Teorías económicas: Crónica de ASSA 2024

Michael Roberts

I- Crecimiento incierto, confusión de la inflación, parálisis climática vistas por la economía convencional

ASSA, la Alianza de Asociaciones de Ciencias Sociales, celebra la conferencia económica anual más grande del mundo. Es organizada por la Asociación Americana de Economía y este año se celebró en San Antonio, Nuevo México. Más de 13.000 estudiantes y profesores de economía han asistido y cientos de trabajos se han presentado en sesiones a lo largo de tres días. Y ha habido discursos de los “grandes y buenos” de la economía convencional, a los que asistieron cientos de personas. Pero también hay sesiones organizadas por un grupo de economía radical, a las que asisten puñados.

Comenzamos discutiendo algunas de las sesiones de economía convencional. Creo que podemos singularizar tres temas principales que se abordaron en las grandes reuniones: el estado y el futuro de la economía de los Estados Unidos; por qué hubo un aumento inflacionario después de la COVID; y si el cambio climático y el calentamiento global pueden ser frenados o detenidos.

Una sesión se tituló: ¿Hacia dónde se dirige la economía? Los panelistas de esta sesión expresaron “incertidumbre” sobre la dirección de la economía de los Estados Unidos en los próximos años debido a las “sacudidas” de la pandemia de COVID y su impacto en los bienes raíces comerciales (trabajo en casa), posibles crisis bancarias y “inestabilidades geopolíticas”. “Estas inestabilidades, en particular, hacen que el camino a seguir sea menos predecible y menos resistente al shock sistémico”, dijo Janice Eberly de la Universidad de Northwestern

Lo que fue sorprendente es que los panelistas parecían más preocupados por el tamaño de la deuda pública y los déficits fiscales que debilitan la economía de los Estados Unidos. Parece que la corriente principal todavía está obsesionada con reducir el tamaño del sector público y el gasto, en lugar de abordar cualquier falla en el sector capitalista dominante de la economía. James Hines, de la Universidad de Michigan, pronosticó que para 2030 el coste de atender la deuda pública (reembolsos de intereses y bonos) superaría todos los ingresos fiscales y luego habría recortes en el gasto público, ¡incluso en el gasto en defensa (¡shock!). Y este era el verdadero obstáculo para el crecimiento de la economía de los Estados Unidos.

Sin embargo, a pesar de estos reconfortantes pensamientos, Hines dijo que en EEUU “funciona el capitalismo” mejor que en cualquier otro país, con empresas emprendedoras fuertes e instituciones financieras y públicas bien organizadas para garantizar que el capitalismo estadounidense funcione. “La mayoría de las cosas que van a ser útiles van a venir de los mercados libres: mucho comercio, mucha inversión”, dijo Hines. ¿Qué pasa con la alta y creciente desigualdad de ingresos y riqueza en los EEUU?, preguntó alguien. Sí, esto era preocupante, y los economistas necesitaban considerar el problema cuidadosamente… pero no se ofreció ninguna respuesta.

Luego estaba la cuestión de la inteligencia artificial: ¿proporcionaría un nuevo impulso a la productividad y a la economía de los Estados Unidos? Los panelistas fueron cautelosos, señalando que a menudo las innovaciones tecnológicas permanecen confinadas en sus sectores y no se difunden por toda la economía. Sin embargo, a veces, el equilibrio actual puede ser “sacudido” por una innovación disruptiva que transforma la economía, dijo Eberly (por cierto, el uso del término “equilibrio sacudido” proviene del trabajo de paleontología de Steven Jay Gould y Niles Eldridge, quienes argumentaron que las cosas no solo cambian gradualmente, sino que a veces pueden avanzar a saltos.

En otra sesión sobre la economía de los Estados Unidos, Glenn Hubbard, ex asesor económico durante la presidencia de Trump, tenía la esperanza de que la IA fuera un gran impulso para el crecimiento de los Estados Unidos, pero dependía mucho de tener las finanzas públicas bajo control y reducir la regulación innecesaria de la industria y las finanzas. En la misma sesión, el conocido economista de la “deuda”, Kenneth Rogoff, calculó que la IA podría superar la desaceleración del crecimiento de la productividad que sufren los EE. UU. y otras economías importantes, pero tal “punto de inflexión” también dependería de evitar una crisis de deuda, especialmente en las economías en desarrollo, engendradas por las altas tasas de interés impuestas por los bancos centrales en la “lucha contra la inflación”.

Y, de hecho, la causa de la explosión de la inflación posterior a la pandemia dominó muchas sesiones principales en ASSA 2024. En una gran sesión, se presentó a los asistentes todas las teorías convencionales posibles sobre la causa de la inflación.

“Realmente no entendimos por qué la inflación se disparó en primer lugar. Así que tal vez no deberíamos sorprendernos de que también bajara más rápido de lo que pensábamos”, dijo Hines. Ahora hay un amplio conjunto de pruebas de que la espiral inflacionaria de 2021-23 fue causada principalmente por los bloqueos de la oferta y la escasa recuperación de la producción y el comercio internacional de bienes, así como por empresas de sectores clave que aprovecharon la oportunidad de aumentar sus precios con el fin de preservar los márgenes de beneficio.

Pero casi todos los presentadores en esta sesión pasaron su tiempo tratando de encontrar otras razones para la espiral inflacionaria, apegándose a sus viejas teorías de que la inflación es causada por una “demanda excesiva” generada ya sea por la inyección de demasiado dinero en la economía (monetarismo) o por el gasto público excesivo (austerianismo); o en el caso de los keynesianos por la tensión de los mercados laborales que hacen subir los salarios.

Tome el argumento keynesiano. Un destacado macroeconomista keynesiano, Gauti Eggertsson, de la Universidad de Brown, hizo todo lo posible para revivir la fallida curva de Phillips, a saber, que si el desempleo cae hacia el pleno empleo, esto aumentará los salarios y eso conducirá a un aumento de la inflación. Eggertsson estuvo de acuerdo en que la curva tradicional de Phillips no se aplicaba a la inflación actual, PERO, ya ves, la curva se ha vuelto “no lineal”, es decir, el desempleo puede caer directamente hacia abajo sin ningún impacto en la inflación y luego de repente girar una esquina y la inflación salta. Por eso que puedes obtener pleno empleo sin inflación durante la mayor parte del tiempo, hasta ahora.

Eggertsson estuvo de acuerdo en que fueron los “choques del lado de la oferta” los que hicieron que la inflación aumentara y ahora que los bloqueos del lado de la oferta han retrocedido, las tasas de inflación han caído. Pero también quiere salvar la teoría keynesiana, argumentando que una inflación más baja solo ha sido posible debido a una curva Phillips “no lineal”. Irónicamente, lo contrario de la curva no lineal es que cualquier nuevo bloqueo de suministro podría causar un fuerte aumento en las tasas de inflación.

Se esté de acuerdo o no con el intento de los keynesianos de preservar su teoría del mercado laboral (y es difícil estarlo, en mi opinión), los aumentos salariales nunca iniciaron la inflación en primer lugar y siempre se quedaron atrás de la tasa de inflación hasta hace poco, lo que es otro argumento en contra de la opinión monetarista de que el ajuste de las tasas de interés de la Reserva Federal tuvo algún efecto en la reducción de la inflación en el último año.

Sin embargo, los monetaristas todavía estaban presentes en ASSA. Uno de los más famosos es John Taylor, autor de la regla de Taylor, que supuestamente establece límites sobre cómo evitar la inflación o el desempleo mediante la manipulación de la tasa de interés “correcta” que establecería la Reserva Federal. En ASSA, Taylor le dijo a su audiencia que la espiral inflacionaria se debió a que la Reserva Federal era demasiado laxa con el aumento de las tasas incluso antes de la pandemia y no seguía su regla de Taylor. Luego subieron y ahora deberían dar marcha atrás.

Luego están los “austerianos”. Argumentan que el estallido inflacionario fue causado por el “excesivo” gasto público. Los gobiernos tienen déficits presupuestarios anuales y, por lo tanto, aumentaron los niveles de deuda y esto generó una “demanda excesiva” que no fue productiva para el crecimiento y también hizo que la política de tasas de interés de la Reserva Federal fuera ineficaz.

Robert Barro, un economista conservador de Harvard, que siempre ha estado obsesionado con la reducción del gasto público, que él ve como un “acoso” al sector privado, presentó pruebas para 37 países de la OCDE de que “la expansión fiscal subyace al aumento de la inflación para 2020-2022″. En mi opinión, este es un caso clásico de no reconocer la dirección causal. El gasto fiscal en relación con la producción aumentó bruscamente durante la pandemia porque las economías se confinaron. Cuando las economías comiencen a recuperarse, el tamaño de los déficits presupuestarios en comparación con el PIB caerá (y lo han hecho). Lo que Barro también argumentó fue que la política de altas tasas de interés de la Reserva Federal no reduciría la inflación, sino que solo provocaría crisis bancarias como en marzo pasado y “una recesión para 2024, probablemente leve a menos que la crisis financiera resulte grave”.

Christopher Sims de la Universidad de Princeton también promovió esta “teoría fiscal de la inflación” frente a los keynesianos. Argumentó que desde 1950 los EEUU habían sufrido tres episodios de alta inflación y fueron causados por “expansiones fiscales”: es el gasto excesivo de los gobiernos lo que causa una alta inflación, no una política monetaria laxa (a la Taylor, arriba).

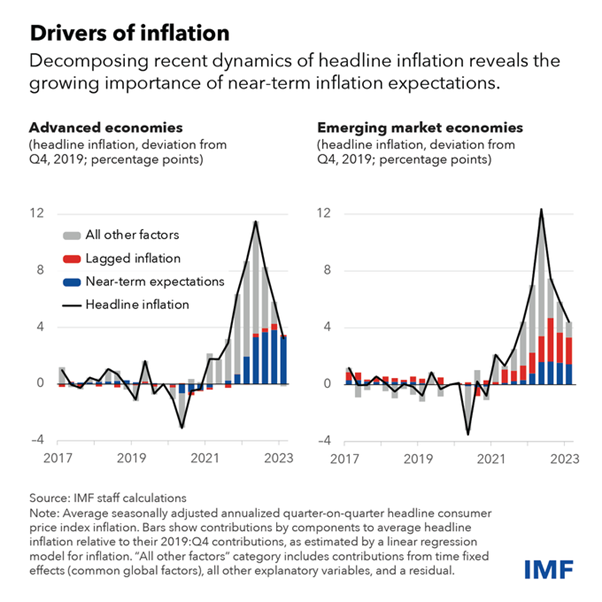

Finalmente, estaba la teoría “de moda” de las expectativas de inflación. El FMI bajo el director Gita Gopinath, habiendo visto que las teorías de las curvas monetaristas, fiscales y Phillips no explican la inflación reciente, se han convertido a las “expectativas de inflación”. La idea es que la gente piensa que los precios van a subir y, por lo tanto, compran más cosas, causando así una “demanda excesiva” y, por lo tanto, el aumento de los precios. En un blog reciente, los economistas del FMI afirman que desde 2020, las “expectativas de inflación a corto plazo” han sido el mayor impulsor de los aumentos de precios en las economías avanzadas y el segundo factor más importante en los mercados emergentes.

En una sesión especial con almuerzo, el profesor del MIT, Ivan Werning, hizo una larga presentación tratando de demostrar que las expectativas de inflación jugaron el papel más importante en el impulso de la inflación reciente. Su conclusión fue que el aumento de la inflación fue causado por el “exageramiento” de los consumidores sobre el aumento de los precios y, por lo tanto, provocaban lo que trataban de evitar. Por lo tanto, el aumento de la inflación es el resultado de las “expectativas irracionales” de los consumidores. Así que la teoría de la inflación se reduce a la psicología.

Pero se mira de cerca el gráfico del FMI anterior, se puede ver que “otros factores (es decir, los bloqueos de la oferta) fueron el principal factor que dio inicio al aumento de la inflación y las “expectaciones” solo llegaron más tarde, una vez que la gente se dio cuenta de que los precios iban a seguir subiendo bruscamente. Las expectativas siguen causas reales. Como el keynesiano Larry Summers lo resumió recientemente: “La teoría a la que muchos economistas están gravitando es que la curva de Phillips es básicamente plana, la inflación está establecida por las expectativas de inflación y las expectativas de inflación son establecidas por las personas que forman las expectativas de inflación. Y eso es un poco como la teoría de que los planetas giran en el universo debido a la fuerza orbital. Es una especie de teoría nominal en lugar de una teoría real. Así que creo que la teoría de la inflación está en un caos muy sustancial, tanto por los problemas de la curva de Phillips como porque no tenemos una alternativa enormemente convincente a la teoría monetarista”.

En su presentación, Werning intentó llegar a una teoría de la inflación que cubriera todas las bases. Todo comienza con demasiada demanda causada por demasiadas inyecciones de dinero del banco central y por demasiado gasto público. Luego hay varias rigideces (monopolios, sindicatos, etc.) que empujan los precios y por los choques de los precios de la energía; y finalmente las expectativas inflacionarias.

Este cóctel de causas nos deja sin ninguna explicación. No es de extrañar que Werning resumiera su discurso con las palabras: “que a menudo terminamos sabiendo menos de lo que sabíamos antes”, pero eso es lo que llama ciencia.

El otro debate importante fue en torno al cambio climático y el calentamiento global. El principal método para estimar el impacto del calentamiento global en las economías ha sido lo que se llama Modelos de Evaluación Integrada (IAM), desarrollado por primera vez por el ganador del premio Nobel William Nordhaus. Y la principal respuesta política es introducir precios e impuestos sobre el carbono. He discutido los méritos (o no) de los IAM y las soluciones políticas en notas anteriores. Pero nada ha cambiado en la corriente principal en ASSA 2024. Estos siguen siendo los métodos y políticas que se defienden.

Sobre el método, Steve Keen, un economista heterodoxo, ha producido una crítica definitiva de los IAM y de cómo subestiman enormemente el impacto del calentamiento global en las economías y el planeta. Lea esta reciente nota de Keen. Por ejemplo, (de Steve Keen), el IAM “asumió que las relaciones empíricas derivadas de los datos sobre el cambio de temperatura y el PIB entre 1960 y 2014 se pueden extrapolar a 2100, ¡asumiendo así que 3,2 °C más del calentamiento global no alterará el clima!: Han asumido que los puntos de inflexión, características críticas del clima de la Tierra, como las capas de hielo de Groenlandia y la Antártida Occidental, la selva amazónica y la “circulación de vuelco meridional del Atlántico” que mantiene a Europa caliente actualmente, pueden ser alterados con solo un mínimo de daño adicional al PIB”.

En cuanto a la política, como bien sabemos después de la COP28, los gobiernos o las empresas no están haciendo lo suficiente como para detener el aumento acelerado del calentamiento global y su impacto en el planeta. Eso se debe a que mantener la industria de los combustibles fósiles es más importante que mantener las especies en el planeta y los niveles de vida de la mayoría de la humanidad. No hubo nada en las sesiones principales de la ASSA que lo reconociera.

II- Imperialismo, rentabilidad y cambio climático

Dentro de la enorme reunión de la ASSA, hay sesiones organizadas por asociaciones de economía heterodoxa, en particular, por la Unión de Economía Política Radical (URPE). La asistencia a estas sesiones es pequeña, pero la calidad de los documentos es grande.

Permítanme comenzar con la conferencia anual de David Gordon organizada por URPE en ASSA cada año. Cada año, un destacado economista radical da una conferencia sobre un tema elegido. Este año, David McNally dió la 25a conferencia sobre “Marx y el colonialismo: El fin del capital y el comienzo de un viaje”. David McNally ha contribuido desde una perspectiva marxista a muchos temas globales importantes. Autor de más de 60 artículos de investigación, siete libros e innumerables conferencias y artículos públicos, actualmente es el Cullen Distinguished Professorship of History & Business en la Universidad de Houston, después de haberse mudado recientemente de Toronto, donde enseñó y organizó en la Universidad de York durante más de 30 años.

Su conferencia se basó en su último libro, Blood and Money: War, Slavery, Finance, and Empire. Argumentó que parte de la teoría de Marx sobre el auge del capitalismo se basó en el concepto de “acumulación primitiva”, como se describe en el último capítulo del Volumen Uno de El Capital de Marx. El concepto de Marx se centró en la desposesión violenta de los productores directos de sus tierras, obligándolos a convertirse en trabajadores asalariados. Pero McNally argumenta que la acumulación primitiva no solo tuva lugar en Europa, sino también en el llamado mundo colonial. Allí tomó la forma de la trata de esclavos y el trabajo en condiciones de servidumbre y engendró la naturaleza racista del capitalismo moderno. Así que el capitalismo en los principales países imperialistas se construyó no solo sobre los recintos de Europa, sino también sobre el comercio y la explotación de los cuerpos de aquellos que fueron forzados a la esclavitud en África, Asia y América Latina.

En el mismo tema de la relación entre el núcleo imperialista y la periferia, en otra sesión, Kabeer Bora de la Universidad de Utah investigó cómo la extracción de plusvalía de la India al Reino Unido en el siglo XIX proporcionó un impulso significativo a la rentabilidad del capital del Reino Unido como contrafactor de la caida de la rentabilidad nacional. Bora estima que a partir de este “drenaje colonial”, cada aumento del 1 % en la extracción de ganancias e ingresos de la India aumentó la tasa de ganancias en Gran Bretaña en alrededor de 9 puntos porcentuales. La estimación de Bora de la tasa de beneficio del Reino Unido es similar a mi propia estimación para el siglo XIX, aunque no parece conocer mi trabajo sobre ello.

Al final, por supuesto, la tasa de ganancias del Reino Unido sobre el capital cayó más durante la larga depresión de la década de 1870 en adelante y se mantuvo baja, a medida que la hegemonía del Reino Unido disminuyó.

En otro artículo, Emiliano López y Deborah Noguera de Brasil echaron un vistazo a cómo el crecimiento económico se vio dañado en las economías periféricas por la dominación imperialista. López y Noguera abordaron esto desde una perspectiva post-keynesiana, lo que hizo que fuera difícil de seguir, en mi opinión. Llegaron a la conclusión de que los bajos salarios y la alta desigualdad de ingresos en la periferia eran perjudiciales para el crecimiento de la demanda agregada, mientras que el dominio del núcleo imperialista en el comercio y la inversión frenaba la capacidad de la periferia para crecer.

Más me gustó el excelente análisis de Carlos Duque de la Universidad Autónoma Metropolitana de México sobre las olas de rentabilidad en Colombia, titulado “Ciclos Económicos, Inversión y Beneficios en Colombia, 1967-2019”. Sobre la base de las desviaciones cíclicas del PIB real, Duque identifica seis ciclos en Colombia. Y Duque encontró evidencia a favor de la hipótesis de Marx de que tanto la tasa de ganancias como la masa de ganancias determinan la inversión; mientras que, por el contrario, no se encontró evidencia de que la inversión determine la tasa de ganancias o la masa de ganancias. Esta es otra confirmación de la ley de rentabilidad de Marx; pero más que eso, también apoya la opinión que yo y otros académicos marxistas hemos defendido, a saber, que es el beneficio el que lleva a la inversión y no al revés, como argumentan los keynesianos y los post-keynesianos.

Permaneciendo en la periferia, Bin Li, de la Academia China de Ciencias Sociales, argumentó que, a diferencia de las economías capitalistas que se enfrentan a crisis fiscales regulares, es decir, altos déficits presupuestarios y el aumento de la deuda pública que debe financiarse mediante medidas de austeridad, eso no se aplicaba a China por su “socialización marxista de la producción”. China evitó las crisis fiscales y, por lo tanto, podría ampliar la inversión de manera constante para contribuir a un rápido crecimiento económico.

Volviendo a las principales economías en el centro, José Tapia de la Universidad de Drexel presentó los puntos clave en su nuevo libro, Seis crisis de la economía capitalista mundial de la década de 1970. No entraré en detalles sobre el libro de Tapia porque tengo la intención de comentarlo en mi blog pronto. Tapia argumenta que ha habido seis crisis en la economía mundial en el último medio siglo, cuando la acumulación de capital se ralentiza, generando aumentos de quiebras de las empresas y el desempleo masivo, así como descensos en las emisiones de CO2. Utilizando datos del Banco Mundial, argumenta que las crisis en el capitalismo ya no ocurren solo a nivel de las economías nacionales, sino a nivel de una economía capitalista mundial integrada. Hay más que decir sobre este libro de lectura obligada.

Otro artículo sobre las ondas de crisis bajo el capitalismo fue presentado por Thomas Lambert de la Universidad de Louisville. Usando el concepto arcaico de superávit económico desarrollado por Paul Baran y Paul Sweezy (en oposición a la ley de Marx de la tendencia decreciente de la tasa de ganancias), Lambert intenta explicar el “estancamiento” del capitalismo en las últimas décadas. Si bien estoy de acuerdo con Lambert en que la teoría de las ondas largas es importante, en contra de las opiniones de muchos economistas marxistas (incluido Tapia), argumentaría que estudiar la tasa de ganancia del capital de la teoría marxista proporcionaría una mejor visión de las ondas largas que la teoría del “exceso de plusvalia” de Baran. Lambert titula su artículo sobre las ondas largas “¿Es inevitable el neofascismo?”, argumentando que el estancamiento capitalista y su incapacidad para resolver los problemas de la pobreza y la imposición de políticas de austeridad están provocando el aumento de los movimientos neofascistas.

Una de las características del estancamiento del capitalismo en el siglo XXI ha sido el aumento de los llamados zombis, empresas que no obtienen suficientes ganancias para cubrir incluso los costes de servicio de la deuda existentes. Bruno Miller Theodosio de la Universidad de Utah presentó nuevas pruebas empíricas sobre el tamaño y la naturaleza de estos zombis. Argumenta que hay asimetrías en la distribución de las tasas de ganancias de EEUU, causadas por empresas que sobreviven con perdidas, por un lado, y empresas “superestrellas” altamente rentables, por el otro. Se refiere al poder de monopolio del mercado que afecta a la naturaleza de la competencia capitalista desde la década de 1980. Pero esto parece estar en contradicción con su apoyo a la “competencia real” como el mecanismo central de regulación del capitalismo y una descripción turbulenta y antagónica de una economía liderada por el objetivo de las ganancias, similar a la visión del capitalismo de Shaikh. Shaikh se opone firmemente a las teorías del capitalismo monopolístico estatal o al poder de mercado monopolístico.

¿Durará este estancamiento? En las sesiones principales de ASSA, como he señalado en la primera parte, la IA se ve como una posible forma de que el capitalismo restaure el crecimiento de la productividad durante la próxima década. Pero como argumenta Owen Davis de la Nueva Escuela de Investigación Social en su presentación, eso solo sucedería a expensas del poder de negociación del trabajo. Cita el “punto de vista gerencial” “Lo que realmente me gustaría es un software que haga un seguimiento de cada persona y de cada robot en la planta y le diga a cada uno de ellos lo que debería hacer a continuación” (gerente de almacén citado en Mehta y Levy, 2020). Actualmente, el 10-30% de los trabajadores estadounidenses están utilizando herramientas de IA generativa en el trabajo; más del 90 % de los desarrolladores de software utilizan asistencia de IA; una cuarta parte de los profesionales de recursos humanos informan que utilizan herramientas de IA o algorítmicas para la contratación, el reclutamiento y otras funciones; y el 75 % de las empresas de todo el mundo esperan adoptar alguna forma de IA.

Tengo que dejar de lado la discusión de muchos otros documentos presentados en las sesiones de URPE y, en su lugar, terminar de discutir los relacionados con el cambio climático. Frank Ulgen, de la Universidad de los Alpes de Grenoble, sugirió que la reducción del calentamiento global podría lograrse mediante la adopción de regulaciones financieras efectivas que garantizaran el “aprovisionamiento de bienes públicos”, incluida la inversión en energías renovables, etc., para detener el calentamiento global. Esto me pareció el apogeo del pensamiento utópico al creer que la regulación del sector financiero para que financie “bienes públicos” puede funcionar.

Por el contrario, Robin Hahnel de la American University presentó dos puntos controvertidos. En primer lugar, que aquellos que abogan por el “decrecimiento” estaban yendo por el camino equivocado para revertir el calentamiento global (ver nuestro libro Capitalism in the 21st century pp. 34-37). Lo que se necesita es la planificación democrática de las economías para producir valores de uso que puedan mejorar el medio ambiente, al tiempo que se pone fin a la producción de productos dañinos como los combustibles fósiles. No se trata de un “menos crecimiento”, sino de un crecimiento ambientalmente sostenible.

El segundo punto de Hahnel fue argumentar en contra de aquellos socialistas que creen que no se puede hacer nada sobre el clima a menos que se elimine el capitalismo. Cree que “si los anticapitalistas continúan poniendose al margen y predicando a aquellos que luchan por prevenir el cambio climático antes de que sea demasiado tarde para que sus esfuerzos sean en vano porque solo el cambio del sistema económico puede prevenir el cambio climático, debilitarán los esfuerzos para prevenir el cambio climático antes de que sea demasiado tarde, y al desacreditarse a sí mismos, también dañarán las perspectivas para lograr eventualmente el cambio del sistema económico”.

Hahnel afirmó que “incluso en esta fecha tan tardía, aunque la mayoría de las economías siguen siendo capitalistas, todavía podemos prevenir el cambio climático catastrófico antes de que sea demasiado tarde”. Necesitamos hacer campaña por un mercado internacional de precios del carbono para evitar el desastre climático. Por lo tanto, el calentamiento global se puede detener “sin reemplazar el capitalismo a nivel mundial o en los Estados Unidos, porque eso llevará más tiempo del que tenemos para prevenir el cambio climático antes de que sea demasiado tarde”. Dejo a mis lectores considerar los argumentos de Hahnel.

*Economista marxista británico, que ha trabajado 30 años en la City londinense como analista económico y publica el blog The Next Recession.