Shell Argentina requiere (más que) una explicación

Horacio Rovelli

El balance general de una empresa debe demostrar su situación patrimonial, económica y financiera. El balance general es un reporte que refleja el estado de la realidad financiera en una fecha específica. Este estado o reporte está compuesto por cuentas de activos (los bienes y derechos que posee la empresa), cuentas de pasivos (las deudas o créditos tomados, es decir lo que debe la empresa), la diferencia entre ambos, y el resultado operativo y final de un ejercicio.

Sin embargo, viendo el listado de las empresas que aparecen en el Informe “Mercado de cambios deuda y formación de activos externos, 2015-2019” del BCRA, y tal como lo publicara “El Cohete a la Luna” el 24 de mayo de 2020 en la nota “Los 100 de Macri”, listado no desmentido ni por las empresas ni por el BCRA, observamos que ninguna de ellas refleja nítidamente en sus estados contables las compras que realizaron.

Por ejemplo, la empresa Shell Cia Argentina de Petróleo S A aparece comprando 730.134.892 dólares, cifra que no se corrobora en la lectura de los balances generales de la empresa de esos años. Esto es, la firma compró en el MULC (Mercado Único y Libre de Cambio) durante la gestión del gobierno nacional de Cambiemos, una suma muy superior a su tenencia final en cada ejercicio contable.

Los bancos y casas de cambio que le vendieron, deberían haber tomado la precaución de verificar el origen de los fondos en cumplimiento del artículo 20, 20 bis, 21 y 21bis de la Ley 25.246 de lavado de activos del año 2000, independientemente de que se trata de una empresa trasnacional de las más grandes del mundo, que incluso el mismo Larry Fink, CEO de Blackrock, reconoce tener participación accionaria en la misma. Porque la Memoria y Balance General de la sociedad anónima es el indicador del origen de los fondos que surgen de su operatoria declarada ante la AFIP (y por ende tributan el impuesto correspondiente) y demás organismos de control y, es el principal indicador de solvencia de la misma.

La empresa matriz del grupo Shell, es Royal Dutch Shell plc, creada en Londres en 1907, constituida en Inglaterra y Gales, opera en Argentina desde 1914 en que construyó y puso en funcionamiento seis tanques en Dock Sud para almacenar productos pesados para comercializar en el mercado argentino, el Transoil y el Ordoil, ambos aceites de uso industrial. En 1917, Shell comenzó a explorar su primera concesión en la cuenca del Golfo San Jorge, en Comodoro Rivadavia, un área de 9.000 hectáreas.

El 10 de mayo de  1933 Paraguay declaró oficialmente la guerra contra Bolivia por el control del Chaco Boreal, en la creencia que allí había importantes reservas de petróleo. La Royal Dutch-Shell instalada en Paraguay y la Standard Oil of New Jersey, de capital norteamericano, radicada en Bolivia, cuyos objetivos e intereses en la zona litigiosa se combinaron no sólo con los de los países en guerra sino también con los de las naciones de origen de dichas compañías, que se disputaban por acaparar mercados y fuentes de materias primas en esta región del planeta.

1933 Paraguay declaró oficialmente la guerra contra Bolivia por el control del Chaco Boreal, en la creencia que allí había importantes reservas de petróleo. La Royal Dutch-Shell instalada en Paraguay y la Standard Oil of New Jersey, de capital norteamericano, radicada en Bolivia, cuyos objetivos e intereses en la zona litigiosa se combinaron no sólo con los de los países en guerra sino también con los de las naciones de origen de dichas compañías, que se disputaban por acaparar mercados y fuentes de materias primas en esta región del planeta.

En la Argentina estaban las dos empresas petroleras, pero también se contaba con una empresa petrolera estatal fuerte (YPF), la cual estaba librando, fronteras adentro, su propia batalla contra los mismos trust petroleros que operaban en Paraguay y Bolivia. Es más dicha empresa fue creada en el año 1922, su mentor y primer Presidente del Directorio fue el Ingeniero militar Enrique Mosconi, que impulsó la creación de YPF porque unos meses antes, él se desempeñaba como Director de Aeronáutica, la misma no pudo hacer los ejercicios de práctica porque ambas empresas (Shell y la Standard Oil) se negaron a venderle combustible por el atraso en los pagos.

YPF recibió un monto inicial de ocho millones de pesos de parte del Gobierno Nacional, y desde ese momento fue autosuficiente, financiándose a sí misma con las ganancias provenientes de la extracción de petróleo, sin préstamos ni inversiones extranjeras. En 1925 Mosconi consideró la posibilidad de una sociedad mixta estatal y privada, pero en 1928 se retractó al expresar: “No queda otro camino que el monopolio del Estado pero en forma integral, es decir, en todas las actividades de esta industria: la producción, la elaboración, el transporte y el comercio […] sin monopolio del petróleo es difícil, diré más, es imposible para un organismo del Estado vencer en la lucha comercial las organizaciones del capital privado” .

Memoria y balance

En ese marco descripto, Shell desarrolló y desarrolla la exploración y producción de petróleo y gas, la refinación de petróleo crudo, y la comercialización de combustibles y lubricantes en nuestro país. En la memoria y Balance del año 2017 se congratula por la compra a YPF SA del 50% de los derechos y obligaciones en la concesión de la explotación no convencional sobre el área Bajada de Añelo, aprobada por el Gobierno de Neuquén mediante el Dto.1.360/17

Las fuertes inversiones realizadas en el país están expresadas en pesos y no se sabe (los estados contables no hacen referencia de ello) que parte significó la compra de equipos y repuestos del exterior (justificativo de demanda de dólares). Ahora bien, si importó con deuda es una cosa (y es deuda, no tuvo que comprar dólares en el mercado local), pero sí en cambio compró con dólares provistos por los bancos o casas de cambio, debería existir la documentación respaldatoria de la operación que debería haber pedido la entidad que le vendió la divisa y, debería ser el objeto de estudio e investigación de la AFIP.

La empresa Shell Argentina SA opera en los años 2016-2019 con fuertes pérdidas que financian con deuda con “Shell Treasury Dollar Co Ltd” de Londres (Inglaterra) que funciona como su fuente de recursos, al tratarse de la unidad financiera del grupo (Que debe explicar la mayor si no la totalidad de sus importaciones).

El capital accionario de Shell Argentina SA se conforma por B.V.Dordtsche Petroleum Maatschappi (Holanda) que poseía el 1,77% de la sociedad y, Shell Overseas Investments B.V (Inglaterra) con el 98,23% del capital en el año 2016. Pero al cerrar el ejercicio 2019, la primera disminuyó su participación a 0,781% y el 99,219% es de Shell Overseas Investments B.V

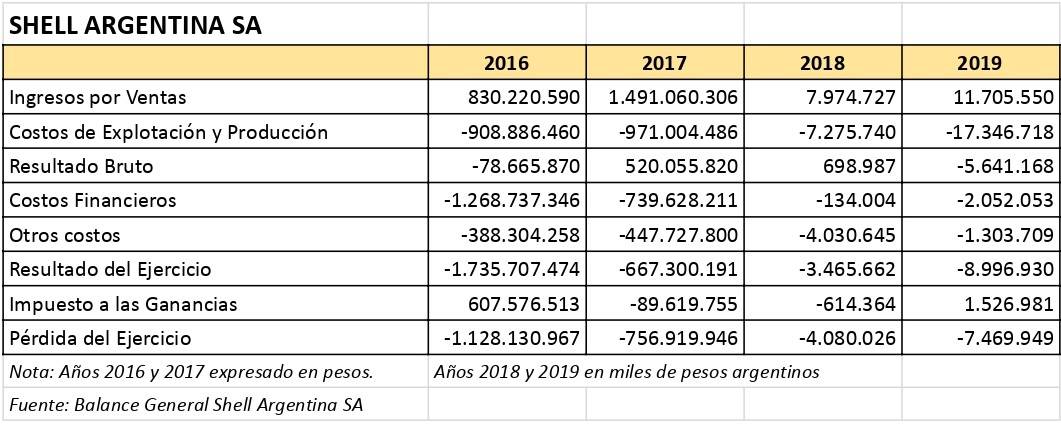

El cuadro de Resultado de Shell Argentina SA presenta, en el período estudiado, pérdidas operativas en los años 2016 y 2019 y resultado negativo en los cuatro ejercicios anuales.

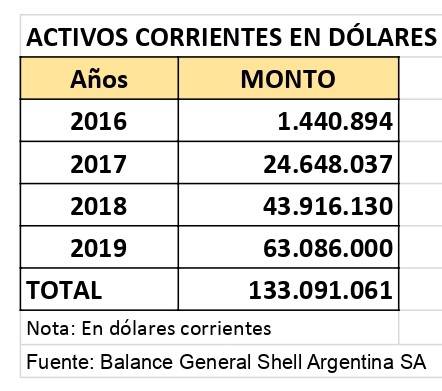

Su situación patrimonial y financiera se resiente por dichos resultados negativos, e incluso en sus tenencias de liquidez, que es de donde debería haber extraído los recursos para comprar los 730.134.892 dólares indicados por el BCRA con información recabada de bancos y casas de cambio.

En efecto los activos líquidos declarados en los estados contables de esos años suman 133.091.061 dólares, cifra coincidente con la liquidez resultante de cada ejercicio (diferencia entre la posición inicial y final), pero solo representa el 18,23% de los 730.134.892 dólares que informa el BCRA que la empresa compró al MULC en igual lapso.

En síntesis

Es obvio que la situación de esta empresa y de las 99 restantes en el listado de las 100 del Informe “Mercado de cambios deuda y formación de activos externos, 2015-2019” del Banco Cenrl (e inferimos que debe pasar lo mismo en el resto de las empresas y de las personas físicas) es harto confusa, en primer lugar el BCRA y la AFIP deberían intercambiar información para saber en qué fecha (día y hora) esta empresa compró los 730.134.892 dólares, en que bancos y presentando que documentación. Debería haber investigado los movimientos bancarios, tanto los que tienen que ver con la compra de dólares probando el origen de los fondos, como los relacionados con las transferencias bancarias en dólares y su destino.

Asimismo la AFIP debería fiscalizar los saldos contables en dólares al final de cada ejercicio y verificar en qué cuentas bancarias – nacionales y/o offshore – estaban esas tenencias

* Licenciado en Economía, profesor de Política Económica y de Instituciones Monetarias e Integración Financiera Regional en la Facultad de Ciencias Económicas (UBA). Fue Director Nacional de Programación Macroeconómica. Analista senior asociado al Centro Latinoamericano de Análisis Estratégico (CLAE).