El Banco Central Europeo cumple 25 años

Michael Roberts

El euro es gestionado y administrado por el Banco Central Europeo (BCE, Fráncfort del Meno) y el Eurosistema, compuesto por los bancos centrales de los países de la zona euro. Como banco central independiente, el BCE tiene autoridad exclusiva para establecer la política monetaria. El Eurosistema participa en la impresión, acuñación y distribución de billetes y monedas en todos los Estados miembros, y en el funcionamiento de los sistemas de pago de la zona del euro. Si bien algunos países tienen exenciones, si un país europeo quiere unirse a la UE, también debe unirse a la zona del euro y adoptar el euro como moneda.

Al celebrar los 25 años, la actual presidenta del BCE, Christine Lagarde, pronunció un discurso en el que argumentó que el éxito del BCE consiste en proporcionar tres cosas a Europa. “Estabilidad, porque el euro garantiza que el mercado único pueda aislarse de las fluctuaciones monetarias al tiempo que hace imposibles los ataques especulativos contra las monedas de la zona del euro. Soberanía, porque la adopción de una política monetaria única a nivel europeo aumenta la independencia de la política de Europa frente a otros grandes actores. Y solidaridad, porque el euro se convierte en el símbolo más poderoso y tangible de la unidad europea para la gente en su día a día”, dijo.

Se puede argumentar que el BCE ha cumplido con estos criterios más “filosóficos”. Pero lo que falta en la lista de Lagarde son otros criterios más reales para tareas que el BCE está mandatado, a saber, controlar la inflación en todo la eurozona y garantizar que no haya crisis bancarias y de deuda que amenacen con romper la zona euro. En relación con ellas, la historia de éxito del BCE es muy distinta.

En cuanto a la inflación, Lagarde afirmó: “Para el BCE, nuestra prioridad inmediata y primordial es devolver la inflación a nuestro objetivo a medio plazo del 2 % de manera oportuna. Y lo haremos”. Así que reconoce que el BCE ha fracasado hasta ahora frente a la actual espiral inflacionista. Y en cuanto a la deuda, Lagarde admite que “la inestabilidad ha surgido en otras áreas que faltaban en el diseño original de la zona euro, especialmente de manera dolorosa durante la crisis de la deuda soberana”.

En 2019, cuando la zona euro alcanzó los 20 años de existencia, publiqué dos notas: una sobre el éxito o no del euro; y otra sobre sus perspectivas futuras. En cuanto a la primera, llegué a la conclusión de que los verdaderos ganadores eran los estados-miembros más ricos y tecnológicamente avanzados en el “núcleo” del norte y los perdedores eran las economías más endeudadas y débiles del sur de Europa. Y lejos de ayudar a la convergencia con el norte, el euro y el BCE ha hecho lo contrario: el momento más grave fue la crisis de la deuda del euro de 2012-15.

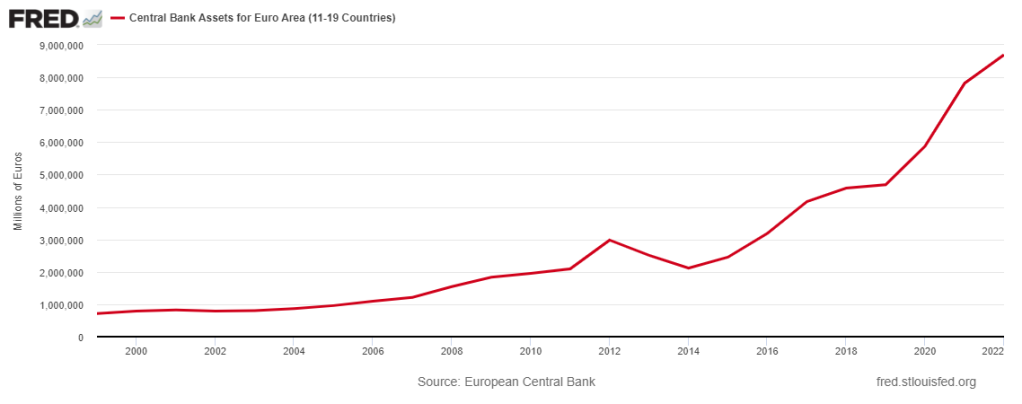

Eso llevó a un cambio de política de los líderes de la eurozona y el BCE, entonces encabezados por el ex banquero de Goldman Sachs y jefe del banco central italiano, Mario Draghi. Lanzó una nueva política de facilitar crédito barato mediante la compra por el BCE de bonos de los gobiernos de los paises de la eurozona en grandes cantidades para apuntalar a España, Portugal e Italia (“se hará lo que sea necesario” era la consigna). En los diez años a partir de 2010, el balance del BCE aumentó de 1,7 billón de euros a 8,5 billón de euros y actualmente se sitúa alrededor de 8,0 billón de euros.

Pero ese apoyo al crédito estaba acompañado de duras condiciones fiscales y monetarias vigiladas por el BCE, de modo que cualquier país que se opusiera, como Grecia en 2015, se enfrentó a un cerco económico por parte del BCE, el FMI y la Comisión europea.

El mandato original del BCE era mantener la inflación en la eurozona alrededor del 2 % anual en promedio y garantizar la estabilidad financiera del sistema bancario de la eurozona. Su éxito en el cumplimiento de estos mandatos no ha sido excesivo, a pesar de todos los supuestos poderes monetarios del BCE. En la primera década del siglo XXI, la inflación de la eurozona estaba tercamente por encima del 2 %. A lo largo de la segunda década previa a la pandemia en 2020, la inflación de la eurozona se mantuvo muy por debajo del 2 % anual. Y luego, por supuesto, después de la crisis de la pandemia, hubo un fuerte aumento de la inflación a casi el 10 %. La tasa de inflación promedio general para los 25 años fue del 1,99 % anual, por lo que se podría decir que esta cerca del objetivo del BCE, pero este resultado es más por suerte que por sabiduria, y ciertamente tuvo poco que ver con la política monetaria del BCE.

Además, las previsiones de inflación del BCE han estado muy fuera de línea. Vease la espiral de precios posterior a la pandemia. “Las recientes proyecciones de los técnicos del Eurosistema y del BCE han subestimado sustancialmente el aumento de la inflación, en gran parte debido a desarrollos excepcionales, como una dinámica sin precedentes de los precios de la energía y los cuellos de botella de la oferta”. El pronóstico es notoriamente difícil, por supuesto, pero aun así, no parece que las grandes mentes y recursos del BCE (el número de empleados en el BCE se ha duplicado de alrededor de 1.600 en 2010 a alrededor de 3.500 en la actualidad) hayan logrado controlar la inflación (¿cómo podría ser posible en una economía capitalista?) o desarrollado una idea clara de lo que causa la inflación, para que se puedan aplicar modelos de pronóstico adecuados.

En cuanto a las crisis de la deuda y la banca, el BCE no pudo detener la crisis de la deuda del euro de 2012-15; de hecho, sus políticas antes de ese período de aumento de las tasas de interés solo sirvieron para acelerarla. Fue una crisis de deuda soberana causada por los gobiernos que tenían que rescatar el sistema bancario en Europa con enormes cantidades de dinero y créditos que dejaron al sector público irreversiblemente endeudado, ajustando el gasto público y aumentando los impuestos, y empujando al sur de Europa a una depresión por la deuda. El BCE reaccionó con su propia avalancha de crédito, esta vez a los gobiernos. Pero en esta lamentable saga, el BCE reaccionó; no previó, lideró ni pudo evitar el descontrol de la deuda y la consiguiente crisis.

En 2023, de nuevo, ha sido un espectador en la actual crisis bancaria causada por el aumento de las tasas de interés impulsado por los bancos centrales, incluido el BCE, que intentó en vano “controlar” la inflación. El colapso del banco Credit Suisse, de 167 años de antigüedad, y su adquisición forzada por parte de UBS con fondos del gobierno suizo tuvieron lugar sin participación del BCE.

¿Y ahora qué pasa con el BCE? Lagarde cree que: “con la geopolítica cambiante, las transformaciones digitales y la amenaza de un clima cambiante, habrá más desafíos por delante que el BCE tendrá que abordar. Debemos seguir proporcionando estabilidad en un mundo que es cualquier cosa menos estable”.

En otro discurso reciente, Lagarde planteó el riesgo de un mundo fragmentado y multipolar: “el factor más importante que influye en el uso de la moneda internacional es la “fuerza de los fundamentos“. Se refería a los fundamentos económicos. Y no son buenos para las principales economías y para la zona del euro; con poca productividad, inversión y rentabilidad. Esa es una receta para la fragmentación global y el conflicto.

Al parecer, la invasión rusa de Ucrania ha proporcionado más unidad política dentro de la región contra “el enemigo”, por ahora. Pero las fisuras económicas dentro de la zona del euro entre los más ricos y los más desarrollados y los más débiles y menos desarrollados permanecen y no se resolverán. Y si la economía global cae en una nueva crisis el próximo año, entonces esas líneas de falla se volverán a abrir una vez más.

* Habitual colaborador de Sin Permiso, es un economista marxista británico, que ha trabajado 30 años en la City londinense como analista económico y publica el blog The Next Recession.