Horacio Rovelli |

La dictadura cívico-militar que tomó el gobierno en marzo de 1976 impuso un nuevo modelo de acumulación basado en la valorización financiera del capital, poniendo fin a más de cuarenta años de industrialización por sustitución de importaciones. El modelo impuesto procuraba, mediante la apertura externa, comercial y de capitales, sumado al disciplinamiento social, restablecer la hegemonía del mercado en la asignación de recursos y desplazar al Estado como planificador del proceso de desarrollo. Programa no muy distinto a lo que se propone La Libertad Avanza o Juntos por el Cambio, de llegar al gobierno en diciembre de este año.

La drástica transformación del país tuvo como uno de sus pilares la reforma del sector financiero llevada adelante en 1977, que implicó la consolidación y dominio de las finanzas especulativas por sobre la producción y la subordinación al capital extranjero.

La reforma financiera de 1977 hizo que la tasa de interés determinara qué se produce y/o se comercializa, calificando aquellas actividades cuya tasa interna de retorno fuere mayor a esta, con lo que se le confirió al cálculo financiero la potestad que debe tener un Estado, que es la de planificar, fijar líneas de acción y, en ese marco, la de regular (fijar las reglas de juego) y controlar la actividad económica.

La reforma financiera de la dictadura tuvo un papel central en el nuevo modelo económico y la instrumentación legal del nuevo sistema se hizo mediante la sanción de un conjunto de normas legales: Ley 21.495, sobre desnacionalización y descentralización de los depósitos; Ley 21.572 de creación de la cuenta Regulación Monetaria, y las leyes 21.364, 21.547 y 21.571 que modificaban la carta orgánica del BCRA (que fue perfeccionada por la ley 24.144 de Domingo Cavallo, que permitió el doble rol de la autoridad monetaria; uno como agente financiero del Estado y el otro, el de ser banco de bancos; de esa manera se endeuda en divisas al Estado que paga básicamente sus erogaciones en moneda nacional y para ello, le vende esas divisas al BCRA, que a su vez son compradas por los sectores más ricos de la población para su atesoramiento y fuga).

El centro de la reforma financiera fue y es la Ley 21.526 que establece:

- Régimen estatal de garantías de depósitos, que desató una fuerte competencia con el fin de ofrecer mejores condiciones a los depositantes que presionaron al alza de las tasas de interés y tras el quiebre de los principales bancos (BIR, Los Andes, Oddone, Ganadero, Rural, etc.), en la actualidad es severamente limitada a solo 6.000.000 de pesos.

- Secreto financiero (art. 39, Ley 21.526) que establece que solo un juez y ante un caso puntual puede pedir información sobre una entidad y/o sus clientes. Incluso las informaciones que obtiene la auditoría externa del banco con respecto a las entidades financieras en particular tienen carácter secreto y no pueden darlas a conocer sin autorización expresa del banco.

- Considera la actividad financiera como universal (los bancos pueden hacer de todo, lo que la ley no prohíbe) y les permite captar depósitos de cualquier lugar del país y prestar donde quieran (incluso en actividades especulativas, bursátiles y/ o financieras).

- Al no ser considerada un servicio público, eliminó la aplicación de una intensa regulación y fiscalización estatal, dado que el sector administra ahorro del público y debe ser orientado a financiar la producción y el trabajo y no a actividades especulativas de ningún tipo.

- Impulsó un mercado financiero y cambiario de muy corto plazo que operó como un factor de inestabilidad del sistema económico —carry trade(bicicleta financiera: al retrasarse el dólar y subir la tasa de interés, se pasaban de dólar a pesos, ganaban la tasa de interés y volvían al dólar)—.

Paralelamente, mediante la Ley 21.382 de Inversiones Extranjeras, del 13 de agosto de 1976, se les confirió a las empresas extranjeras los mismos derechos y obligaciones que la Constitución y las leyes acuerdan para los inversores nacionales, sujetos a las disposiciones de la presente ley y de las que se contemplen en regímenes especiales o de promoción. Les permitió a los inversores extranjeros transferir al exterior las utilidades líquidas y realizadas provenientes de sus inversiones, y por el “art. 17:

Las empresas locales de capital extranjero, podrán hacer uso del crédito interno proveniente de las entidades financieras locales en la proporción de su capital o patrimonio neto y demás condiciones que fije el Banco Central de la República Argentina”, hecho que estaba prohibido expresamente por toda la legislación anterior y es la causa de que, hoy, Shell, Toyota, Cargill, el holding Techint, Pan American Energy, Austral Total, por ejemplo, compren dólares a través de los bancos al BCRA, al tipo de cambio oficial, para adelantar importaciones y/o pagar supuestas o reales deudas en el exterior, causa principal y esencial de la pérdida de las reservas internacionales de la autoridad monetaria [1].

La reforma financiera no solo acrecentó la rentabilidad y la importancia del sector, sino que también tuvo  significativos impactos estructurales sobre la economía real. El primero de ellos fue la caída en la inversión productiva. Al contrario de lo que ocurría durante la industrialización, no se produjo un proceso de crecimiento económico por la expansión de la inversión, sino de estancamiento y crisis, porque los recursos que deberían haber impulsado la inversión bruta fija se fugaron y se fugan al exterior.

significativos impactos estructurales sobre la economía real. El primero de ellos fue la caída en la inversión productiva. Al contrario de lo que ocurría durante la industrialización, no se produjo un proceso de crecimiento económico por la expansión de la inversión, sino de estancamiento y crisis, porque los recursos que deberían haber impulsado la inversión bruta fija se fugaron y se fugan al exterior.

En segundo lugar, la instauración de la valorización financiera produjo un impacto negativo en la producción industrial y la desplazó como la actividad central del proceso de acumulación de capital. Por último, en tercer término, al permitir vender sin restricciones las reservas internacionales del BCRA, debilita nuestra moneda en favor del dólar, que la sustituye en su rol de reserva de valor, la relega a ser un mero instrumento de cambio y apuntala que los precios y los márgenes de ganancia se realicen o se comparen en divisas.

El privilegio del sector financiero

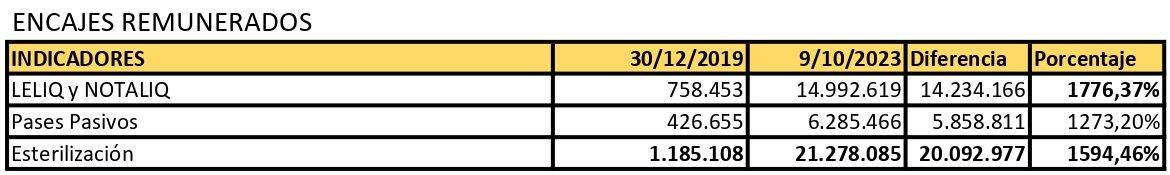

En el gobierno de Alberto Fernández se hizo un pacto de hecho con el sector, en el que el BCRA le garantiza una renta extraordinaria solamente por captar depósitos del público para ser inmovilizados por este, sin cumplir ninguna función más que la de ser resguardo de esos depósitos (encajes remunerados).

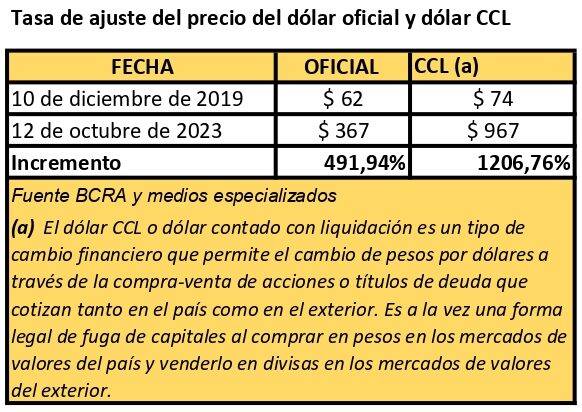

Son encajes remunerados (pases pasivos, LELIQ y Notaliq) y se acrecentaron a una tasa menor que la inflación, pero mayor que la evolución del dólar oficial. La tasa de incremento del precio de los distintos dólares paralelos, que en forma de menor a mayor acrecentó la brecha (diferencia de precios) entre el dólar oficial y los dólares no oficiales, fue superior a la tasa de interés de referencia del BCRA para los encajes remunerados.

La inflación acumulada en el período enero de 2020 a septiembre de 2023 fue de 678,85 %.

A su vez, en los bancos hay una parte importante que o no pagan tasas por los depósitos (en cuenta corriente), o lo hacen a una tasa muy menor (cajas de ahorro) y, por los depósitos a plazo fijo, abonan una tasa semejante a la que les paga el BCRA por la inmovilización en LELIQ y Notaliq, que era del 118 % nominal anual hasta el jueves 12 de octubre 2023, día en que el BCRA la elevó al 133 % nominal anual (11 % efectiva mensual), contra una inflación del IPC del INDEC de 12,7 % en el mes de septiembre de 2023.

A su vez, en los bancos hay una parte importante que o no pagan tasas por los depósitos (en cuenta corriente), o lo hacen a una tasa muy menor (cajas de ahorro) y, por los depósitos a plazo fijo, abonan una tasa semejante a la que les paga el BCRA por la inmovilización en LELIQ y Notaliq, que era del 118 % nominal anual hasta el jueves 12 de octubre 2023, día en que el BCRA la elevó al 133 % nominal anual (11 % efectiva mensual), contra una inflación del IPC del INDEC de 12,7 % en el mes de septiembre de 2023.

Obviamente que el acrecentamiento de los precios de los dólares paralelos repercute en los depósitos captados por las entidades financieras.

Puede verse que desde septiembre las imposiciones a plazo fijo se redujeron en términos reales (contra una inflación del 12,4 % de dicho mes); una luz amarilla en el tablero, que se condice con una mayor compra de divisas en los mercados paralelos.

La reducción de los plazos fijos en sus diversas modalidades implica, por ende, una disminución de las LELIQ y Notaliq “calzadas” contra esos depósitos. La paradoja es que este BCRA subsidió a los bancos (de allí la esterilización que es el doble del total de créditos otorgados al sector privado por el conjunto de las entidades del sistema y el 60 % del total de los depósitos captados) y ahora que se produce una corrida cambiaria, ni el BCRA ni los bancos están preparados para sortearla porque la casi totalidad de los depósitos que captan son a un plazo que no supera los 30 días.

El BCRA dilapidó la mayor parte del superávit comercial vendiéndoles, al precio oficial, divisas a las empresas por supuestas deudas, como afirma la Vicepresidenta de la Nación, Cristina Fernández de Kirchner: “¿Ustedes creen, sinceramente, que a una empresa argentina que obtiene un crédito en dólares en el exterior se lo dan en el exterior? O es un préstamo de las propias empresas o es un préstamo que está apalancado por fondos en el exterior. ¿Quién va a prestar miles de millones de dólares si no están apalancados en el exterior con una garantía?”[2].

En síntesis

La estrategia montada por la reforma financiera de 1977 engendra esta debilidad congénita del peso y el fin del ciclo de corrida cambiaria que se convierte en corrida bancaria.

El BCRA de este gobierno cumplió a rajatabla con esas normas, pero incumplió con el art. 3 de su carta orgánica que le obliga a promover, en la medida de sus facultades y en el marco de las políticas establecidas por el gobierno nacional, la estabilidad monetaria, la estabilidad financiera, el empleo y el desarrollo económico con equidad social.

Notas

[1] Y con ello debilita nuestra moneda. Nuestra moneda es débil porque no tiene el respaldo de las divisas que se consiguieron todos estos años ajustando el consumo de la población para aumentar las exportaciones y ese superávit comercial se dilapidó, cumpliendo con las leyes de la reforma financiera de la dictadura de Videla.

[2] Discurso de Cristina Fernández de Kirchner del 27 de abril de 2023 en el Teatro Argentino de La Plata.

* Licenciado en Economía, profesor de Política Económica y de Instituciones Monetarias e Integración Financiera Regional en la Facultad de Ciencias Económicas (UBA). Fue Director Nacional de Programación Macroeconómica. Analista senior asociado al Centro Latinoamericano de Análisis Estratégico (CLAE).