El principio del fin: Dólares que no aparecen, oro que se va, reservas negativas, metas incumplibles

Horacio Rovelli

El problema de la Argentina es una deuda generada por un sector rentista y parasitario que quiere continuar con el saqueo de nuestros recursos naturales (que son de todos y de las generaciones futuras de argentinos) a perpetuidad.

La deuda es el mecanismo que imponen para un pueblo que ignora el origen del problema, encerrado en un cerco mediático (formado por los grandes comunicadores y con la complicidad manifiesta del arco político y sindical en su inmensa mayoría, incluidos los que por cobardía y comodidad aceptan las reglas de juego), que le miente permanentemente para que no comprenda y acepte sumisamente la situación.

La deuda es récord en la Argentina y de eso no se informa, como si fuera algo lógico. Cuando cesó el gobierno de Cristina Fernández de Kirchner la deuda bruta argentina era equivalente a 222.703 millones de dólares, el 60% de la misma era intra sector público (en poder del Fondo de Garantía de Sustentabilidad de la ANSeS, de los bancos oficiales, de distintos fondos fiduciarios argentinos, etc.), 9% con organismos internacionales (unos 20.043 millones de dólares, no teníamos deuda con el FMI, al que se le habían pagado todas las acreencias en enero de 2006) y 31% con el sector privado (unos 69.038 millones de dólares).

Por lo tanto, la deuda externa en poder de organismos internacionales y bonistas privados era de 89.081 millones de dólares.

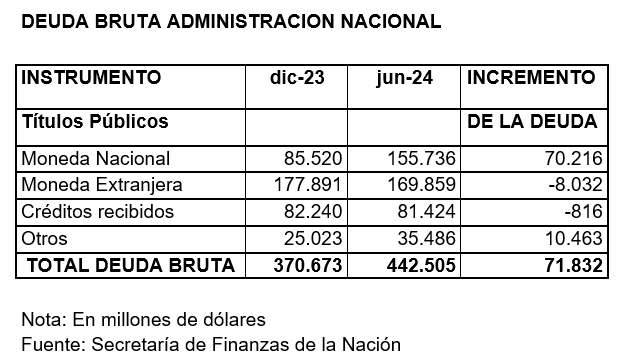

La Secretaría de Finanzas de la Nación de este gobierno revela la mayor deuda pública de la historia argentina, por el equivalente a 442.505 millones de dólares (la conversión la hace la misma Secretaría), que es más del 95% del PBI y que es siete veces las exportaciones de la Argentina de 2023.

Es cierto que las administraciones de Macri y de Alberto Fernández acrecentaron la deuda bruta en 147.970 millones de dólares, a razón de 18.496 millones de dólares por año, pero la administración de Caputo-Bausili en sólo seis meses lo hizo por 71.832 millones de dólares (ese si es un récord de récords, digno de figurar en el Libro Guinness).

Es cierto que las administraciones de Macri y de Alberto Fernández acrecentaron la deuda bruta en 147.970 millones de dólares, a razón de 18.496 millones de dólares por año, pero la administración de Caputo-Bausili en sólo seis meses lo hizo por 71.832 millones de dólares (ese si es un récord de récords, digno de figurar en el Libro Guinness).

La deuda de 71.832 millones de dólares de la gestión Caputo-Bausili se debe fundamentalmente a:

- El déficit fiscal de la administración Alberto Fernández-Sergio Massa, de 5,13% del PIB (en pesos. pero equivalente a 24.400 millones de dólares) que se convirtieron en títulos del Tesoro de la Nación emitidos por la actual Secretaría de Finanzas.

- La conversión en Títulos del Tesoro de las Leliq (Letras de liquidez del BCRA) y otros pasivos remunerados por 32.559,2 millones de pesos.

Los $ 21.023.700 millones de los encajes remunerados convertidos al tipo de cambio oficial del 7 de diciembre de 2023 de $ 400 son 52.559,2 millones de dólares, que eran deuda del BCRA con los bancos y que la dupla Caputo-Bausili convirtió en títulos del Tesoro de la Nación por 32.559,2 millones de dólares.

Los 20 billones de pesos restantes, mediante el DNU 602/24 del 12 de julio último, se convirtieron en una Letra Fiscal de Liquidez (LeFi) intransferible de un año de plazo, a cargo del Tesoro de la Nación, que va a depositar en el BCRA los intereses que la misma devengue. Esa deuda a su vez incrementa la deuda pública que se contabiliza en el Boletín de la Secretaría de Finanzas de la Nación – Datos de la deuda pública, de julio 2024.

3. Los 14.872,8 millones de dólares de deuda restante al 30 de junio son colocaciones de títulos del Tesoro de la Nación realizadas por este gobierno, que amplían con creces los vencimientos en los seis meses del año 2024.

Debe hacerse notar que pese a la capitalización de la deuda, incluso de parte de los intereses que la misma devenga (es el caso de las colocaciones de LECAP, que son letras que pagan intereses a su vencimiento en 2025 y años posteriores), en el DNU 594/24 que presenta el Presupuesto de la Administración Nacional 2024 reconocen que deben pagar intereses por 10.804.087 millones de pesos, que es la causa por la que cierran el año con un déficit fiscal total de 7.068.442 millones de pesos y que, al darse a conocer, fue la causa que obligó al FMI a aseverar que no existe ninguna tratativa de la Argentina para obtener un crédito por esa suma.

Sin recursos para cerrar el año fiscal, el gobierno trata de acelerar las privatizaciones y el blanqueo de capitales en el marco de las leyes 27.742 y 27.743, pero por más esfuerzo que hagan no ingresarán dólares por ello en 2024, y en septiembre deben cumplir con las metas auto impuestas y firmadas por la dupla Caputo-Bausili en la VIII revisión del acuerdo con el FMI. De no ser así, el FMI exigirá el pago de la cuota de capital que vence ese mes.

Septiembre es un mes donde por lo general ingresan solamente los remanentes de las liquidaciones de exportación de la cosecha gruesa, y se debe esperar hasta diciembre el comienzo de la venta de la cosecha fina. Mientras, en  forma paralela, los grandes acopiadores y comercializadores de granos procuran una definición cambiaria que los beneficie para liquidar sus exportaciones (según CIARA-CEC por 42 millones de toneladas de granos, por un valor de 15.000 millones de dólares).

forma paralela, los grandes acopiadores y comercializadores de granos procuran una definición cambiaria que los beneficie para liquidar sus exportaciones (según CIARA-CEC por 42 millones de toneladas de granos, por un valor de 15.000 millones de dólares).

Ante esa situación, la dupla Caputo-Bausili, mientras se mantiene el ritmo de aumento del 2% del dólar oficial y la vigencia del dólar blend (exportadores liquidan 80% por el mayorista y 20% por el CCL), propician un aumento de la tasa de interés para que sea incluso mayor que la inflación, para obligarlos a vender ante la posibilidad de que se reduzca la brecha entre ambos tipos de cambio y al hacerse más costoso el financiamiento interno.

Es más, pretenden emplear los dólares provenientes de las exportaciones [1] para venderlos en el mercado CCL, que es el mercado de fuga de capitales por excelencia, donde aquellos que tienen cuenta corriente en un banco en el exterior compran títulos públicos y/o acciones en el país y los venden en el exterior a un valor menor, pero convertido a dólares billetes da un precio que el viernes 19 de julio fue de 1.328,48 pesos por dólar, mientras que el dólar mayorista fue de 927,50 pesos por dólar [2].

Los bancos y los puts

Los grandes bancos fueron los principales beneficiados por el gobierno al traspasar las Letras de Liquidez (Leliq) y demás pasivos remunerados a Títulos del Tesoro de la Nación (un problema de los bancos se convierte en deuda pública que debemos pagar todos), pero como los vencimientos de los Títulos del Tesoro en su mayoría son bonos que ajustan por CER (inflación) a largo plazo (2025, 2026 y 2027) y los bancos captan depósitos a corto plazo (plazos fijos, cajas de ahorro, cuentas corrientes, etcétera), crearon un seguro de liquidez llamado puts, que obliga al BCRA a comprarle a los bancos esos títulos públicos y emitir dinero, con lo que el crecimiento de la Base Monetaria depende de que se vendan esos Títulos del Tesoro de la Nación, como se demuestra con el acrecentamiento de la Base Monetaria de 18,6 billones de pesos del 28 de junio a 24,3 billones al 1º de julio último.

Para evitar esa creación endógena de dinero, el BCRA le paga a los bancos el costo del seguro abonado en el momento de la emisión del bono subyacente por el proporcional del plazo remanente, ajustados por CER (inflación), y según informó la autoridad monetaria, el costo de la operación fue de 90.000 millones de pesos, sobre casi 13,2 billones de títulos con cláusula puts, por lo que quedan menos de 4 billones de pesos de puts en las carteras de los bancos.

Reservas internacionales

Vladimir Werning, vicepresidente del BCRA, viajó el lunes 15 de julio a Nueva York para tratar de tranquilizar a los fondos de inversiones, de pensión, bancos, compañías de seguros, etc., que tienen bonos argentinos y miran con preocupación la dificultad del gobierno de sumar reservas para pagar esas tenencias, y allí reconoció, en gráficos y tablas que no presenta el BCRA en nuestro país, que las reservas netas del Central son negativas en 3.300 millones de dólares.

Es más, fundamentó el problema ante la menor liquidación de los exportadores y una mayor demanda de dólares por compromisos de deuda e importación de energía más cara que lo previsto. En lo que refiere a compromisos de deuda, detalló que desde marzo de 2024 se sumaron dos factores de presión sobre el frente cambiario: los pagos de importaciones a través del CCL y el esquema de pago en cuotas que va cumpliendo los plazos de pago de las importaciones.

Encima, se supo y el gobierno terminó reconociendo –en respuesta del inefable Luis Caputo– la salida del oro de las reservas del BCRA. Dijo que “es una movida muy positiva del Central” dado que de esta manera “se le puede sacar un retorno, a diferencia de cuando está en las arcas del regulador financiero”.

Encima, se supo y el gobierno terminó reconociendo –en respuesta del inefable Luis Caputo– la salida del oro de las reservas del BCRA. Dijo que “es una movida muy positiva del Central” dado que de esta manera “se le puede sacar un retorno, a diferencia de cuando está en las arcas del regulador financiero”.

Lo que se cuidó de decir es que la Asociación Bancaria pregunta si hubo un Acta de Directorio del BCRA, si se abrió el expediente correspondiente, si se le comunicó a la Sindicatura del BCRA, cuál fue el carácter de la detracción del oro para depositarlo, para empeñarlo o para venderlo, y en base a qué atribuciones y facultades se adoptó la medida y por qué razones.

Es pertinente, porque el gobierno anunció que va a intervenir en el mercado cambiario comprando dólares en el MULC (Mercado Único y Libre de Cambio, que es el mercado oficial de compra y venta de dólares) y la emisión de pesos equivalente será esterilizada con la venta de dólares en el mercado de contado con liquidación (CCL). Por ende, el gobierno, con el pretexto de achicar la brecha entre ambos mercados (el oficial –MULC– y el paralelo –CCL–) empeña los lingotes de oro para que los que compraron títulos en pesos (y ganaron fortunas con ello por la inflación desde diciembre 2023) ahora puedan transformar esa súper ganancia en dólares y fugar ese capital.

Finalmente Caputo, en una reedición de “los que apuestan al dólar pierden”, dijo que “con el correr del tiempo va a haber cada vez menos pesos porque no se emite más por ninguna razón y se absorben pesos por superávit”. A quienes hoy están comprando dólares pensando que puede ser una buena inversión “los estoy previniendo que no va a pasar”.

Con un déficit fiscal de 7 billones de pesos según el presupuesto del corriente año (DNU 594/24), con un superávit comercial que se debilita con el pago de los servicios reales y financieros, por lo que la cuenta corriente comercial va a ser negativa en el año 2024, la dupla Caputo-Bausili pretende controlar el precio del dólar, para lo cual creen que es suficiente con dejar de emitir por la compra de dólares a los exportadores, sin contemplar que, al venderlas en el CCL, lo que se hace es debilitar las reservas internacionales del BCRA (que son negativas en 3.300 millones de dólares).

Las verdaderas razones

La deuda pública y la imposibilidad de su pago es funcional a lo que quieren los que propiciaron las leyes 27.742, denominada “Bases y puntos de partida para la libertad de los argentinos”, y 27.743, de “Medidas paliativas fiscales”, para obligarnos a vender nuestros recursos naturales y a un precio vil.

Para eso necesitan, como en los años 1989 y 1990, y 2002, que el precio del dólar “vuele por el aire” y con ello el gobierno. Van a impulsar a otro Carlos Menem, ante el temor de que surja un Néstor Kirchner.

Notas

[1] Al 30 de junio de 2024 las exportaciones superaron a las importaciones en 10.708 millones de dólares, pero la mayor parte de esa suma se pierde ante el pago de los servicios reales (fletes, seguros, royalties, etc.) y financieros (pago de intereses de la deuda pública y privada, y giro de utilidades de las empresas extranjeras a su casa matriz)

[2] El BCRA pretende hacer negocio, comprar dólares por $ 927,50 y venderlo a $ 1.328,48. De esa manera además absorben la cantidad de dinero emitido por las exportaciones.

* Licenciado en Economía, profesor de Política Económica y de Instituciones Monetarias e Integración Financiera Regional en la Facultad de Ciencias Económicas (UBA). Fue Director Nacional de Programación Macroeconómica. Analista senior asociado al Centro Latinoamericano de Análisis Estratégico (CLAE).