Argentina, superficie y trafondo: la deuda externa en la mira

Horacio Rovelli

El objetivo es claro, configurar una matriz exportadora (minerales, energía, alimentos) en desmedro del mercado interno. Para ello necesitan apuntalar la IBIF (inversión bruta interna fija) en esos sectores a como dé lugar, por eso las diez resoluciones de la Inspección General de Justicia de marzo 2024, firmadas por su actual titular, el abogado de empresas Daniel Vítolo, que eliminan la tarea de control y fiscalización del organismo y desregulan la operación de sociedades extranjeras, sociedades vehículo y offshore, a las que tras esas diez resoluciones no se les exige adecuarse a la ley argentina. Es más, la falta de control busca que ingresen fondos por lavado de activos y que encubran contabilidades paralelas propiciando el ingreso de capitales.

Igual pasa con el carry trade armado por la dupla Luis Caputo-Santiago Bausili [1], con el freno del dólar tras una brutal devaluación no bien iniciado el gobierno de Javier Milei, que es muy menor a la ganancia implícita por el incremento del precio de los títulos públicos y acciones de empresas locales [2], solo para que ingresen divisas (aunque el plazo sea exiguo) en esa reedición de la bicicleta financiera.

Y no otro es el propósito de limitar severamente la creación de dinero y provocar una profunda recesión, que obligar a los ciudadanos de a pie a vender sus ahorros (deshacer los plazos fijos y vender sus posiciones en dólares) para poder vivir y a las empresas para poder financiar el stock de mercaderías que no venden, demostrado en los indicadores del BCRA.

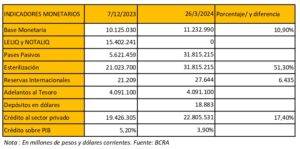

Del 7 de diciembre de 2023 (último día hábil del anterior gobierno) al martes 26 de marzo de 2024 (última fecha publicada por el BCRA), con una inflación acumulada del 75% en ese lapso, la Base Monetaria, que es la cantidad de dinero emitido y puesto en circulación por el BCRA, creció solo en un 10,9%. De esa manera, disminuyó sideralmente la liquidez en el mercado financiero local. Esto se trasladó a los ya de por sí exiguos préstamos personales y comerciales que solo se incrementaron en el período referido en un 17,4%, lo que significa el imperceptible 3,9% del PIB, de allí que deben vender “sus ahorros” por la falta de dinero y de crédito.

No hay plata, pese a que las exportaciones de mercancías llevadas a cabo durante los 115 días de la actual administración gubernamental superan las importaciones en 3.500 millones de dólares. El BCRA emite dinero cuando entran dólares al país, pero esos billetes y monedas que reciben los que vendieron dólares los termina absorbiendo el Tesoro de la Nación colocando títulos públicos [3]. Esos títulos públicos, que son en pesos y ajustables por inflación o por devaluación del dólar oficial o por los dos ajustes (bonos duales), absorben los pesos y el Tesoro de la Nación (que colocó esos títulos), con esa plata, adquiere los dólares al BCRA. Y con esos dólares paga los servicios de la deuda externa.

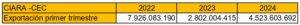

En primer lugar, nunca se frenó la liquidación declarada de ventas externas de minerales (esencialmente de oro) [4], de gas y de petróleo. Sí es a regañadientes la liquidación de la cosecha gruesa. CIARA-CEC (Cámara de la Industria Aceitera de la Repúblicas Argentina y Centro de Exportadores de Cereales) publica en su página oficial las siguientes cifras.

La liquidación de las exportaciones del primer trimestre de 2024 es un 42,93% menor que la de igual período de 2022 (que fue récord), pero un 61,41% mayor que la de igual período de 2023 (año muy afectado por la sequía). De allí las declaraciones de su presidente Gustavo Idígoras, que si el gobierno mejorara el tipo de cambio (devaluación y/o baja de retenciones) se acrecentarían las ventas externas, pues reconoce que tienen para vender 100 millones de toneladas de granos y sus derivados de la cosecha gruesa.

Este año, según estima la Secretaría de Finanzas de la Nación, hay que pagar de capital (en julio de 2024 comienza la amortización del capital adeudado a los bonistas que canjearon títulos de deuda el 31 de agosto de 2020) e intereses de la deuda externa por 4.407 millones de dólares (y en el año 2025 por 9.152 millones de dólares y similares sumas anuales en 2026 y 2027).

Debe tenerse en cuenta que no bien asumió este gobierno:

a) Devaluó el peso en un 118% favoreciendo las exportaciones.

b) Le impuso a los importadores que acuerden con sus proveedores externos porque el BCRA les vende los dólares de la importación en cuatro cuotas iguales y consecutivas del 25% cada una (o sea que la importación de enero se liquida en cuotas del 25% en febrero, en marzo, en abril y en mayo de 2024).

c) Extendió el beneficio ya otorgado por el gobierno de Alberto Fernández [5] en un título denominado BOPREAL (Bonos para la Reconstrucción de una Argentina Libre) por la Comunicación “A” 7918 del BCRA, que tiene vencimiento el 31 de octubre de 2027, con el agravante de que no se conoce el registro de quienes son los beneficiados, que el gobierno estima que por este procedimiento, la deuda externa se acrecienta en unos 36.000 millones de dólares ( aumenta la deuda externa pero recién se paga el 31/10/2027).

De a), b) y c) se entiende por qué las reservas internacionales brutas del BCRA se incrementaron en 6.435 millones de dólares, pero eso no significa que hayan amentado las reservas netas máxime que:

Reservas Brutas: 27.644 millones de dólares.

Swaps con la República Popular de China: 18.000 millones de dólares.

Banco de Basilea: 3.300 millones de dólares.

Encajes depósitos en 14.051 millones de dólares.

Reservas Netas: – 7.707 millones de dólares.

Las reservas internacionales netas del BCRA son negativas.

A su vez, para garantizar el superávit comercial en el año 2024, requiere que los exportadores liquiden sus operaciones y que la recesión económica sea un freno natural a las importaciones. Y para que el ingreso de dólares continúe en los años que vienen, necesita que entren divisas por la cuenta de capital de la balanza de pagos; de allí los planteos tanto en el DNU 70 como en las nuevas versiones del Mensaje 7 y proyecto de Ley Ómnibus, ahora reflotado como Ley Base, de vender nuestros recursos naturales y nuestras principales empresas (YPF, ARSAT, Banco de la Nación Argentina, Fondo de Garantía de Sustentabilidad de la ANSES, etc.).

Pago de la deuda

El ministerio de Economía, en marzo de 2024, garantizó los dólares para el próximo pago de los títulos en moneda extranjera surgidos del canje de 2020, al colocar LECAP (una letra a tasa fija que no se emitía desde el reperfilamiento forzoso realizado por Hernán Lacunza en 2019) y dos bonos indexados a la inflación, todos ellos con vencimiento en 2025 por 1,32 billones de pesos, que se utilizarán para comprarle dólares al Banco Central, con los que se pagarán los próximos compromisos en el año con los tenedores de títulos en moneda extranjera (los bonistas del canje de Martín Guzmán).

Paralelamente detrae dólares de las reservas internacionales del BCRA al colocarle en forma forzosa una “Letra del Tesoro Nacional Intransferible en Dólares Estadounidenses” con vencimiento el 3 de abril de 2029, mediante la Resolución Conjunta 20/2024 de las Secretarías de Finanzas y de Hacienda de la Nación, por 9.901.070 dólares, para pagar el vencimiento del 3 de abril de 2024 del tercer cupón de interés de la “Letra del Tesoro Nacional Intransferible en Dólares Estadounidenses con vencimiento final el 30 de septiembre de 2032 – Decreto 576/2022”. Práctica que será una constante, ante la particular lectura que hace el gobierno de la actualización de la Ley 27.701 de Presupuesto Nacional 2023, para que se instrumente el pago de la deuda en el Presupuesto Nacional de 2024.

En síntesis

Se prioriza el pago de los servicios de la deuda en desmedro del gasto primario de la Administración nacional al reducir las partidas para el pago de jubilaciones y pensiones, de empleo y remuneración de los empleados públicos; todo tipo de subsidios y transferencias a las provincias; se reducen las partidas para salud, educación, comedores comunitarios; se anulan autorizaciones para funcionar a cooperativas; se cercenan los planes potenciar trabajo y otros de apoyo a la población; se limitan las políticas industriales y se frena la obra pública, pero paralelamente se realizan todo tipo de artilugios para pagar una deuda que no se investigó en qué fue empleada.

Ese pago que beneficia a los tenedores de títulos públicos es el motivo del brutal ajuste fiscal y caída del nivel de actividad, porque de ese modo es funcional a un modelo extractivista, agropecuario financiero exportador, que es donde el gobierno propicia que se invierta, como lo demuestran todas las medidas tomadas y la propuesta, ahora redimida en el proyecto de Ley Base, de crear un Régimen para Grandes Inversiones (RIGI) [6].

La ahora rebautizada Ley Base y el vigente DNU 70 (más allá de las cautelares de la Justicia y del rechazo del Senado de la Nación) vuelven a tener asidero en las reuniones realizadas por el jefe de Gabinete, Nicolás Posse, y el ministro del Interior, Guillermo Francos, con los gobernadores de Cambiemos (Santa Fe, Entre Ríos, Mendoza, Corrientes, Chaco, Jujuy, San Juan, San Luis, Chubut y la Jefatura de Gobierno de la CABA), que le hace decir al gobernador Maximiliano Pullaro: “El encuentro fue muy bueno. Nosotros vamos a acompañar. Es una buena ley que le sirve a las provincias y a la nación”.

Sin palabras.

Notas

[1] Ambos provenientes del Colegio Cardenal Newman, socios en la consultora Anker Latinoamérica, ambos fueron jefes de la mesa de dinero del JP Morgan y luego de Deutsche Bank, trabajaban juntos y el segundo reemplazaba al primero en la función. Igual hicieron en la Secretaría de Finanzas del gobierno de Cambiemos.

[2] Roberto Feletti plantea claramente que los títulos públicos ajustados por inflación (por ejemplo, el Boncer) ganaron en el primer trimestre del año 2024 un 40% en dólares (en tres meses).

[3] Al 26 de marzo de 2024, el total de títulos públicos colocados en el mercado interno que vencen este año suman 22.739 millones de pesos. Los títulos del Tesoro que se renovaron desde el 10 de diciembre de 2023, extendiendo el plazo de vencimiento a los años 2025-2026-2027, mayoritariamente lo hicieron con la cláusula puts (seguro de liquidez), que les permite a los bancos tenedores de estos ir al BCRA y canjearlos por dinero en efectivo más los intereses ganados a ese día. Diego Chameides, economista jefe del Banco Galicia en Buenos Aires, afirma: “Los puts significan que la deuda a largo plazo emitida por el gobierno puede venderse en un día”.

[4] Las exportaciones declaradas de oro y plata en el año 2023 fueron por 2.959 millones de dólares, lo que representa el 4,4% de las ventas externas del país.

[5] Mediante las comunicaciones A 7874 y 7877 del mes de octubre de 2013, el BCRA les consintió a los importadores suscribir letras (Lediv) en pesos a tipo de cambio oficial con cobertura dólar linked, pero cuando llegó a 2.000 millones de dólares, dejo de realizar la colocación de Lediv.

[6] Proyectos de inversión de 200 millones de dólares o más, ya sea nuevo o para la ampliación de un desarrollo existente, en sectores dinámicos de la economía, como hidrocarburos, minería, agroindustria, infraestructura, forestal, tecnología, que no lo necesitan porque nuestro país tiene en ellos ventajas comparativas y naturales con respeto al resto del planeta. Sin embargo se pretende asegurarle estabilidad fiscal por 30 años y, a partir del tercer año, se les garantiza la libre disponibilidad de divisas y cero derechos de exportación. Incluso le disminuye la alícuota del Impuesto a las Ganancias del 35 al 25% y lo que es peor, como la autoridad de aplicación es el gobierno nacional, puede determinar sobre los impuestos provinciales y definir el marco regulatorio para el desarrollo de la inversión, en una delegación de facultades de manera explícita por parte de la provincia hacia la Administración nacional que puede disponer la condonación de todos los impuestos nacionales y los provinciales regulatorio para el desarrollo de la inversión.

* Licenciado en Economía, profesor de Política Económica y de Instituciones Monetarias e Integración Financiera Regional en la Facultad de Ciencias Económicas (UBA). Fue Director Nacional de Programación Macroeconómica. Analista senior asociado al Centro Latinoamericano de Análisis Estratégico (CLAE).