El neoliberalismo y la financiarización de la Amazonía

José Raimundo Trinade

La Amazonía, sus minas y sus tierras, son parte del proceso global de financiarización

La década de 1990 vio un conjunto contradictorio de políticas estatales de intervención económica en la Amazonía brasileña. La crisis económica que se instauró al final del régimen militar, marcada por el aumento de la deuda pública externa, la quiebra paulatina del Estado brasileño y una crisis de estancamiento económico e hiperinflación, llevó al resurgimiento de las acciones estatales en materia de políticas de explotación de los recursos minerales, energéticos y de las tierras agrícolas y madereras de la región, lo que no significó el fin de las políticas de exención de impuestos y/o de financiación pública que beneficiaban fundamentalmente al gran capital centrado en estas actividades.

Como bien señaló el profesor Otávio Ianni (1979, p. 237), con cierta anticipación en el tiempo, “lo que predominó en el desarrollo capitalista extensivo que se dio en la Amazonía fue la política de producir para la exportación”. Luego de la quiebra del régimen militar, fundamentalmente económica, la profundización de los desequilibrios nacionales en la balanza de pagos inició una doble lógica sobre el vasto territorio nacional: la expansión de la producción agrícola para la exportación y la intensificación de los esfuerzos de extracción de minerales. A principios de la década de 1980, la Amazonía se convirtió en el mayor espacio consistente con el patrón económico que el régimen militar decadente legó a la democracia liberal restringida brasileña.

En la segunda mitad de la década de 1990, las políticas neoliberales adoptadas por el gobierno brasileño implicaron varios cambios estructurales, incluyendo el proceso de liberalización comercial, la exención de exportaciones y la reducción de la participación estatal en la economía, que culminó con la privatización de varios estados empresas de propiedad privada, incluida Companhia Vale do Rio Doce en 1997. La privatización de la mayor empresa minera de América Latina tuvo y tiene un conjunto de repercusiones para la región, con notables repercusiones nacionales.

Aliado al proceso de exploración y privatización de minerales característico de la época, también se observa la expansión del mercado de tierras en la Amazonía. El texto que sigue explora la dinámica que consideramos siamesa: la financiarización de la economía política brasileña, sumada a la creciente mercantilización de la región amazónica, subordinada a reglas de búsqueda de rentas y concentración de la tierra.

Para tratar estos elementos nos serviremos de autores consagrados, como el mencionado Otavio Ianni (1979), pero también tendremos como base de apoyo la obra intelectual del profesor Francisco de Assis Costa (2012), uno de los más lúcidos contemporáneos. autores en torno al análisis del “problema amazónico”.

La lógica económica a partir de la década de 1990 se establece a partir de cuatro frentes de acción del capital en consonancia con el Estado brasileño: (i) primero y, tanto o más descuidado por los análisis, se refiere al poder heredado por la ex estatal Companhia Vale do Rio Dulce y otorgado a sectores de apropiación privada nacionales e internacionales, especialmente la enorme transferencia de tierras al control privado y las ganancias especulativas de la manipulación de estas tierras; (ii) los movimientos de apropiación de la tierra por segmentos de la gran producción de granos, algo que se hará visible en los movimientos de concentración de la tierra; (iii) el estímulo crediticio, de la banca estatal, a los grandes productores y latifundios, intensificando la capacidad de compra y concentración de tierras; (iv) finalmente y más que central,

La lógica económica a partir de la década de 1990 se establece a partir de cuatro frentes de acción del capital en consonancia con el Estado brasileño: (i) primero y, tanto o más descuidado por los análisis, se refiere al poder heredado por la ex estatal Companhia Vale do Rio Dulce y otorgado a sectores de apropiación privada nacionales e internacionales, especialmente la enorme transferencia de tierras al control privado y las ganancias especulativas de la manipulación de estas tierras; (ii) los movimientos de apropiación de la tierra por segmentos de la gran producción de granos, algo que se hará visible en los movimientos de concentración de la tierra; (iii) el estímulo crediticio, de la banca estatal, a los grandes productores y latifundios, intensificando la capacidad de compra y concentración de tierras; (iv) finalmente y más que central,

La década de 2000 representó un período de fuerte expansión de la producción de materias primas en Brasil, impulsada por el aumento significativo de los precios internacionales (absolutos y relativos) relacionados con el efecto China y otros factores como el costo, el tipo de cambio y la financiarización (TRINDADE & OLIVEIRA, 2017) . En el caso de los commodities minerales , el flujo internacional se desarrolló mucho con el aumento de la demanda china desde principios de la década pasada, manteniendo altas tasas de crecimiento a pesar de la crisis de 2008/2009.

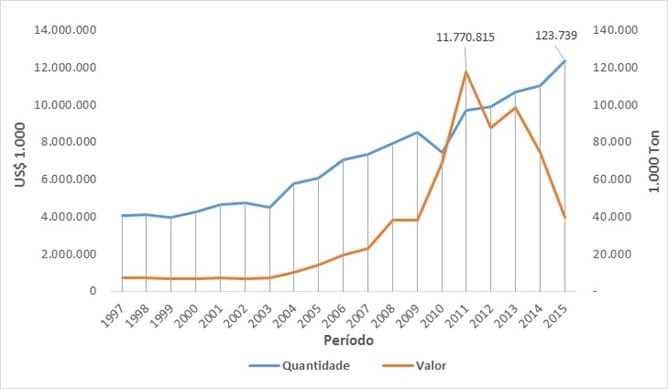

Siguiendo el impulso de la fuerte apreciación de los commodities minerales en el mercado internacional, en la década de 2000, las exportaciones de mineral de hierro de Pará presentaron una tasa de crecimiento del 7,4% anual entre 2000 y 2010, con el valor de las exportaciones saltando de US $ 681 millones a un expresivos $6,900 billones, con su precio promedio (dólar/tonelada) alcanzando un incremento de 91.23% anual, como se muestra en el gráfico a continuación.

Exportaciones y Valor Exportado de Mineral de Hierro por el Estado de Pará (1997 – 2015)

Fuente: SECEX/MDIC, Sistema AliceWeb.

Fuente: SECEX/MDIC, Sistema AliceWeb.

Tomando como referencia el período de 2005 a 2015, el volumen exportado más que se duplicó, alcanzando un pico de 123,7 millones de toneladas en 2015, lo que representó un crecimiento de 10,3% anual en el período. Con un crecimiento exponencial desde 1997 (año de la privatización de CVRD), en febrero de 2011 el precio internacional del mineral de hierro alcanzó su nivel más alto: US$ 187 dólares/tonelada. métrica seca, pero si bien ha venido mostrando oscilaciones en los últimos diez años, se mantiene por encima de los US$ 100 dólares (Fuente: Index Mundi. Acceso: https://www.indexmundi.com/pt/pre%E7os-de- mercado/?mercancía=min%C3%A9-hierro ).

Mientras que los chinos están extrayendo mineral de hierro con leyes cada vez más bajas y altos costos de producción, actualmente alrededor de US$ 100/tonelada. En Brasil, la materia prima se extrae a un promedio de US$ 20 por tonelada, y en las minas de Carajás, el mineral con un contenido de hierro del 66% se puede extraer a US$ 15 por tonelada (TRINDADE & OLIVEIRA, 2011; CRUZ & TRINITY, 2021).

Considerando la relación entre las minas chinas (minas de menor productividad y calidad) y las minas de Carajás, es posible estimar, sólo aproximadamente, el alto diferencial de ingresos que se apropia Companhia Vale. Los ingresos complementarios pueden verse como la diferencia entre los costos de producción de las minas de Carajás y los costos de producción de las minas chinas, considerando así los valores de 2010 presentados por Vale para Carajás,

En el caso de los commodities minerales , lo que realmente afecta la oferta es la capacidad productiva existente y los costos de producción, por lo que, dado que la capacidad productiva está establecida por los límites naturales de  producción (volumen de mineral), las fluctuaciones en la tendencia de crecimiento de la demanda pueden dejar la actividad minera. industria con capacidad ociosa, lo que implica la necesidad de reducción de costos. Por otro lado, un crecimiento inesperado y acelerado de la demanda puede elevar los precios de mercado hasta el punto de viabilizar la operación de minas con costos de extracción altos o crecientes y por un período relativamente largo, generando rentas diferenciales para minas con mayor productividad.

producción (volumen de mineral), las fluctuaciones en la tendencia de crecimiento de la demanda pueden dejar la actividad minera. industria con capacidad ociosa, lo que implica la necesidad de reducción de costos. Por otro lado, un crecimiento inesperado y acelerado de la demanda puede elevar los precios de mercado hasta el punto de viabilizar la operación de minas con costos de extracción altos o crecientes y por un período relativamente largo, generando rentas diferenciales para minas con mayor productividad.

Estas características establecen tres movimientos notables y problemáticos: (i) en primer lugar, las plantas de extracción de minerales amazónicos son de muy bajo costo, no por aspectos tecnológicos, en un principio, sino por las características de extracción y contenido del mineral, por lo que las minas pueden ser explotadas hasta su agotamiento, ya que siempre tendrán costos muy por debajo de la fluctuación promedio de los precios internacionales; (ii) la desregulación económica (fiscal y ambiental) brasileña convierte a la Amazonía en un centro de exploración en expansión, con la capacidad extractiva convirtiéndose en saqueadora y degradante de la naturaleza hasta el límite del agotamiento natural; (iii) estos elementos se suman a la condición más destacada de los últimos años, que son las ganancias rentistas,

El mercado financiero fue el principal beneficiado con la privatización de la Companhia Vale do Rio Doce, sus acciones comenzaron a cotizar a partir de 2000 en la Bolsa de Valores de Nueva York (NYMEX), hecho que cambió por completo el carácter de la empresa, que pasó a integrar el proceso de financiarización de los productos básicos .

Con el aumento de los precios, el mineral de hierro pasó a ocupar cada vez más espacio en la balanza comercial brasileña. Los dividendos distribuidos por Companhia Vale se encuentran entre los mayores distribuidos entre los actores internacionales: entre 2011 y 2022, la minera distribuyó a los controladores, en forma de dividendos e intereses sobre el patrimonio (interest on equity) alrededor de 132 mil millones de reales (ver: http: //www.vale.com/brasil/PT/investors/equity-debt/dividends-ise/Paginas/default.aspx).

La lógica rentista que impulsa la minería en la región se mantiene basada en el aprovechamiento de las ventajas comparativas derivadas del acceso privilegiado a los recursos naturales a bajo costo, facilidades crediticias y tributarias, alta relación capital/trabajo y baja difusión tecnológica. Articulando la dinámica global de acumulación y financiarización de las materias primasminerales, los procedimientos industriales estandarizados de la minería del hierro no necesitan interactuar (salvo en situaciones puntuales) con otros arreglos productivos y con la diversidad local y regional, reforzando la concentración de rentas y las desigualdades territoriales.

La lógica rentista que impulsa la minería en la región se mantiene basada en el aprovechamiento de las ventajas comparativas derivadas del acceso privilegiado a los recursos naturales a bajo costo, facilidades crediticias y tributarias, alta relación capital/trabajo y baja difusión tecnológica. Articulando la dinámica global de acumulación y financiarización de las materias primasminerales, los procedimientos industriales estandarizados de la minería del hierro no necesitan interactuar (salvo en situaciones puntuales) con otros arreglos productivos y con la diversidad local y regional, reforzando la concentración de rentas y las desigualdades territoriales.

La persistencia de la minería industrial (no sólo del mineral de hierro) con carácter primario exportador poco contribuye a internalizar dinámicas económicas, sociales y ambientales duraderas y, en este sentido, no constituye un vector sostenible de desarrollo local y regional de largo plazo.

Vale la pena resaltar que los controladores capitalistas reciben ganancias extraordinarias como una forma de perpetuidad por las ventajas mineras que tienen desde el otorgamiento del derecho minero por parte del Estado (después de la privatización), al convertirse el subsuelo en un mero espacio para el disfrute de una propiedad privada. bien apropiable, aun cuando la legislación establezca la minería como una concesión pública.

Así, los controladores mineros capitalistas se apropian de los ingresos diferenciales que posibilitan las minas de calidad superior incrustadas en el subsuelo amazónico, lo que explica el gran volumen de dividendos distribuidos a los controladores internacionales, base del actual proceso de financiarización del capitalismo, donde la Amazonía , sus minas y sus tierras están en el centro del proceso mundial.

Un aspecto a destacar es que el nivel de esta ganancia suplementaria está dado por la diferencia entre la productividad individual y la productividad media, y el precio de producción que prevalece dentro de la industria minera.

Sin embargo, esta fuerza natural no es la fuente de la riqueza agregada (plusvalía) sino sólo su base natural, y es la circulación de capitales la que propicia este proceso, dada la creciente apropiación y transformación en elemento del proceso reproductivo de nuevos yacimientos. leyes minerales, facilidad de exploración de la veta mineral y ubicación de la mina en relación con los principales centros de demanda internacional.

Concomitantemente con la financiarización del subsuelo, cuya apropiación se vuelve casi visceral, se observa la mercantilización de la tierra en gran escala, con grandes repercusiones en Brasil y en el mundo.

*Profesor de economía en el Instituto de Ciencias Sociales Aplicadas de la UFPA. Autor, entre otros libros, de Seis décadas de intervención estatal en la Amazonía ( Paka-tatu ).

EN PORTUGUÉS

Neoliberalismo e financeirização da Amazônia

José Raimundo Trindade

A Amazônia, suas minas e suas terras, são parte do processo mundial de financeirização

A década de 1990 observou um conjunto contraditório de políticas de intervenção econômica estatal sobre a Amazônia brasileira. A crise econômica que se estabeleceu ao final do regime militar, marcado pela alta da dívida pública externa, paulatina falência do Estado brasileiro e crise de estagnação econômica e hiperinflação, levou ao recrudescimento das ações do Estado referentes as políticas de exploração dos recursos minerais, energéticos e das terras agriculturáveis e de exploração madeireira da região, o que não implicou na extinção das políticas de renúncia fiscal e/ou de financiamentos públicos que beneficiavam fundamentalmente o grande capital centrado nessas atividades.

Como bem notou, com certa antecipação no tempo, o professor Otávio Ianni (1979, p. 237), o “que predominou no desenvolvimento capitalista extensivo havido na Amazônia foi a política de produzir para exportar”. Após a falência do regime militar, diga-se falência fundamentalmente econômica, o aprofundamento dos desequilíbrios nacionais do balanço de pagamentos, encetou uma dupla lógica sobre o amplo território nacional: a expansão da produção agrária para exportação e a intensificação dos esforços de extração mineral. A Amazônia se tornou na virada da década de 1980 o maior espaço condizente com o padrão econômico que o regime militar decadente legava a democracia liberal restrita brasileira.

Na segunda metade dos anos 1990, as políticas neoliberais adotadas pelo governo brasileiro envolveram diversas mudanças estruturais, incluindo o processo de abertura comercial, a desoneração das exportações e a redução da participação estatal na economia, que culminou com a privatização de várias empresas estatais, incluindo a Companhia Vale do Rio Doce em 1997. A privatização da maior mineradora latino-americana teve e tem um conjunto de repercussões sobre a região, com notáveis repercussões nacionais.

Aliado ao processo de exploração mineral e privatização característicos do período, observa-se também a expansão do mercado de terras na Amazônia. O texto que segue explora a dinâmica que consideramos siamesa: a financeirização da economia política brasileira, somada a crescente mercantilização da região amazônica, subordinada a regras de rentismo e concentração das terras. Para tratar esses elementos nos utilizaremos de autores já estabelecidos, como o citado Otavio Ianni (1979), mas teremos também a base de apoio do trabalho intelectual do professor Francisco de Assis Costa (2012), um dos autores contemporâneos mais lúcidos no que se refere a análise da “problemática amazônica”.

A lógica econômica dos anos 1990 em diante são estabelecidos desde quatro frentes de ação do capital em consonância com o Estado brasileiro: (i) primeiramente e, tanto ou mais negligenciado pelas análises, refere-se ao poder herdado pela antiga estatal Companhia Vale do Rio Doce e concedido aos setores de apropriação privadas nacionais e internacionais, especialmente a enorme transferência de terras para controle privado e ganhos especulativos com a manipulação dessas terras; (ii) os movimentos de apropriação de terras por segmentos da produção de grãos em grande escala, algo que se tornará visível nos movimentos de concentração das terras; (iii) o estimulo creditício, desde os bancos estatais, para os grandes produtores e latifúndios, intensificando a capacidade de compra e concentração de terras; (iv) por fim e mais que central, esse conjunto de movimentos estabelecem a condição econômica de financeirização da Amazônia, inclusive com o uso de ferramentas pretensamente progressistas, mas cuja base é a apropriação das terras, a espoliação da natureza e a destruição de culturas locais, o exemplo mais conhecido são os diversos títulos e derivativos de exploração ou proteção ambientais (REDD+, entre outros).

A década de 2000 representou um período de forte expansão da produção de commodities no Brasil, impulsionada pela expressiva alta dos preços internacionais (absolutos e relativos) relacionado com o efeito-China e outros fatores como custo, taxa de câmbio e financeirização (TRINDADE & OLIVEIRA, 2017). No caso das commodities minerais, o fluxo internacional se desenvolveu muito com o aumento da demanda chinesa a partir do início década passada, mantendo taxas elevadas de crescimento apesar da crise de 2008/2009.

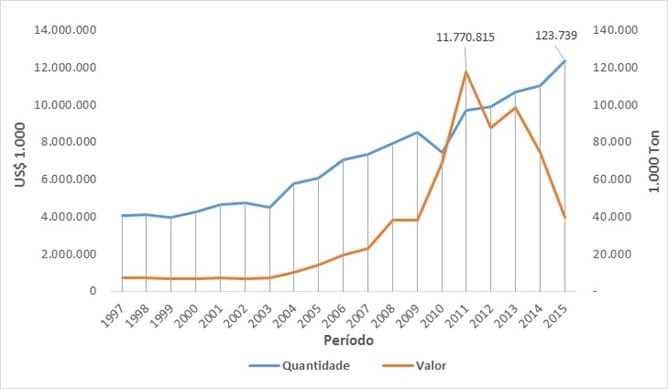

Seguindo o impulso da forte valorização das commodities minerais no mercado internacional, na década de 2000 as exportações de minério de ferro do Pará aprestaram uma taxa de crescimento de 7,4% ao ano ente 2000 e 2010, com o valor das exportações saltando de US$ 681 milhões para expressivos US$ 6.900 bilhões tendo seu preço médio (dólar/ton) alcançado um aumento de 91,23% ao ano, conforme gráfico abaixo.

Exportação e Valor Exportado de Minério de Ferro pelo Estado do Pará (1997 – 2015)

Fonte: SECEX/MDIC, Sistema AliceWeb.

Fonte: SECEX/MDIC, Sistema AliceWeb.

Tomando como referência o intervalo de 2005 a 2015 o volume exportado mais do que dobra, atingindo um pico de 123,7 milhões de toneladas no ano de 2015, o que representou um crescimento de 10,3% ao ano no período. Com um crescimento exponencial desde 1997 (ano de privatização da CVRD), em fevereiro de 2011 o preço internacional do minério de ferro alcança seu maior nível: US$ 187 dólares/ton. métrica seca, mas mesmo que venha apresentando oscilações nos último dez anos, mas mantêm-se acima de US$ 100 dólares (Fonte: Index Mundi. Acesso: https://www.indexmundi.com/pt/pre%E7os-de-mercado/?mercadoria=min%C3%A9rio-de-ferro).

Enquanto os chineses estão lavrando minério de ferro com teores cada vez mais baixos e com custos de produção elevados, atualmente em torno de US$ 100/ton. No Brasil a matéria prima é lavrada a uma média de US$ 20 por tonelada, sendo que nas minas de Carajás, o minério com teor de 66% de ferro, pode ser lavrado a US$ 15/ton (TRINDADE & OLIVEIRA, 2011; CRUZ & TRINDADE, 2021). Considerando a relação entre as minas chinesas (minas de menor produtividade e qualidade) e as minas de Carajás, pode-se estimar, somente aproximadamente, a elevada renda diferencial que a Companhia Vale se apropria. A renda suplementar pode ser vista como o diferencial entre os custos de produção das minas de Carajás e os custos de produção das minas Chinesas, assim considerando os valores de 2010 apresentados pela Vale referente a Carajás, temos uma diferença de US$ 85.

No caso das commodities minerais, o que realmente afeta a oferta é a capacidade produtiva existente e os custos de produção, assim, dado que a capacidade produtiva é estabelecida pelos limites naturais de produção (volume minerário), oscilações na tendência de crescimento da demanda podem deixar a indústria de mineração com capacidade ociosa, implicando na necessidade de redução de custo. Por outro, um crescimento inesperado e acelerado da demanda pode elevar os preços de mercado ao ponto de tornar viável operação de minas com custos de extração altos ou crescentes e por período relativamente longo, gerando rendas diferenciais para as minas de maior produtividade.

Essas características estabelecem três movimentos notáveis e problemáticos: (i) primeiramente, as plantas de extração mineral amazônicas são de muito baixos custos, não por conta de aspectos tecnológicos, em primeiro momento, mas pelas características de extração e teor do minério, assim as minas podem ser exploradas até sua exaustão, pois sempre estará com custos muito abaixo da média d oscilação dos preços internacionais; (ii) a desregulação econômica (fiscal e ambiental) brasileira tornam a Amazônia um centro de exploração expansivo, sendo que a capacidade extrativa se torna espoliativa e degradadora da natureza até o limite da exaustão natural; (iii) esses elementos se somam a condição mais notável desses últimos anos, que são os ganhos rentistas, a base de produção se torna somente o nexo para transferências crescentes e de curto prazo dos dividendos a serem repassados aos controladores acionários da empresa.

O mercado financeiro foi o grande beneficiário com a privatização da Companhia Vale do Rio Doce, suas ações passaram a ser comercializadas a partir de 2000 na Bolsa de Valores de Nova York (NYMEX), fato que alterou completamente o caráter da empresa, que passou a integrar o processo de financeirização das commodities. Com a elevação dos preços, o minério de ferro passou a ocupar cada vez mais espaço na balança comercial brasileira. Os dividendos distribuídos pela Companhia Vale estão entre os maiores distribuídos entre as “players” internacionais: entre 2011 e 2022 a mineradora distribuiu para os controladores, na forma de dividendos e JCP (juros sobre o capital próprio) cerca de 132 bilhões de reais (conferir: http://www.vale.com/brasil/PT/investors/equity-debt/dividends-ise/Paginas/default.aspx).

A lógica rentista que impulsiona a mineração na região se mantém baseada na utilização de vantagens comparativas decorrentes de acesso privilegiados aos recursos naturais a baixo custo, facilidades creditícias e tributárias, elevada relação capital/trabalho e baixa difusão tecnológica. Articulada a dinâmica global de acumulação e de financeirização das commodities minerais, os procedimentos industriais padronizados da mineração do ferro não necessitam interagir (salvo em situações especificas) com outros arranjos produtivos e com a diversidade local e regional reforçando a concentração de rendas e as desigualdades territoriais. A persistência da mineração industrial (não apenas do minério de ferro) em bases primário-exportadora, pouco contribui para internalizar dinâmicas econômicas, sociais e ambientais duradoras e nesse sentido, não constitui vetor sustentável de desenvolvimento local e regional de longo prazo.

Convém reforçar que os controladores capitalistas recebem lucros extraordinários como forma de perpetuidade pelas vantagens minerárias que passam a dispor desde a concessão do direito de lavra pelo Estado (após a privatização), pois o subsolo passa a constituir mero espaço de fruição de bem apropriável privadamente, por mais que a legislação estabeleça a lavra enquanto concessão pública. Assim, os controladores capitalistas minerários se apropriam da renda diferencial possibilitada pelas minas de qualidade superior encravadas no subsolo amazônico, o que explica o alentado volume de dividendos distribuídos para os controladores internacionais, base do atual processo de financeirização do capitalismo, onde a Amazônia, suas minas e suas terras estão no centro do processo mundial.

Aspecto que deve ser ressaltado é que o nível desse lucro suplementar é dado pela diferença entre a produtividade individual e a produtividade média, e o preço de produção que prevalece dentro da indústria mineral. Porém essa força natural não é a fonte da riqueza acrescida (mais-valia) e sim somente sua base natural, sendo que a circulação do capital é o que proporciona esse processo, dado a crescente apropriação e transformação em elemento do processo reprodutivo de novas jazidas minerais de teores, facilidade de exploração do filão mineral e localização da mina em relação aos principais centros de demanda internacional.

Concomitante a financeirização do subsolo, cuja apropriação passa a ser quase visceral, observa-se a mercantilização da terra em larga escala, com repercussões de grande monta sobre o Brasil e o mundo.

* Professor de economia no Instituto de Ciências Sociais Aplicadas da UFPA. Autor, entre outros livros, de Seis décadas de intervenção estatal na Amazônia (Paka-tatu).