Las consecuencias sociales de la inflación (y desinflación) de J. Ghosh

Germán Alarco T.

El título de esta nota corresponde a un artículo de la profesora Jayati Ghosh de la Universidad de Massachusetts en Amherst, EE.UU. Ella es una académica crítica de la economía estándar que proporciona una visión alternativa de la realidad. El documento original fue publicado en The economic and labor relations review en 2023.

En este se afirma, con mucha evidencia, que el diagnóstico sobre el origen de la inflación reciente a nivel global, y por tanto de las acciones de política para hacerle frente estuvieron desenfocados. Su visión se alinea con los análisis de los profesores Stiglitz y Mason que comentamos semanas atrás; hay que leerla.

Nuevo contexto

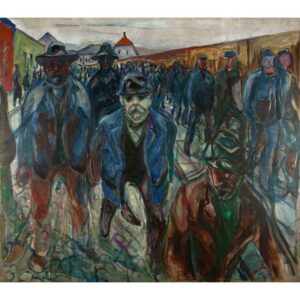

Según la autora, el artículo se escribió como homenaje a Geoffrey Harcourt, celebre economista postkeynesiano, a quien tuvo como profesor y supervisor en la Universidad de Cambridge, Inglaterra. El título actual es una copia de uno previo de su maestro publicado en los tiempos convulsionados de 1974 (luego del primer shock petrolero de 1973).

Harcourt escribió en un período que guarda fuertes similitudes con nuestra fase contemporánea, cuando la inflación vuelve repentinamente a los titulares mundiales. Sin embargo, hay al menos una diferencia significativa: en ese momento la inflación fue el resultado de un exceso de la demanda total en términos reales sobre la oferta disponible de bienes y servicios cuando la fuerza laboral potencial y las existencias existentes de bienes de capital estaban plenamente ocupadas.

En cambio, las presiones inflacionarias actuales, surgen de la combinación de cuellos de botella de oferta sectoriales específicos, márgenes de ganancia crecientes en mercados globales oligopólicos de alimentos y combustibles y especulación financiera en estos mercados.

Antecedentes

Ghosh señala que la inflación es un fenómeno global que afecta a todos los países en distintos grados. Para muchos economistas, esto ha reforzado los prejuicios existentes (que ya no pueden ser glorificados con el nombre de teorías) sobre el papel de la oferta monetaria como causante de la inflación.

En todo el mundo, el remedio político que se defiende y aplica (a su juicio equivocado) es el de una política monetaria más estricta, expresada ya sea en una reducción de la liquidez generada por los bancos centrales o en mayores tasas de interés de los bancos centrales, y típicamente ambas cosas.

En todo el mundo, el remedio político que se defiende y aplica (a su juicio equivocado) es el de una política monetaria más estricta, expresada ya sea en una reducción de la liquidez generada por los bancos centrales o en mayores tasas de interés de los bancos centrales, y típicamente ambas cosas.

Análisis equivocado

Esta respuesta de política, según Ghosh, surge de una mala comprensión básica de la naturaleza de la actual fase inflacionaria. En el artículo se argumenta que las respuestas de política (de los bancos centrales) son obsoletas y fundamentalmente erróneas, y que tendrán efectos extremadamente debilitantes en las economías reales y conducirán a un enorme sufrimiento.

La autora anota que la inflación por demanda tiene al menos dos errores conceptuales. El primero es la idea de que la actividad (u oferta) económica está dada de manera exógena, por la mano de obra disponible y por factores institucionales, de modo que no puede verse afectada por la política macroeconómica.

El segundo defecto es la idea de que la oferta monetaria total es un stock que puede fijarse mediante políticas. En realidad, los gobiernos sólo pueden afectar la base o reserva monetaria y parte del crédito proporcionado por el sistema bancario. En general, una vez que esto se determina, la actividad económica determina la cantidad real de crédito o liquidez en el sistema.

La oferta final de dinero o liquidez en el sistema es un resultado del funcionamiento de la economía, no una variable de política en manos del banco central. Lo que el banco central puede hacer y hace es cambiar su tasa de interés base, que es el piso para todas las demás tasas de interés de la economía.

Lo alternativo

Los estructuralistas señalan que la inflación se produce cuando diferentes grupos de la economía luchan por su participación en el ingreso nacional: empresas, trabajadores, agricultores y otros productores primarios, y gobiernos. Por ejemplo, si los costos de los insumos importados aumentan, las empresas pueden intentar aumentar los precios de sus productos para mantener sus márgenes de ganancia.

Pero si los trabajadores que sienten que sus salarios reales caerían como resultado de esto son capaces de luchar para aumentar sus salarios monetarios, entonces eso aumenta aún más los costos y, como resultado, las empresas podrían tratar de aumentar aún más los precios. Esto puede conducir a una espiral ascendente si ambos grupos logran mantener sus ingresos reales. En otras palabras, la inflación es esencialmente el resultado del conflicto entre diferentes grupos sobre la participación distributiva del ingreso nacional.

Economías pobres

Según Ghosh en las economías (particularmente en muchos países de ingresos bajos y medianos) con una gran proporción de trabajadores informales y no sindicalizados con poco o ningún poder de negociación, esos aumentos en los costos y precios de producción simplemente se trasladan a los trabajadores que no pueden exigir mayores ingresos monetarios. Esto significa que la tasa de inflación puede seguir siendo relativamente más baja, pero posiblemente tendría un impacto peor en los niveles de vida.

Ghosh señala que controlar la inflación depende fundamentalmente de comprender sus causas, que varían según el contexto y el período. Una política monetaria más estricta es una herramienta excesivamente contundente que conlleva la posibilidad real de generar recesión y desempleo y, por tanto, perjudicar a los trabajadores incluso más que contener los aumentos de precios.

Fase actual

A nivel mundial, los precios de los productos básicos esenciales como los cereales alimentarios, el combustible y la energía, que entran directamente en los precios de todos los demás bienes y servicios, aumentaron desde mediados de 2021 y se aceleraron muy bruscamente a partir de marzo de 2022.

Hubo problemas específicos en la cadena de suministro que se originaron en bloqueos y cierres relacionados con COVID19. Luego, la guerra de Ucrania empeoró mucho las cosas, al afectar los suministros de petróleo, trigo y fertilizantes y afectar ciertas rutas comerciales establecidas

Según Ghosh la inflación fue impulsada por la especulación empresarial y acelerada por la especulación financiera en los mercados de futuros de materias primas (especialmente entre enero-febrero 2022). Las compañías petroleras aprovecharon la oportunidad para aumentar los precios más allá de lo que justifican sus propios aumentos de costos, al igual que las grandes compañías farmacéuticas se beneficiaron de la pandemia.

Evidencias

La autora sustenta que el aumento de las ganancias corporativas contribuyó de manera desproporcionada a la inflación reciente. En el período comprendido entre el segundo trimestre de 2020 y el último trimestre de 2021, los beneficios empresariales fueron responsables del 54% de la inflación general. Por el contrario, los costos laborales unitarios fueron responsables de menos del 8% de la inflación, en comparación con el 62% en las cuatro décadas anteriores.

La contribución de los costos de los insumos no laborales –los famosos problemas de la cadena de suministro que tanto se han publicitado– fue del 38%, en comparación con el 27% en el período anterior. De hecho, los trabajadores de EE. UU. no se han beneficiado del reciente proceso: debido a los recientes aumentos de precios, el valor real del salario mínimo federal a mediados de 2022 estaba en su punto más bajo en 66 años.

La contribución de los costos de los insumos no laborales –los famosos problemas de la cadena de suministro que tanto se han publicitado– fue del 38%, en comparación con el 27% en el período anterior. De hecho, los trabajadores de EE. UU. no se han beneficiado del reciente proceso: debido a los recientes aumentos de precios, el valor real del salario mínimo federal a mediados de 2022 estaba en su punto más bajo en 66 años.

El aumento masivo de las ganancias corporativas fue más evidente en los sectores energético, alimentario y farmacéutico, a medida que la escasez de suministro resultante de la guerra de Ucrania se convirtió en excusas convenientes para aumentos desproporcionados de precios.

Alimentos y especulación

Contrariamente a la percepción pública general de que la actual crisis alimentaria tiene que ver con shocks de oferta relacionados con la guerra, el comportamiento de las empresas fue más significativo. Las principales agroindustrias comercializadoras de cereales experimentaron aumentos dramáticos en su rentabilidad en 2022, anota Ghosh.

La especulación financiera, como en los mercados de futuros del trigo, hizo subir los precios incluso en los mercados al contado. El aumento de la actividad especulativa se ve confirmado por investigaciones que siguen las actividades de los inversores financieros (en particular, los fondos de inversión) en los mercados de materias primas, incluidos los energéticos.

Economías subdesarrolladas

La autora recuerda que los costos de los alimentos y la energía afectan directa e indirectamente los precios al consumidor. Asimismo, este efecto tiende a ser aún más fuerte en los países de ingresos bajos y medianos, donde los alimentos representan una proporción mayor del presupuesto familiar promedio y donde los gobiernos generalmente carecen del espacio fiscal para proporcionar contramedidas adecuadas para aliviar el hambre.

El impacto que esto tiene en la seguridad alimentaria y el hambre es particularmente grave. Lo que es más significativo es que en esos países los precios han seguido aumentando, ya que se vio agravado por las depreciaciones de las monedas nacionales que se suman al impacto de los precios globales más altos. A su vez, la devaluación de la moneda fue el resultado de una apertura mucho mayor de las cuentas de capital de esos países, que luego ha generado mayores niveles de endeudamiento externo.

Respuestas posibles

Ghosh plantea que las actuales respuestas de política macroeconómica frente a la inflación en las economías avanzadas, que consisten exclusivamente en endurecer la política monetaria y aumentar las tasas de interés, están mal dirigidas. No abordan las causas reales de esta inflación.

Es más probable que provoquen recesiones económicas y también generen más volatilidad financiera (a la par de mayores utilidades financieras). Los países de bajos ingresos volverán a ser los más afectados, ya que experimentarán salidas de capital además de todos los demás problemas actuales. En lugar de ello, debería centrarse en medidas regulatorias para frenar el poder monopólico y la especulación financiera en los mercados de materias primas a futuro.

Subdesarrollados

La autora finaliza anotando que, en lugar de imitar el enfoque ineficaz de los países desarrollados para contener la inflación, los países en desarrollo y emergentes deben introducir políticas adaptadas a sus necesidades y economías políticas específicas. Estas incluyen regular (inteligentemente) los precios de productos básicos clave, aumentar la producción nacional para aliviar la escasez crítica y garantizar protecciones sociales para los nuevos desempleados y aquellos más afectados por la alta inflación.

A mediano plazo la respuesta a las políticas monetarias en los países avanzados debe ser la regulación de los flujos transfronterizos. Los países en desarrollo deben introducir controles de capital más eficaces. Imponer restricciones a los flujos de cartera volátiles, en particular aquellos que contribuyen a la depreciación de la moneda; es crucial para mitigar los riesgos asociados con la globalización financiera.

*Publicado en Herejías Económicas