¿Aterrizaje suave o una de cal y otra de arena?

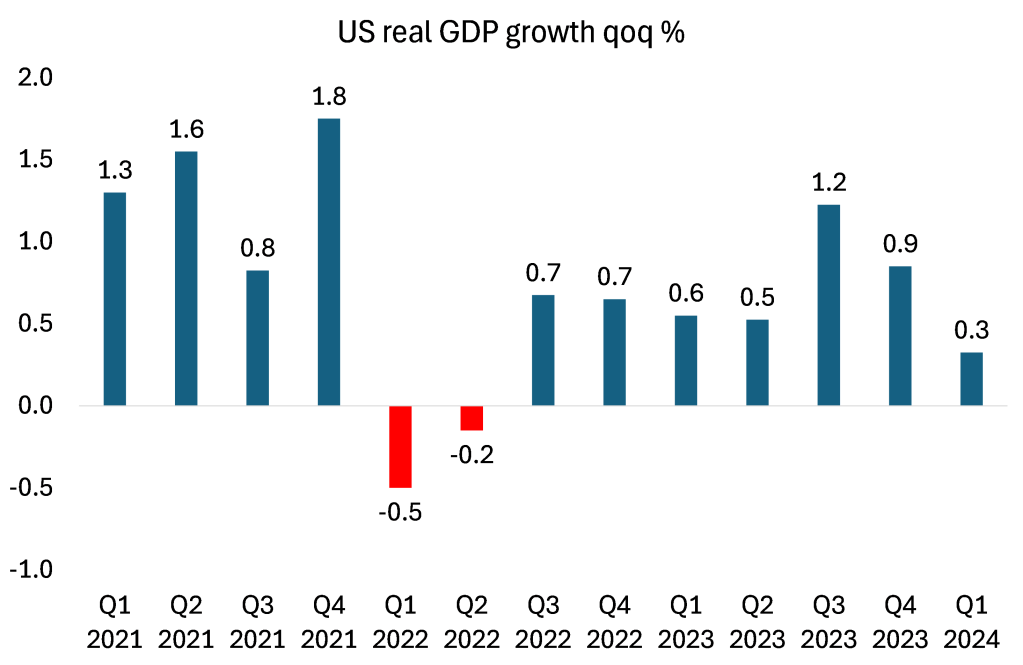

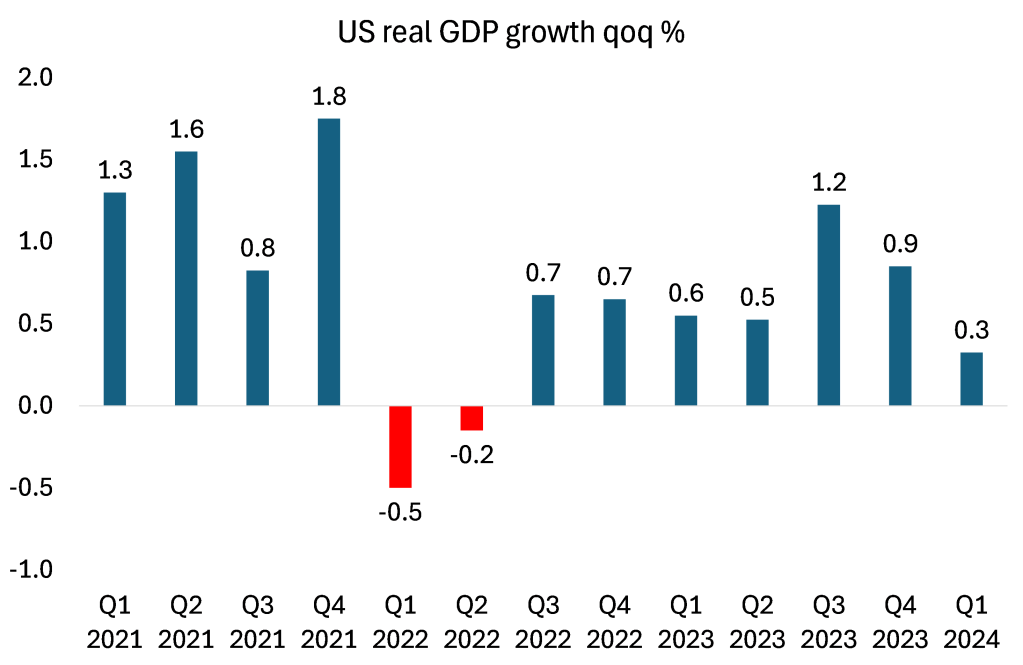

Cuando profundizamos en las tasas de crecimiento en cada una de las principales economías, el “aterrizaje suave” parece como concepto aún más inapropiado. Tomemos la economía de EEUU, la que mejor funciona entre las siete principales economías capitalistas (G7). Después del año de recuperación tipo “fiebre del azúcar” en 2021 después de la caída de la pandemia de 2020, en realidad hubo una “recesión técnica” (es decir, dos contracciones trimestrales sucesivas del PIB real) en 2022. En 2023 tuvo un crecimiento modesto, que pareció acelerarse en la segunda mitad del año. Sin embargo, hubo una desaceleración significativa en el primer trimestre de este año, con la economía de EEUU expandiéndose a su ritmo más lento desde la recesión de principios de 2022.

De cara al futuro, varios pronósticos sobre el aumento del PIB en el trimestre actual (T2 2024) lo sitúan alrededor del 0,4-0,5%.

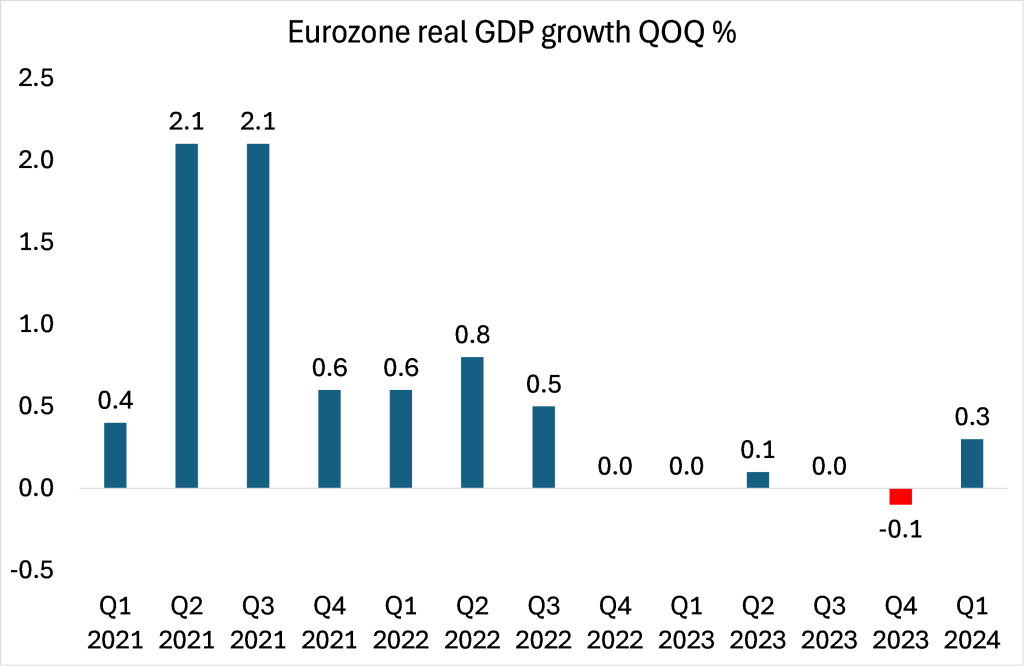

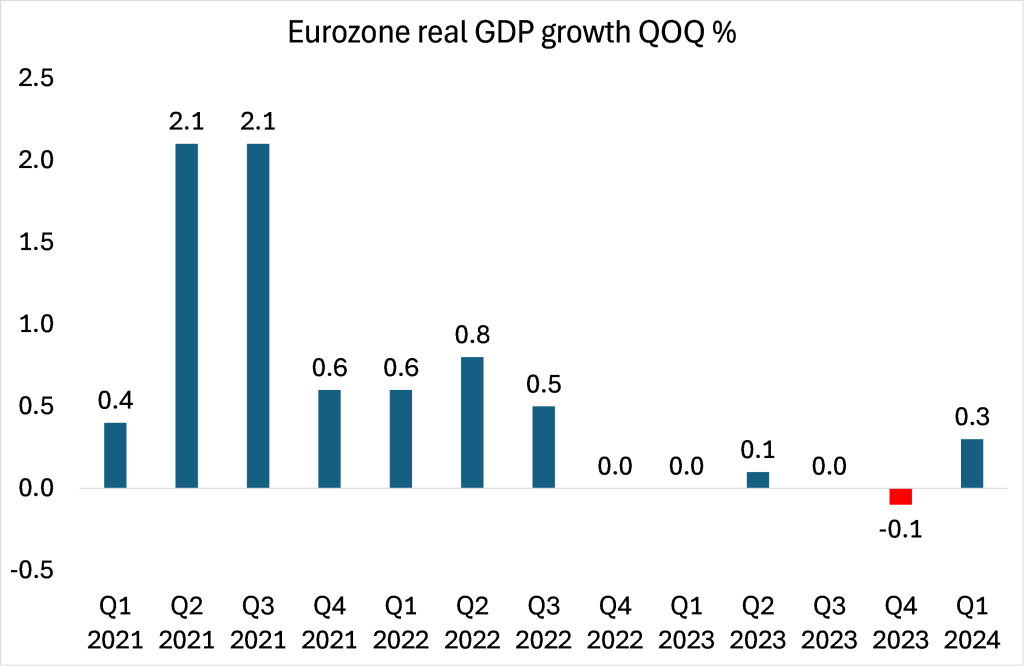

Y eso EEUU. El rendimiento fue mucho peor en las otras economías del G7. La zona del euro en su conjunto sufrió un completo retroceso en 2023.

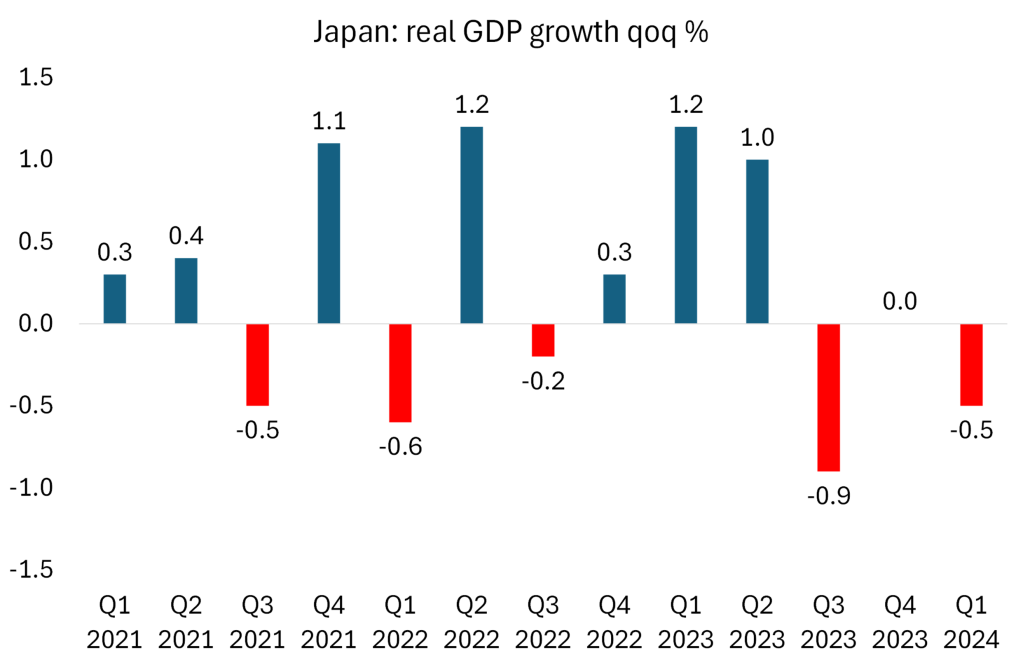

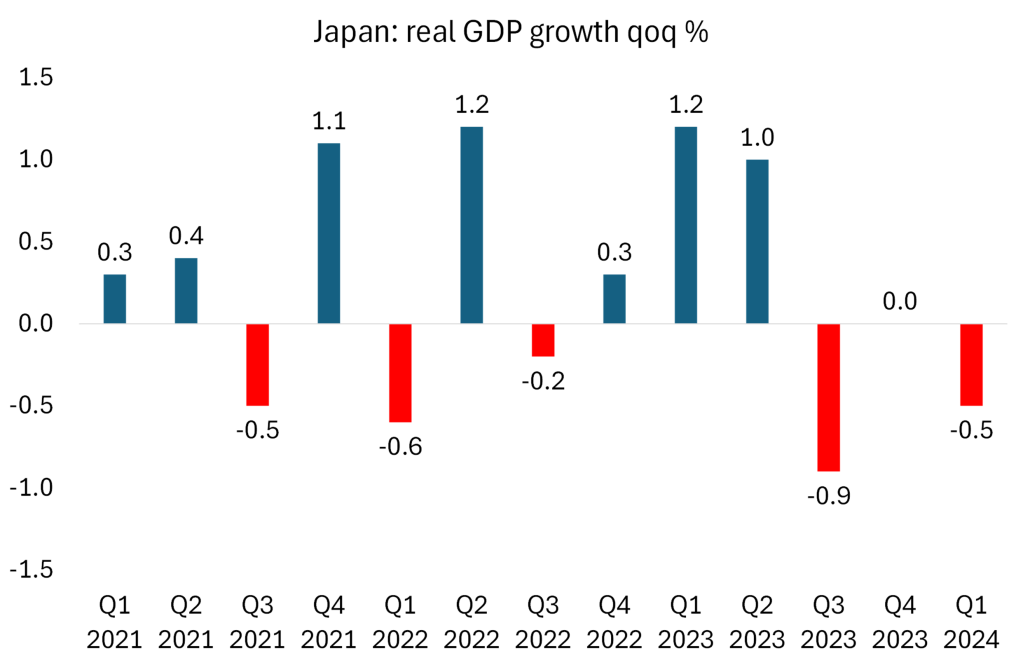

En cuanto a Japón, claramente no ha logrado un “aterrizaje suave”.

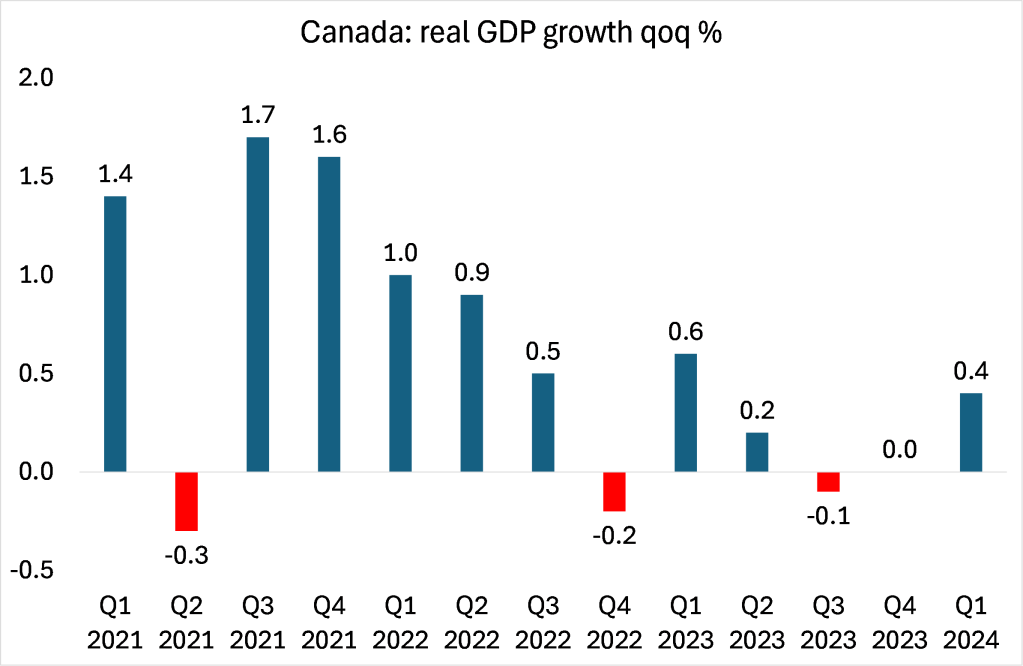

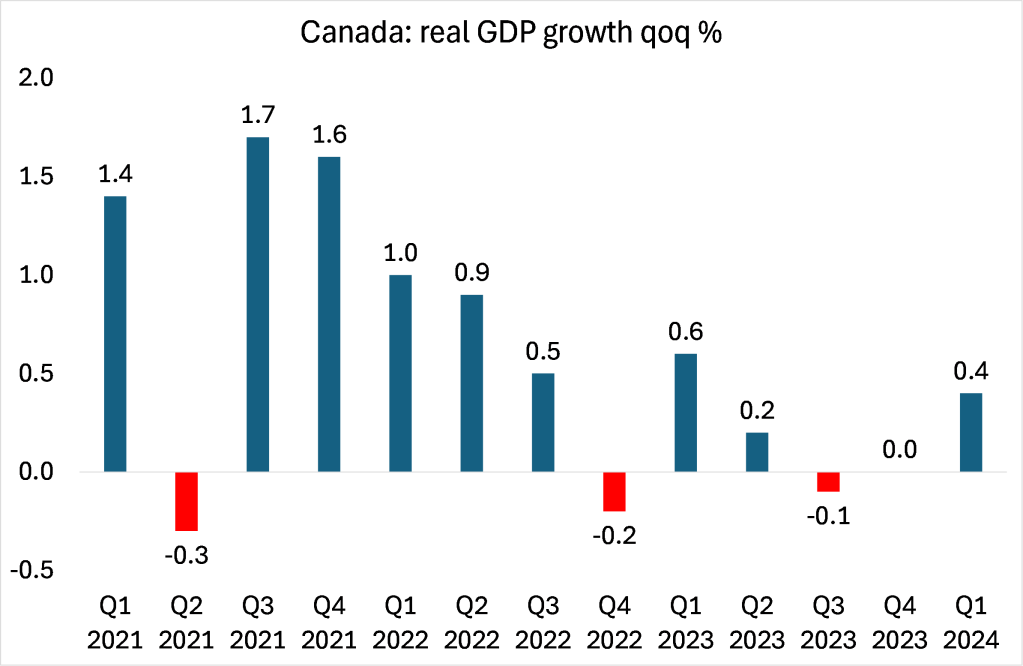

Y no olvidemos Canadá, la economía más pequeña del G7. La economía estaba básicamente estancada en la última mitad de 2023.

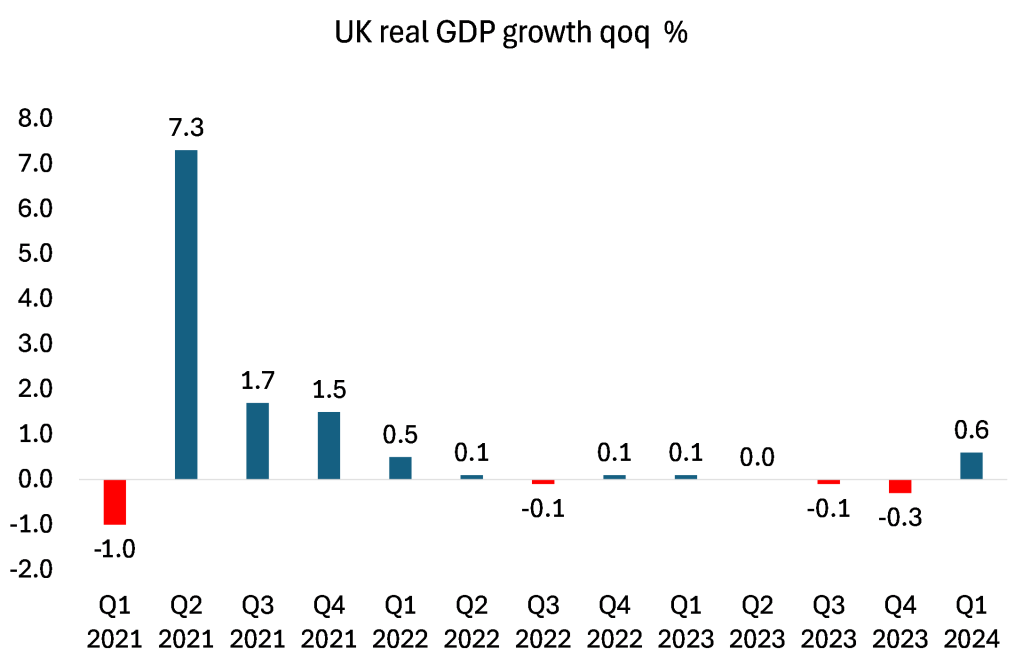

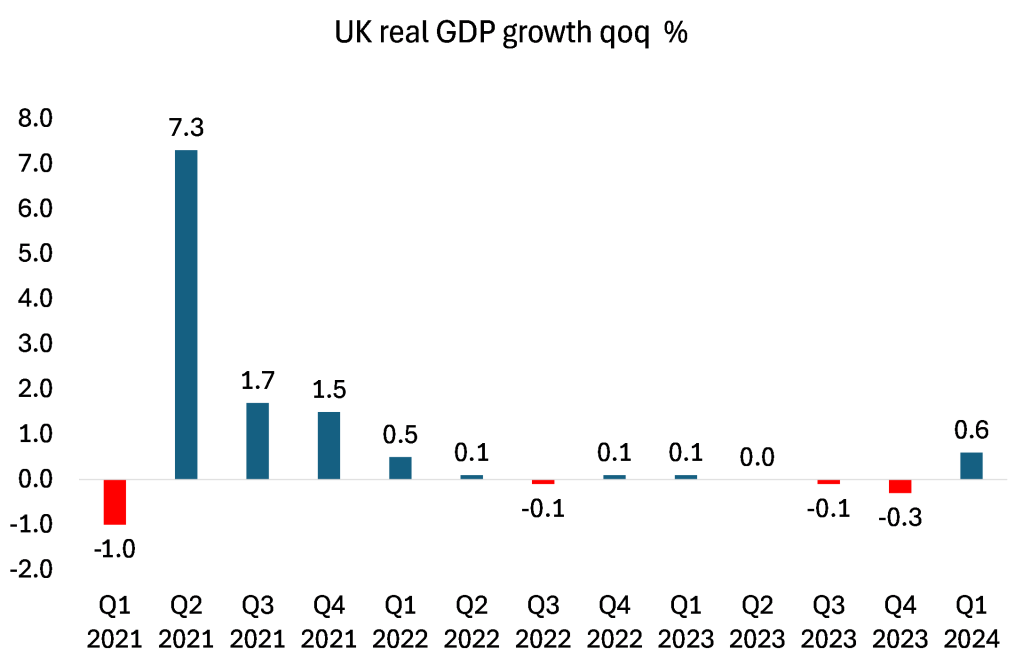

Es la misma historia en Australia, Suecia y los Países Bajos. En cuanto a la economía británica, es la que tiene los peores datos del G7, rivalizando incluso con Italia.

Claro, algunas de las grandes economías “emergentes” están bien. Entre los llamados BRICS, la India está creciendo al 6 % anual (si se pueden creer las cifras oficiales), China al 5 % y la economía de guerra rusa al 3 %. Pero Brasil está arrastrándose muy por debajo del 1 %, mientras que Sudáfrica está en una depresión. Y muchas otras economías más pobres y pequeñas en el llamado Sur Global están en una situación de profunda angustia.

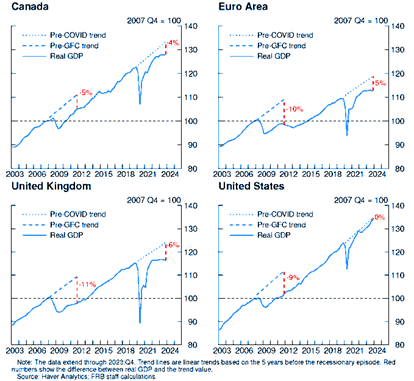

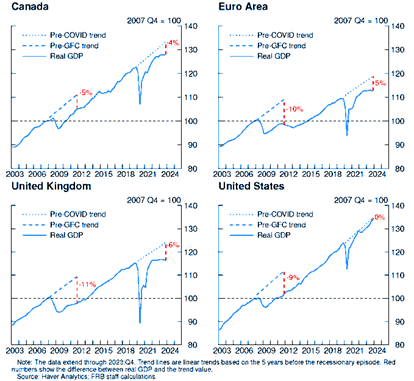

Lo que los últimos datos revelan es que las principales economías están en lo que he llamado una Larga Depresión, es decir, después de cada crisis o contracción (2008-9 y 2020), siguen una trayectoria más baja de crecimiento del PIB real: no se restaura la tendencia anterior. La tasa de crecimiento tendencial antes de la gran crisis financiera mundial y la Gran Recesión no se ha recuperado; y la trayectoria del crecimiento cayó aún más después de la crisis de la pandemia de 2020. Canadá todavía está un 9 % por debajo de la tendencia anterior a la gran crisis financiera mundial; la zona euro está un 15 % inferior; el Reino Unido un 17 % negativo e incluso los EEUU siguen estando un 9 % por debajo.

La economía mundial está ahora atrapada en lo que la jefa del FMI, Kristalina Georgieva, llamó los “tibios años veinte”.Los economistas del Banco Mundial calculan que la economía mundial está en camino de “su peor quinquenio de crecimiento en 30 años”.

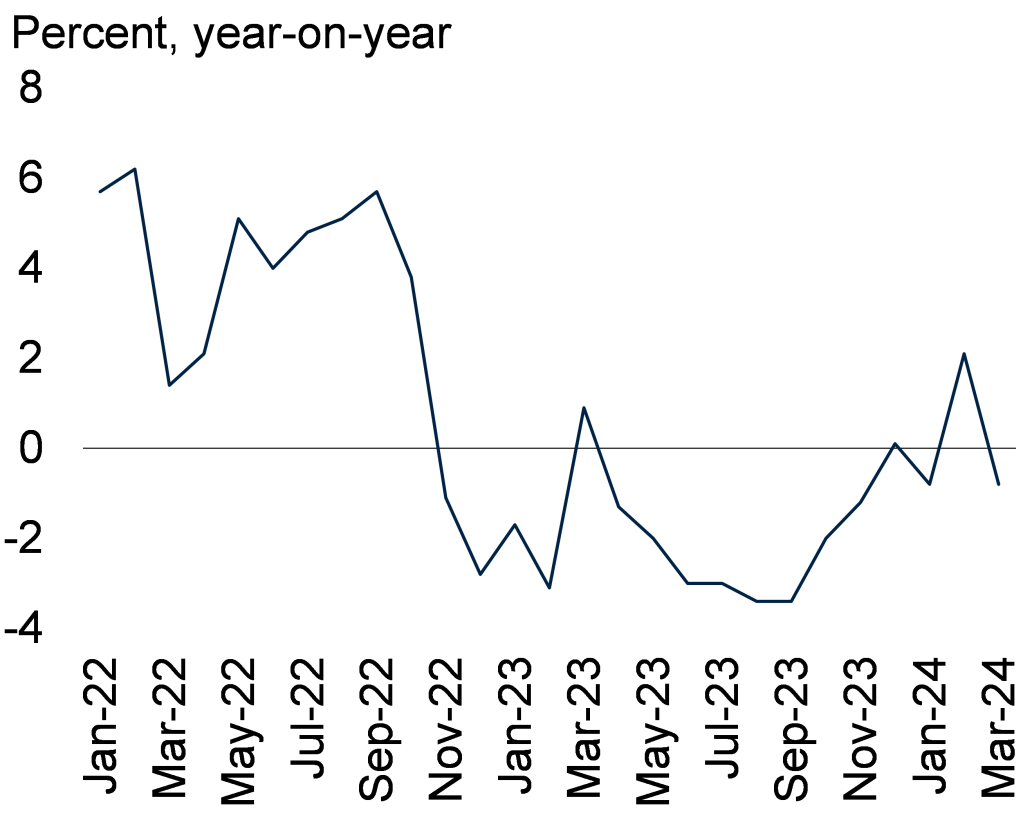

Y si profundizamos en la propia zona del euro, obtenemos una imagen completa del desastre de la economía alemana, anteriormente la potencia manufacturera de Europa. Desde 2021, ha habido cinco trimestres de contracción de 12 y solo un trimestre por encima del 1 %.

Ese es un rendimiento peor que el de Japón, permanentemente estancado. La actividad del sector manufacturero de Alemania no está logrando un aterrizaje suave, ni siquiera está en “una de cal y otra de arena”. Es un desastre total, casi de vuelta a las cifras de la crisis de la pandemia de 2020.

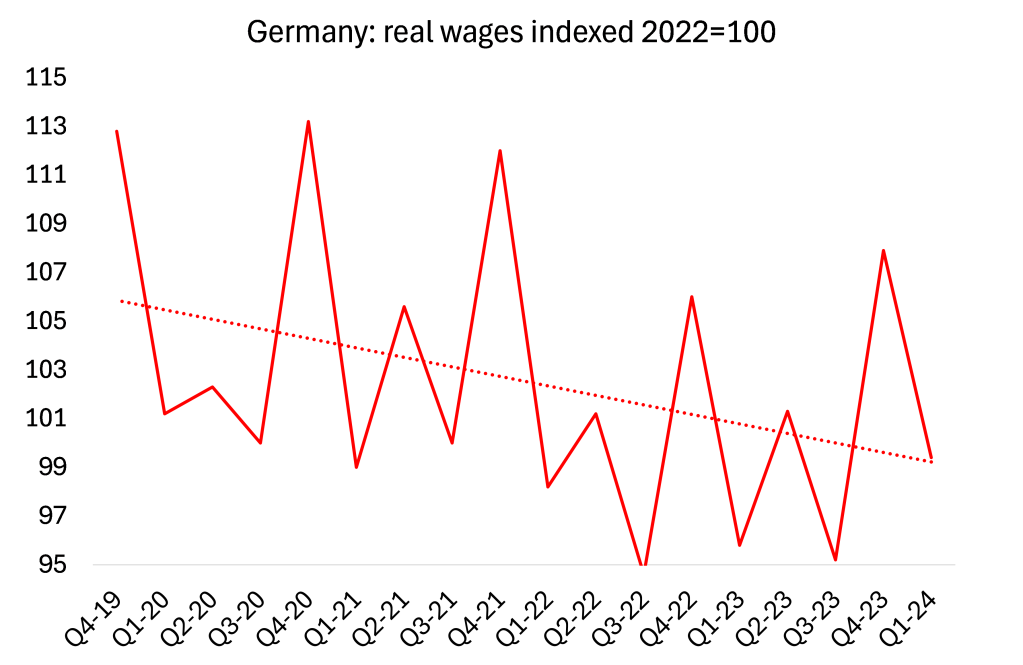

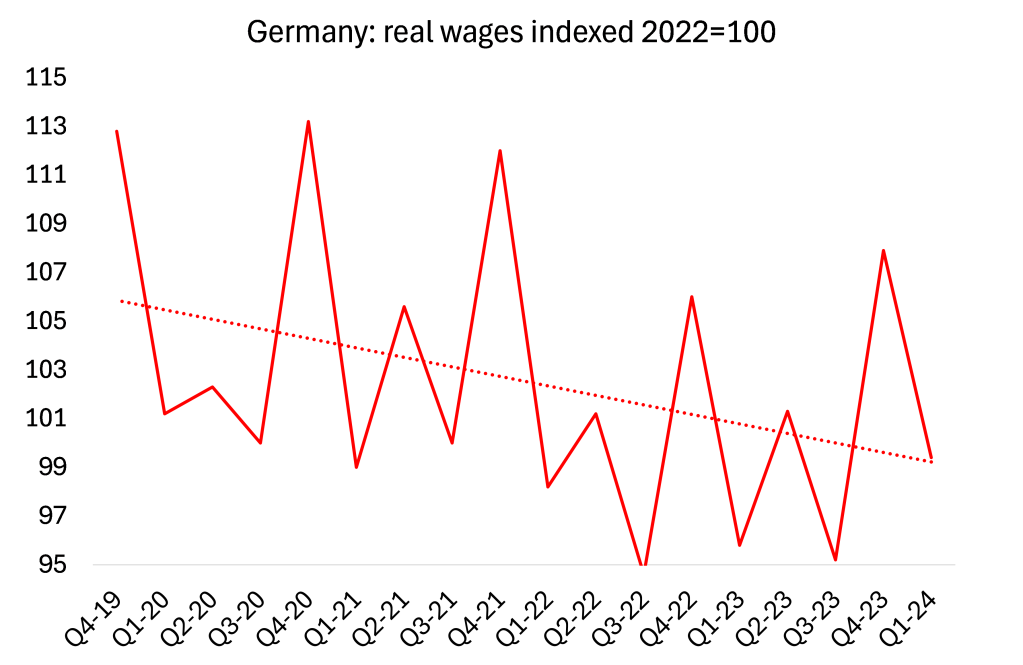

No es de extrañar que los salarios reales de los trabajadores alemanes se hayan desplomado en los últimos cuatro años, un asombroso 6 % desde el final de la pandemia en 2020, a pesar de una modesta recuperación en la última mitad de 2023. Y no es de extrañar que los partidos de la “extrema derecha” en Alemania lo hayan hecho tan bien en las recientes elecciones al Parlamento Europeo.

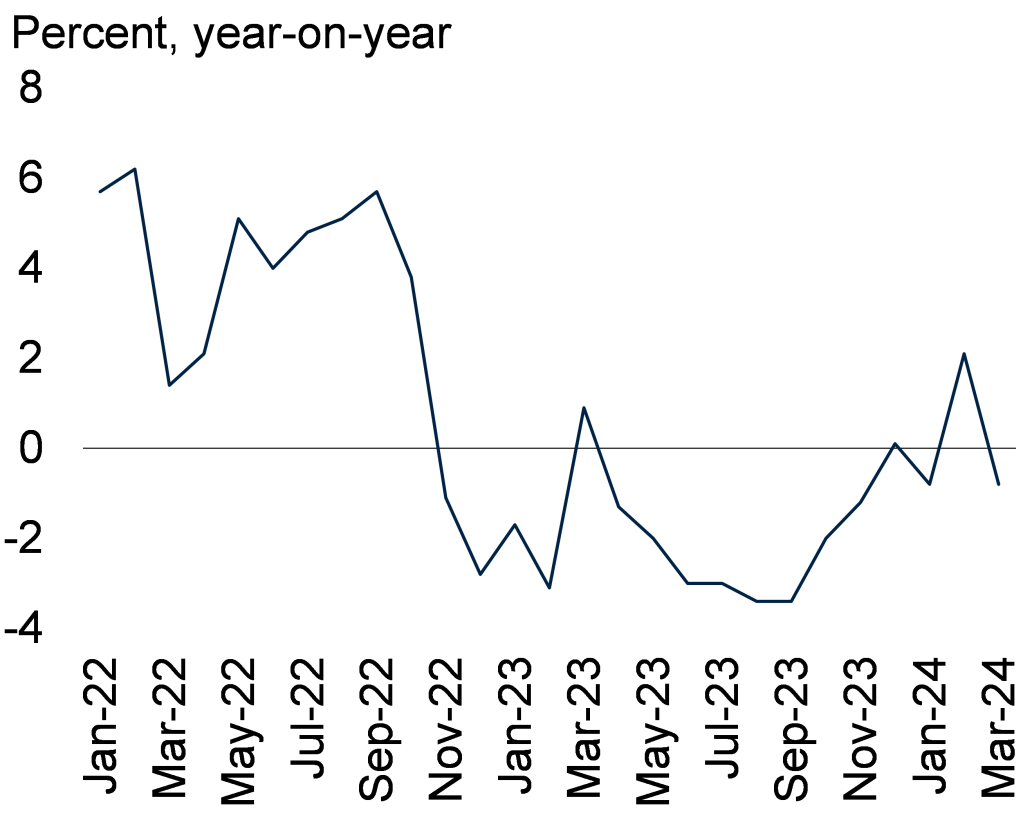

Mientras tanto, las tasas de inflación en las principales economías parecen pegajosas. Los precios han aumentado en promedio un 20 % desde el final de la pandemia. Esa tasa desaceleró hasta 2023. Pero ahora las tasas han dejado de bajar, y en algunos países, están aumentando de nuevo. La tasa de inflación de la Eurozona sigue por encima del objetivo del Banco Central Europeo (BCE) del 2 %. De hecho, aumentó en mayo al 2,6 % interanual. La inflación básica (que excluye los alimentos y la energía) también aumentó al 2,9 % interanual.

De hecho, el BCE ha elevado su previsión de inflación anual para 2024 al 2,5 % y para el próximo año al 2,2 %. ¡No cree que se cumpla su objetivo de inflación del 2 % antes de 2026! A principios de 2021, la inflación era de solo el 0,9 % y alcanzó un máximo del 10,6 % en octubre de 2022. Eso significa que, incluso si se demuestra que las previsiones del BCE son correctas, ¡el objetivo del BCE se incumplira durante casi cinco años! Demasiado para la pretensión de eficacia de la política monetaria del banco central.

Este mes, el BCE redujo tentativamente su tasa de interés en 25 bp al 4,25%, el primer recorte desde que el BCE comenzó a elevar las tasas del 0,5 % en julio de 2022 para (supuestamente) frenar la inflación. Se debe a que le preocupa que la economía de la eurozona no pueda sostener ninguna recuperación económica mientras el coste de los préstamos para invertir o gastar siga siendo tan alto. Por el contrario, la Reserva Federal de EEUU mantuvo su tasa de interés política sin cambios en su última reunión. Se  mantiene en un máximo de 23 años del 5,5 %. Una vez más, contrariamente a las esperanzas de la Reserva Federal, la inflación de los precios al consumidor de EEUU ha dejado de caer. ¡Los miembros de la Reserva Federal ahora esperan que la inflación se mantenga cerca del 3 % y que el objetivo de inflación del 2 % tampoco se alcance antes de 2026!

mantiene en un máximo de 23 años del 5,5 %. Una vez más, contrariamente a las esperanzas de la Reserva Federal, la inflación de los precios al consumidor de EEUU ha dejado de caer. ¡Los miembros de la Reserva Federal ahora esperan que la inflación se mantenga cerca del 3 % y que el objetivo de inflación del 2 % tampoco se alcance antes de 2026!

Se presume mucho de la baja tasa de desempleo y el crecimiento neto de puestos de trabajo en los EEUU. Oficialmente, la economía de EEUU agregó 272.000 puestos de trabajo en mayo de 2024, el mayor en cinco meses. Pero la tasa de desempleo aumentó al 4 % en mayo. Y todo el aumento neto de los puestos de trabajo proviene del trabajo a tiempo parcial. Los trabajos a tiempo parcial aumentaron 286.000 contratos en mayo, pero los trabajos a tiempo completo cayeron en 625.000.

De hecho, en los últimos 12 meses, los trabajos a tiempo completo se han reducido en 1,1 millones, mientras que los trabajos a tiempo parcial aumentaron 1,5 millones. Después de tener en cuenta la inflación, los salarios semanales reales todavía están un 7% por debajo de lo que estaban hace cuatro años y se han estancado el último año. Como resultado, el número de estadounidenses pluriempleados llegó a los 8,4 millones en mayo, un aumento de 3 millones desde 2020. Necesitan dos trabajos para llegar a fin de mes. Así que la economía de EEUU no va tan bien como afirman los analistas económicos convencionales. La aceleración del crecimiento en 2023 parece haber terminado.

La razón principal de la desaceleración del crecimiento en los EEUU en el primer trimestre de este año fue una caída en el crecimiento en el consumo de bienes y la inversión empresarial (el auge de la construcción de oficinas y fábricas ha terminado). Y hay dos razones para eso. En primer lugar, ha habido una caída absoluta en las ganancias empresariales, con una caída de 114 mil millones de dólares en el sector no financiero. Y el segundo es la alta tasa de interés de la Reserva Federal, lo que significa la continuación de las altas tasas hipotecarias para los hogares y los costes de servicio de la deuda para muchas empresas débiles y no rentables. Esa es una receta para más quiebras.

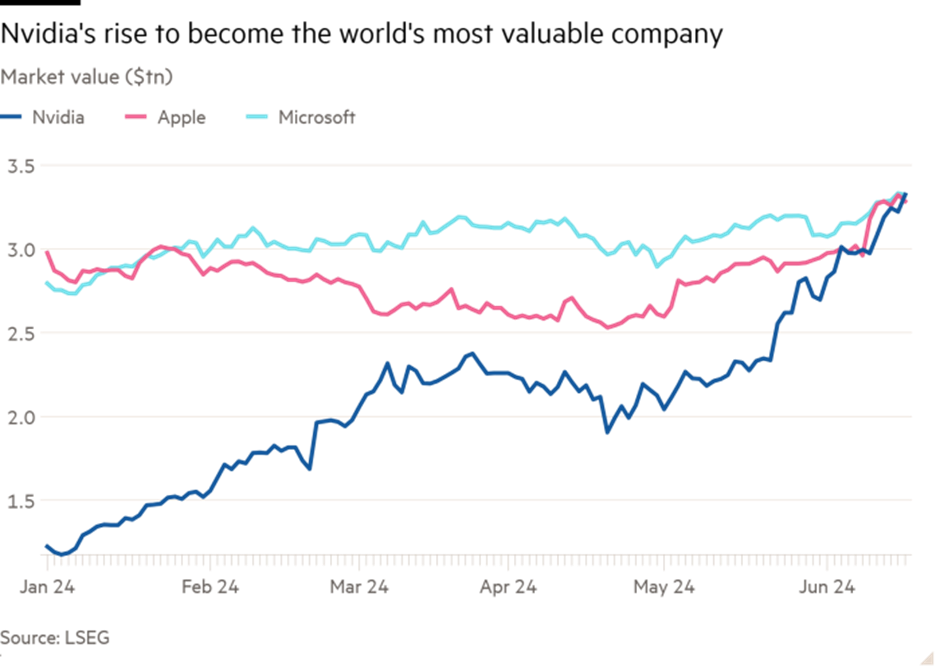

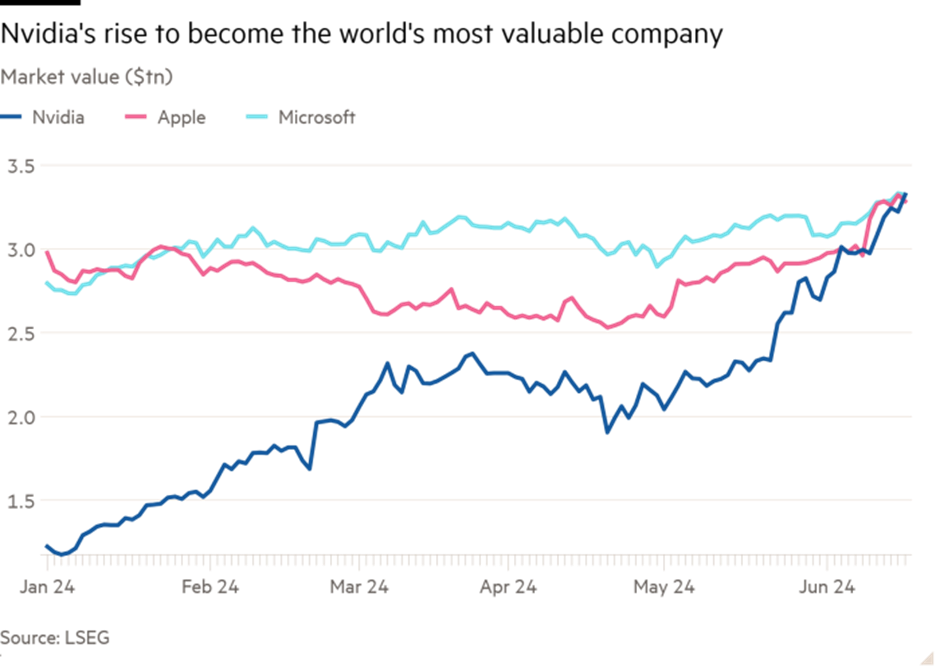

Todos leemos sobre las enormes ganancias que obtienen los llamados Siete Magníficos gigantes de las redes sociales y la tecnología. Pero solo a estas empresas les va bien. La capitalización bursátil de las 10 acciones más cotizadas de EEUU representa más del 13 % del valor del mercado de valores mundial. Esto está muy por encima del máximo de la burbuja de las puntocom del 9,9 % en marzo de 2000. En un aumento sin precedentes en el precio del mercado de valores, Nvidia, la compañía de chips de IA, se ha convertido en la más valorada del mundo, superando a Apple y Microsoft.

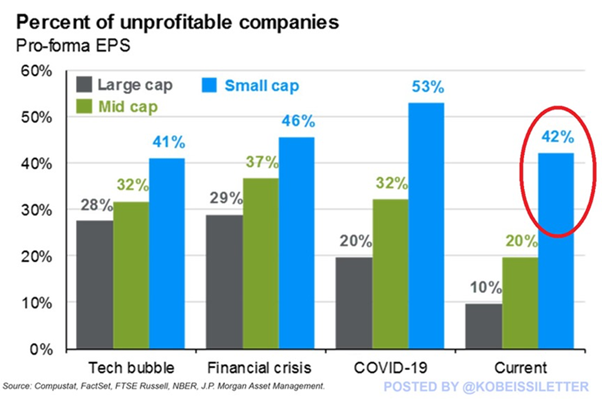

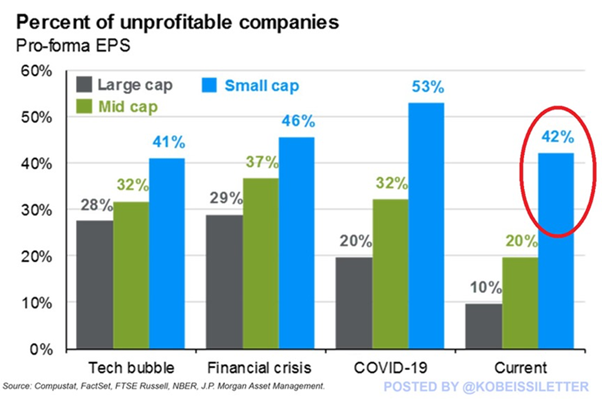

Por el contrario, el 42 % de las pequeñas empresas con capitalización de EEUU no son rentables, la mayor cantidad desde la pandemia de 2020, cuando el 53 % de las pequeñas empresas estaban perdiendo dinero. Las pequeñas empresas con capitalización en bolsa están luchando por sobrevivir.

No hay escapatoria para las economías nacionales estancadas mediante el aumento del comercio. El comercio mundial ha estado arrastrándose durante años y sufrió una fuerte recesión durante la crisis de la pandemia. El comercio mundial se contrajo en 2023.

Fuente: CPD

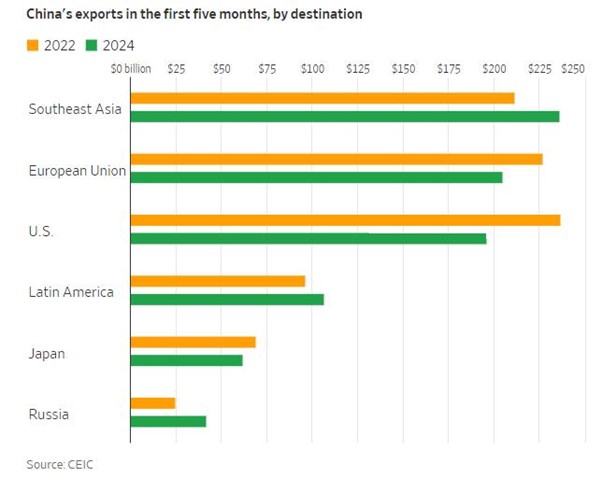

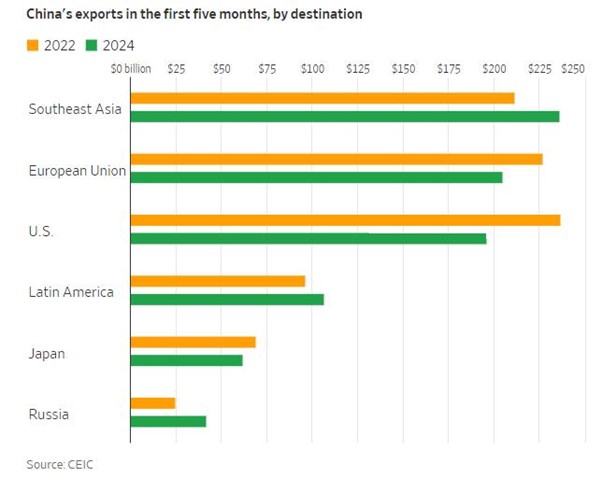

Una vez más, no es de extrañar que EEUU y sus aliados hayan lanzado un ataque contra el éxito de las exportaciones de China, imponiendo aranceles y otras sanciones a los productos chinos. Para combatir eso, China ha girado (¿ha sido forzada?) hacia otros mercados en lugar de en los EEUU y Europa.

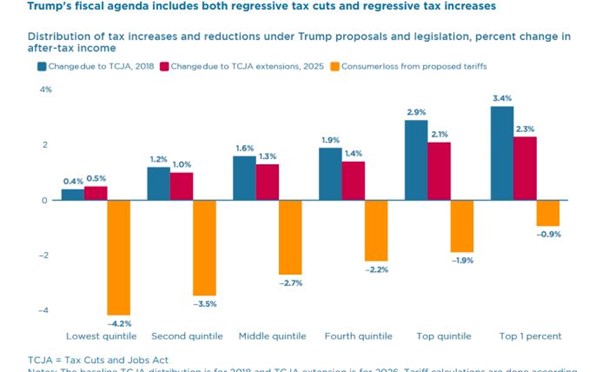

Pero la gran guerra arancelaria apenas ha comenzado. Las medidas recientes de Biden van a ser “superadas” en 2025 si “Donald” es reelegido este año. Trump planea imponer un impuesto del 10 por ciento a todas las importaciones en EEUU y un impuesto del 60 por ciento sobre los productos procedentes de China. Los aranceles financiarán sus planes para extender una serie de recortes de impuestos, que introdujo durante su presidencia en 2017, más allá de 2025. De hecho, ¡Trump está hablando de imponer aranceles lo suficientemente altos como para permitirle acabar con el impuesto sobre la renta por completo!

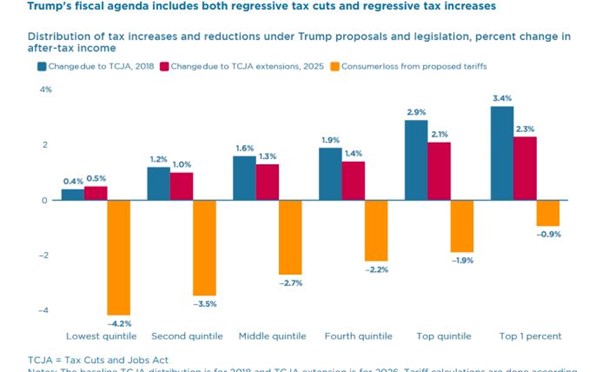

Un estudio reciente sugiere que las políticas de Trump son “cambios de política fiscal muy regresivos, que alejan las cargas fiscales de los ricos y las trasladan a los miembros de bajos ingresos de la sociedad”. El documento, de Kim Clausing y Mary Lovely, establece el coste de los gravámenes existentes más los planes arancelarios de Trump para su segundo mandato en el 1,8 por ciento del PIB. Advierte que esta estimación “no tiene en cuenta los daños adicionales de las represalias de los socios comerciales de Estados Unidos y otros efectos secundarios, como la pérdida de competitividad”.

Este cálculo “implica que los costes de las nuevas tarifas propuestas por Trump serán casi cinco veces los causados por los choques arancelarios de Trump hasta finales de 2019, generando costes adicionales para los consumidores solo por este motivo de alrededor de 500.000 millones de dólares anuales”, dijo el periódico. El golpe promedio para un hogar de ingresos medios sería de 1.700 dólares al año. El 50 por ciento más pobre de los hogares, que tienden a gastar una mayor proporción de sus ingresos, verá que sus ingresos disponibles se reducen un promedio del 3,5 por ciento.

Los economistas convencionales continúan afirmando que las principales economías han logrado un “aterrizaje suave” y que las cosas ahora están en equilibrio. Pero una encuesta reciente encontró que el 56 % de los estadounidenses pensaba que Estados Unidos estaba en recesión y el 72 % pensaba que la inflación estaba aumentando. Los economistas como Paul Krugman creen que los hogares europeos y estadounidenses parecen estar “fuera de la realidad”. Pero, ¿quién está realmente fuera de la realidad? ¿Los hogares estadounidenses o los expertos económicos?

La realidad es que, a pesar de que no hay una contracción general del PIB real a nivel mundial, varias economías importantes continúan estancadas en el mejor de los casos y el crecimiento mundial se mantendrá muy por debajo de la tasa media anterior a la pandemia del 3,1 %, a pesar de que esa cifra mundial incluye a la India, Indonesia y China, con un crecimiento más rápido. Como dijo el Banco Mundial: “los países que colectivamente representan más del 80 % de la población mundial y el PIB mundial seguirían creciendo más lentamente de lo que lo hicieron en la década anterior a la COVID-19”. Y, lo que es peor, “se espera que una de cada cuatro economías en desarrollo siga siendo más pobre de lo que era en vísperas de la pandemia en 2019. Esta proporción es el doble de alta para los países en situaciones frágiles y afectados por conflictos”. Los economistas del Banco Mundial concluyen que “la brecha de ingresos entre las economías en desarrollo y las economías avanzadas se ampliará en casi la mitad de las economías en desarrollo durante 2020-24”.

Cuando profundizamos en las tasas de crecimiento en cada una de las principales economías, el “aterrizaje suave” parece como concepto aún más inapropiado. Tomemos la economía de EEUU, la que mejor funciona entre las siete principales economías capitalistas (G7). Después del año de recuperación tipo “fiebre del azúcar” en 2021 después de la caída de la pandemia de 2020, en realidad hubo una “recesión técnica” (es decir, dos contracciones trimestrales sucesivas del PIB real) en 2022. En 2023 tuvo un crecimiento modesto, que pareció acelerarse en la segunda mitad del año. Sin embargo, hubo una desaceleración significativa en el primer trimestre de este año, con la economía de EEUU expandiéndose a su ritmo más lento desde la recesión de principios de 2022.

De cara al futuro, varios pronósticos sobre el aumento del PIB en el trimestre actual (T2 2024) lo sitúan alrededor del 0,4-0,5%.

Y eso EEUU. El rendimiento fue mucho peor en las otras economías del G7. La zona del euro en su conjunto sufrió un completo retroceso en 2023.

En cuanto a Japón, claramente no ha logrado un “aterrizaje suave”.

Y no olvidemos Canadá, la economía más pequeña del G7. La economía estaba básicamente estancada en la última mitad de 2023.

Es la misma historia en Australia, Suecia y los Países Bajos. En cuanto a la economía británica, es la que tiene los peores datos del G7, rivalizando incluso con Italia.

Claro, algunas de las grandes economías “emergentes” están bien. Entre los llamados BRICS, la India está creciendo al 6 % anual (si se pueden creer las cifras oficiales), China al 5 % y la economía de guerra rusa al 3 %. Pero Brasil está arrastrándose muy por debajo del 1 %, mientras que Sudáfrica está en una depresión. Y muchas otras economías más pobres y pequeñas en el llamado Sur Global están en una situación de profunda angustia.

Lo que los últimos datos revelan es que las principales economías están en lo que he llamado una Larga Depresión, es decir, después de cada crisis o contracción (2008-9 y 2020), siguen una trayectoria más baja de crecimiento del PIB real: no se restaura la tendencia anterior. La tasa de crecimiento tendencial antes de la gran crisis financiera mundial y la Gran Recesión no se ha recuperado; y la trayectoria del crecimiento cayó aún más después de la crisis de la pandemia de 2020. Canadá todavía está un 9 % por debajo de la tendencia anterior a la gran crisis financiera mundial; la zona euro está un 15 % inferior; el Reino Unido un 17 % negativo e incluso los EEUU siguen estando un 9 % por debajo.

La economía mundial está ahora atrapada en lo que la jefa del FMI, Kristalina Georgieva, llamó los “tibios años veinte”.Los economistas del Banco Mundial calculan que la economía mundial está en camino de “su peor quinquenio de crecimiento en 30 años”.

Y si profundizamos en la propia zona del euro, obtenemos una imagen completa del desastre de la economía alemana, anteriormente la potencia manufacturera de Europa. Desde 2021, ha habido cinco trimestres de contracción de 12 y solo un trimestre por encima del 1 %.

Ese es un rendimiento peor que el de Japón, permanentemente estancado. La actividad del sector manufacturero de Alemania no está logrando un aterrizaje suave, ni siquiera está en “una de cal y otra de arena”. Es un desastre total, casi de vuelta a las cifras de la crisis de la pandemia de 2020.

No es de extrañar que los salarios reales de los trabajadores alemanes se hayan desplomado en los últimos cuatro años, un asombroso 6 % desde el final de la pandemia en 2020, a pesar de una modesta recuperación en la última mitad de 2023. Y no es de extrañar que los partidos de la “extrema derecha” en Alemania lo hayan hecho tan bien en las recientes elecciones al Parlamento Europeo.

Mientras tanto, las tasas de inflación en las principales economías parecen pegajosas. Los precios han aumentado en promedio un 20 % desde el final de la pandemia. Esa tasa desaceleró hasta 2023. Pero ahora las tasas han dejado de bajar, y en algunos países, están aumentando de nuevo. La tasa de inflación de la Eurozona sigue por encima del objetivo del Banco Central Europeo (BCE) del 2 %. De hecho, aumentó en mayo al 2,6 % interanual. La inflación básica (que excluye los alimentos y la energía) también aumentó al 2,9 % interanual. De hecho, el BCE ha elevado su previsión de inflación anual para 2024 al 2,5 % y para el próximo año al 2,2 %. ¡No cree que se cumpla su objetivo de inflación del 2 % antes de 2026! A principios de 2021, la inflación era de solo el 0,9 % y alcanzó un máximo del 10,6 % en octubre de 2022. Eso significa que, incluso si se demuestra que las previsiones del BCE son correctas, ¡el objetivo del BCE se incumplira durante casi cinco años! Demasiado para la pretensión de eficacia de la política monetaria del banco central.

Este mes, el BCE redujo tentativamente su tasa de interés en 25 bp al 4,25%, el primer recorte desde que el BCE comenzó a elevar las tasas del 0,5 % en julio de 2022 para (supuestamente) frenar la inflación. Se debe a que le preocupa que la economía de la eurozona no pueda sostener ninguna recuperación económica mientras el coste de los préstamos para invertir o gastar siga siendo tan alto. Por el contrario, la Reserva Federal de EEUU mantuvo su tasa de interés política sin cambios en su última reunión. Se mantiene en un máximo de 23 años del 5,5 %. Una vez más, contrariamente a las esperanzas de la Reserva Federal, la inflación de los precios al consumidor de EEUU ha dejado de caer. ¡Los miembros de la Reserva Federal ahora esperan que la inflación se mantenga cerca del 3 % y que el objetivo de inflación del 2 % tampoco se alcance antes de 2026!

(supuestamente) frenar la inflación. Se debe a que le preocupa que la economía de la eurozona no pueda sostener ninguna recuperación económica mientras el coste de los préstamos para invertir o gastar siga siendo tan alto. Por el contrario, la Reserva Federal de EEUU mantuvo su tasa de interés política sin cambios en su última reunión. Se mantiene en un máximo de 23 años del 5,5 %. Una vez más, contrariamente a las esperanzas de la Reserva Federal, la inflación de los precios al consumidor de EEUU ha dejado de caer. ¡Los miembros de la Reserva Federal ahora esperan que la inflación se mantenga cerca del 3 % y que el objetivo de inflación del 2 % tampoco se alcance antes de 2026!

Se presume mucho de la baja tasa de desempleo y el crecimiento neto de puestos de trabajo en los EEUU. Oficialmente, la economía de EEUU agregó 272.000 puestos de trabajo en mayo de 2024, el mayor en cinco meses. Pero la tasa de desempleo aumentó al 4 % en mayo. Y todo el aumento neto de los puestos de trabajo proviene del trabajo a tiempo parcial. Los trabajos a tiempo parcial aumentaron 286.000 contratos en mayo, pero los trabajos a tiempo completo cayeron en 625.000. De hecho, en los últimos 12 meses, los trabajos a tiempo completo se han reducido en 1,1 millones, mientras que los trabajos a tiempo parcial aumentaron 1,5 millones. Después de tener en cuenta la inflación, los salarios semanales reales todavía están un 7% por debajo de lo que estaban hace cuatro años y se han estancado el último año. Como resultado, el número de estadounidenses pluriempleados llegó a los 8,4 millones en mayo, un aumento de 3 millones desde 2020. Necesitan dos trabajos para llegar a fin de mes. Así que la economía de EEUU no va tan bien como afirman los analistas económicos convencionales. La aceleración del crecimiento en 2023 parece haber terminado.

La razón principal de la desaceleración del crecimiento en los EEUU en el primer trimestre de este año fue una caída en el crecimiento en el consumo de bienes y la inversión empresarial (el auge de la construcción de oficinas y fábricas ha terminado). Y hay dos razones para eso. En primer lugar, ha habido una caída absoluta en las ganancias empresariales, con una caída de 114 mil millones de dólares en el sector no financiero. Y el segundo es la alta tasa de interés de la Reserva Federal, lo que significa la continuación de las altas tasas hipotecarias para los hogares y los costes de servicio de la deuda para muchas empresas débiles y no rentables. Esa es una receta para más quiebras.

Todos leemos sobre las enormes ganancias que obtienen los llamados Siete Magníficos gigantes de las redes sociales y la tecnología. Pero solo a estas empresas les va bien. La capitalización bursátil de las 10 acciones más cotizadas de EEUU representa más del 13 % del valor del mercado de valores mundial. Esto está muy por encima del máximo de la burbuja de las puntocom del 9,9 % en marzo de 2000. En un aumento sin precedentes en el precio del mercado de valores, Nvidia, la compañía de chips de IA, se ha convertido en la más valorada del mundo, superando a Apple y Microsoft.

Por el contrario, el 42 % de las pequeñas empresas con capitalización de EEUU no son rentables, la mayor cantidad desde la pandemia de 2020, cuando el 53 % de las pequeñas empresas estaban perdiendo dinero. Las pequeñas empresas con capitalización en bolsa están luchando por sobrevivir.

No hay escapatoria para las economías nacionales estancadas mediante el aumento del comercio. El comercio mundial ha estado arrastrándose durante años y sufrió una fuerte recesión durante la crisis de la pandemia. El comercio mundial se contrajo en 2023.

Fuente: CPD

Una vez más, no es de estrañar que EEUU y sus aliados hayan lanzado un ataque contra el écito de las exportaciones de China, imponiendo aranceles y aotras sanciones a productos chinos. Para combatir eso, China ha girado (¿ha sido forzada?) hacia otros mercados en lugar de en los EEUU y Europa.

Pero la gran guerra arancelaria apenas ha comenzado. Las medidas recientes de Biden van a ser “superadas” en 2025 si “Donald” es reelegido este año. Trump planea imponer un impuesto del 10 por ciento a todas las importaciones en EEUU y un impuesto del 60 por ciento sobre los productos procedentes de China. Los aranceles financiarán sus planes para extender una serie de recortes de impuestos, que introdujo durante su presidencia en 2017, más allá de 2025. De hecho, ¡Trump está hablando de imponer aranceles lo suficientemente altos como para permitirle acabar con el impuesto sobre la renta por completo!

Un estudio reciente sugiere que las políticas de Trump son “cambios de política fiscal muy regresivos, que alejan las cargas fiscales de los ricos y las trasladan a los miembros de bajos ingresos de la sociedad”. El documento, de Kim Clausing y Mary Lovely, establece el coste de los gravámenes existentes más los planes arancelarios de Trump para su segundo mandato en el 1,8 por ciento del PIB. Advierte que esta estimación “no tiene en cuenta los daños adicionales de las represalias de los socios comerciales de Estados Unidos y otros efectos secundarios, como la pérdida de competitividad”.

Este cálculo “implica que los costes de las nuevas tarifas propuestas por Trump serán casi cinco veces los causados por los choques arancelarios de Trump hasta finales de 2019, generando costes adicionales para los consumidores solo por este motivo de alrededor de 500.000 millones de dólares anuales”, dijo el periódico. El golpe promedio para un hogar de ingresos medios sería de 1.700 dólares al año. El 50 por ciento más pobre de los hogares, que tienden a gastar una mayor proporción de sus ingresos, verá que sus ingresos disponibles se reducen un promedio del 3,5 por ciento.

Los economistas convencionales continúan afirmando que las principales economías han logrado un “aterrizaje suave” y que las cosas ahora están en equilibrio. Pero una encuesta reciente encontró que el 56 % de los estadounidenses pensaba que Estados Unidos estaba en recesión y el 72 % pensaba que la inflación estaba aumentando. Los economistas como Paul Krugman creen que los hogares europeos y estadounidenses parecen estar “fuera de la realidad”. Pero, ¿quién está realmente fuera de la realidad? ¿Los hogares estadounidenses o los expertos económicos?