Los elegidos: una nueva mirada a la IED europea en China

Después de décadas en las que China se sintió como una apuesta única para las empresas europeas, las condiciones del mercado se han vuelto mucho más desafiantes debido a las políticas restrictivas de COVID-19, la desaceleración del crecimiento económico y el aumento de las tensiones geopolíticas. En este contexto cada vez más incierto, hemos analizado de cerca la IED europea (UE + Reino Unido) en China para evaluar el estado actual de la inversión sobre el terreno y arrojar luz sobre cómo ha evolucionado durante la última década.

Nuestro hallazgo clave es que la inversión europea se ha vuelto mucho más concentrada, tanto en términos de las empresas que invierten allí, los países de donde provienen y los sectores en los que operan. Mientras un puñado de grandes empresas, muchas de ellas alemanas, continúan invirtiendo dinero en sus operaciones en China ,muchas otras empresas con presencia en China están reteniendo nuevas inversiones.

Al mismo tiempo, prácticamente ninguna nueva empresa europea ha optado por entrar en el mercado chino en los últimos años. Y las adquisiciones de empresas chinas se han estancado, y las inversiones nuevas dominan cada vez más el panorama de la IED.

Nuestros hallazgos apuntan a una brecha cada vez mayor en la forma en que las empresas europeas perciben el equilibrio de riesgos y oportunidades en el mercado chino. También sugieren que se necesita una perspectiva más matizada sobre el tema de las dependencias corporativas europeas. Desde el punto de vista de la inversión directa, es erróneo hablar de una amplia dependencia de las empresas europeas, o incluso alemanas, del mercado chino. Mientras los legisladores en Berlín y otras capitales europeas consideran medidas para reducir la dependencia económica de China, sería prudente tener en cuenta la creciente concentración de riesgos corporativos.

Los pocos elegidos

Nuestra revisión de las tendencias centrales de la IED europea en China durante la última década ha arrojado un hallazgo especialmente sorprendente: hoy en día, la gran mayoría de la inversión europea en el país proviene de solo un puñado de empresas.

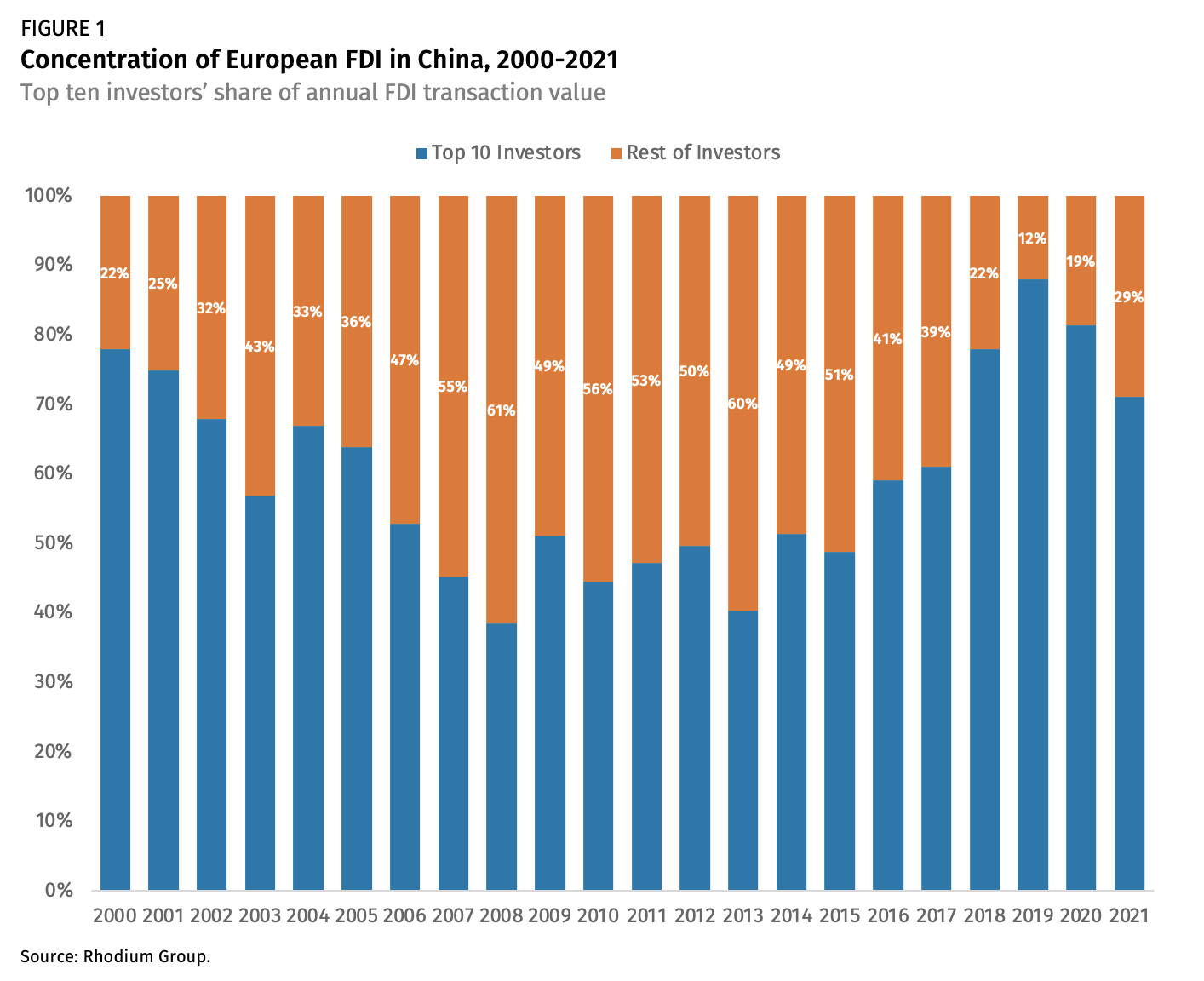

Encontramos, por ejemplo, que los 10 principales inversores europeos en China en cada uno de los últimos cuatro años representaron casi el 80%, en promedio, de la inversión directa europea total en el país. En 2019, la tendencia hacia una mayor concentración fue especialmente marcada, con los 10 principales inversores representando el 88% de toda la IED europea (ver Figura 1). En comparación, durante la década anterior (2008-2017), los 10 principales inversores europeos en China representaron solo el 49%, en promedio, del valor total de la inversión europea.

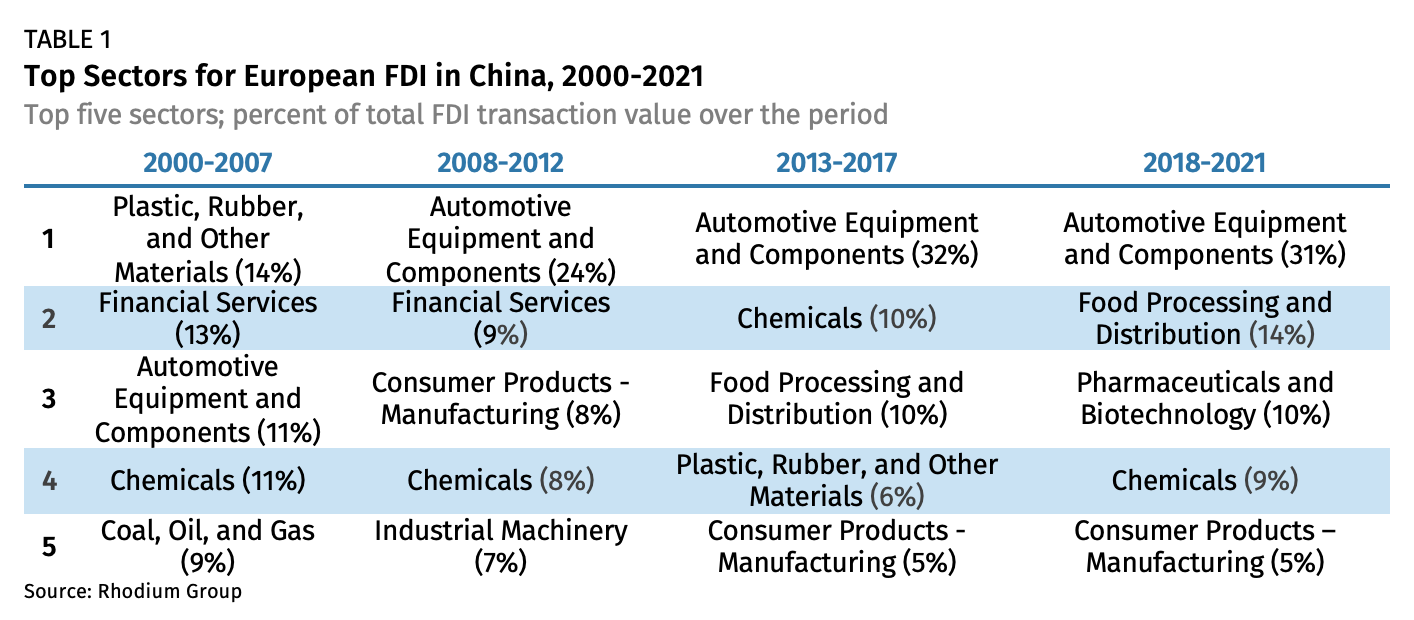

La inversión europea también se ha vuelto más concentrada en términos de sectores. Cinco sectores (automóvil, procesamiento de alimentos, farmacia/biotecnología, productos químicos y fabricación de productos de consumo) ahora representan casi el 70 % de toda la IED, en comparación con el 57 % en 2008-2012 y el 65 % en 2013-2017 (ver Tabla 1).

Entre ellos, se destaca el sector automotriz. Ahora representa constantemente alrededor de un tercio de toda la inversión directa europea en China. Esta proporción fue aún mayor en el primer semestre de 2022, ya que el fabricante de automóviles alemán BMW aumentó su participación en su JV en China del 50 % al 75 % y otros fabricantes de automóviles europeos invirtieron dinero en nuevas instalaciones para fabricar vehículos eléctricos.

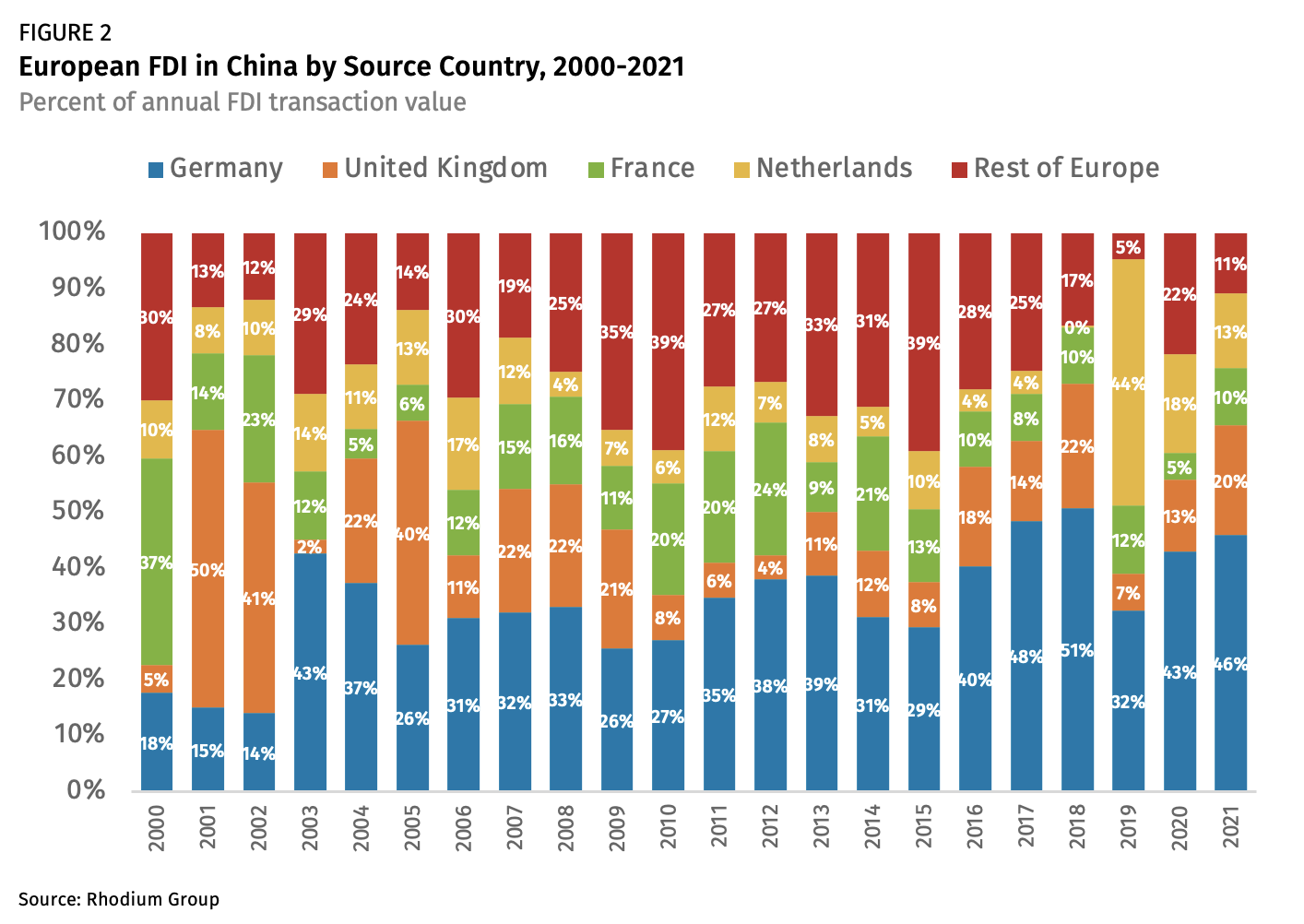

Finalmente, la IED europea en China se ha vuelto más concentrada en términos de países de origen. Cuatro países (Alemania, los Países Bajos, el Reino Unido y Francia) representaron el 87 % del valor total de la inversión, en promedio, durante los últimos cuatro años, en comparación con el 69 % en los diez años anteriores.(ver Figura 2).

Entre ellos, Alemania destaca como el principal inversor con diferencia, representando el 43 % del total, de media, durante los últimos cuatro años, frente al 34 % en los 10 años anteriores. En 2018, las empresas alemanas representaron más de la mitad de todas las inversiones europeas en China.

Esta tendencia está impulsada por una serie de factores: las empresas alemanas fueron las primeras en ingresar al mercado chino y su presencia allí fue alentada y ayudada activamente durante décadas por el establecimiento político del país; por lo general, se encuentran en industrias de ingeniería y manufactura intensivas en capital, lo que significa grandes inversiones fijas; y están presentes en sectores que han experimentado un fuerte crecimiento en China durante la última década.

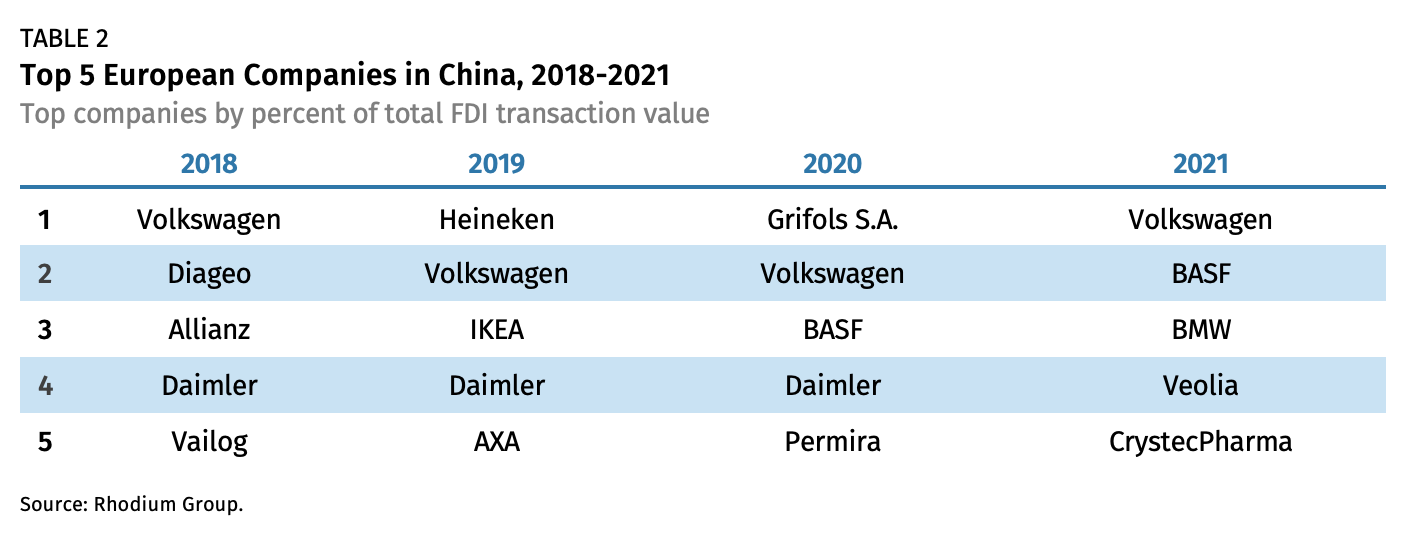

Entre las empresas alemanas, los tres grandes fabricantes de automóviles (Volkswagen, BMW y Daimler [1] ) y el grupo químico BASF han liderado el camino en China. Solo estas cuatro empresas contribuyeron con el 34% de toda la IED europea en China por valor de 2018 a 2021.

Los mayores inversores europeos en China han mantenido una inversión constante en grandes proyectos nuevos debido a tres consideraciones principales: en primer lugar, han generado beneficios significativos en China y creen que el mercado seguirá siendo lucrativo a pesar de los obstáculos económicos y geopolíticos. En segundo lugar, estas empresas sienten que deben continuar invirtiendo y desarrollando productos en China para salvaguardar el valor de las inversiones pasadas y seguir siendo competitivas frente a rivales nacionales cada vez más innovadores, por ejemplo, en sectores como los vehículos eléctricos.

En tercer lugar, están tratando de aislar sus operaciones en China de los crecientes riesgos globales a través de una mayor localización, un enfoque que las autoridades chinas también fomentan activamente.En este sentido, la IED reciente en China se ve bastante diferente a la de hace una década. Se ha vuelto más defensivo, en un reflejo de un entorno más riesgoso, en China y en todo el mundo.

Los demás

La concentración en torno a unos pocos grandes actores alemanes es notable, pero no significa que empresas de otros países europeos no muestren interés en el mercado chino. Las empresas de Francia, el Reino Unido y los Países Bajos también se ubican constantemente entre los diez principales inversores, con IED no trivial en los sectores automotriz, químico, farmacéutico, de seguros y de bienes de consumo. Entre ellas, Ikea, Diageo o AXA destacan como empresas que han seguido realizando nuevas e importantes inversiones en China.

Una mirada más cercana al recuento de transacciones, en lugar del valor de la inversión, apunta a un compromiso continuo de empresas en otros países europeos también, incluidos Italia, Suecia, Finlandia, Bélgica, Dinamarca, España y Austria. Juntas, las empresas de estos países representaron un 20-30% estable de todas las transacciones de IED en China durante la última década.

Aún así, el perfil de estas empresas es ligeramente diferente al de los “pocos elegidos”. En términos generales, sus inversiones son más esporádicas y, aunque suelen estar activas en las mismas industrias, tienden a especializarse en nichos más específicos como componentes automotrices o cadenas de suministro de energía verde. Las empresas más pequeñas, particularmente de Alemania, Suecia y Finlandia, también se destacan en industrias de bajo gasto de capital como maquinaria y equipo industrial,

Aún así, el perfil de estas empresas es ligeramente diferente al de los “pocos elegidos”. En términos generales, sus inversiones son más esporádicas y, aunque suelen estar activas en las mismas industrias, tienden a especializarse en nichos más específicos como componentes automotrices o cadenas de suministro de energía verde. Las empresas más pequeñas, particularmente de Alemania, Suecia y Finlandia, también se destacan en industrias de bajo gasto de capital como maquinaria y equipo industrial,

Debido a que nuestra base de datos de IED de la UE en China solo incluye transacciones superiores a 1 millón de euros, es posible que no estemos capturando algunas inversiones de menor escala en servicios, industrias menos intensivas en capital o actividades de I+D. Además, al centrarnos en la IED, no estamos teniendo en cuenta otras formas de compromiso económico con (y dependencia de) China. Las marcas de lujo francesas e italianas, por ejemplo, dependen en gran medida del comercio con China, pero no están desplegando las grandes cantidades de capital que vemos en los sectores industriales mencionados anteriormente.

Los desaparecidos

Finalmente, nuestro análisis revela otra categoría notable de inversionistas europeos: aquellos que no aparecen en la imagen. Dado el tamaño y el crecimiento de la economía china en las últimas décadas, uno hubiera esperado que el país atrajera a una gama mucho más amplia de empresas extranjeras. Pero tres tipos de inversores brillan por su ausencia en nuestra revisión de las tendencias recientes.

Los primeros entre ellos son los inversores en el sector de los servicios. Nuestros datos muestran que entre 2018 y 2021, los servicios comerciales representaron menos del 2 % del valor y solo el 7 % del total de transacciones, mientras que los servicios de software y TI representaron el 0,5 % del valor y el 3 % de las transacciones.

Esto es a pesar del hecho de que, a partir de 2020, los servicios representaron el 53 % del PIB de China (en comparación con el 65 % en la UE y el 72 % en el Reino Unido) [2] y a pesar de la fuerte ventaja competitiva que disfrutan las empresas europeas en esas industrias . . Las explicaciones de esto incluyen los continuos problemas de acceso al mercado y la apertura tardía del mercado chino a los jugadores europeos.

Esto es a pesar del hecho de que, a partir de 2020, los servicios representaron el 53 % del PIB de China (en comparación con el 65 % en la UE y el 72 % en el Reino Unido) [2] y a pesar de la fuerte ventaja competitiva que disfrutan las empresas europeas en esas industrias . . Las explicaciones de esto incluyen los continuos problemas de acceso al mercado y la apertura tardía del mercado chino a los jugadores europeos.

En segundo lugar, estamos viendo muchas menos empresas europeas que buscan adquirir empresas chinas. La inversión Greenfield constituye la mayor parte de la inversión europea en China, representando dos tercios del total durante los últimos cinco años. Su participación en la inversión total ha aumentado constantemente desde 2019. Por el contrario, el valor de las adquisiciones europeas en China alcanzó un mínimo de cuatro años en 2021. A medida que una economía madura, uno esperaría que las adquisiciones se conviertan en un canal de inversión más común. Eso no ha sucedido en China, ya que las empresas europeas siguen desconfiando de comprar empresas chinas dadas las restricciones formales, las altas valoraciones y la falta de transparencia en torno a las cuentas financieras y otros pasivos. Las restricciones de viaje de COVID-19 han amplificado la tendencia a la baja de fusiones y adquisiciones.

En tercer lugar, China ve cada vez menos nuevos participantes en su mercado. Desde el estallido de la pandemia a principios de 2020, por ejemplo, las partes interesadas sobre el terreno afirman que prácticamente ningún inversor europeo que no estuviera ya presente en el país ha realizado inversiones directas. Es cierto que muchas empresas europeas con mentalidad global ya están en China, y lo han estado durante algún tiempo.

Aún así, uno esperaría que los nuevos jugadores europeos mostraran interés dado el tamaño y el potencial de crecimiento de la economía de China. Este puede ser un fenómeno temporal, relacionado con la pandemia y la respuesta cero-COVID de China. Sin embargo, las conversaciones con las partes interesadas sugieren que puede estar funcionando una dinámica a más largo plazo, con empresas europeas más pequeñas reacias a aceptar los crecientes riesgos de invertir en China.

Aún así, uno esperaría que los nuevos jugadores europeos mostraran interés dado el tamaño y el potencial de crecimiento de la economía de China. Este puede ser un fenómeno temporal, relacionado con la pandemia y la respuesta cero-COVID de China. Sin embargo, las conversaciones con las partes interesadas sugieren que puede estar funcionando una dinámica a más largo plazo, con empresas europeas más pequeñas reacias a aceptar los crecientes riesgos de invertir en China.

La ausencia de nuevos jugadores ha contribuido a que la IED europea se concentre más en unos pocos grandes jugadores. Los titulares tienen una clara ventaja en un mercado cada vez más politizado donde las empresas extranjeras enfrentan altas barreras de acceso, un campo de juego competitivo desigual frente a los jugadores locales y un panorama de cumplimiento poco transparente. Esto explica por qué cada vez menos pequeñas y medianas empresas (PYMES) están incursionando en el país, y por qué en sectores como los servicios financieros, que se han abierto a la inversión extranjera en los últimos años, solo un puñado de grandes jugadores europeos han dado el salto. a pesar de las oportunidades de crecimiento.

Panorama

Hemos establecido que la inversión europea en China ahora está cada vez más dominada por un pequeño número de grandes jugadores, predominantemente empresas alemanas, y sus principales proveedores. Lo que está menos claro es cómo se desarrollará esta dinámica en los próximos años. Es de suponer que las políticas altamente restrictivas de cero COVID de China se eliminarán gradualmente en los próximos años.

Esto podría alentar a nuevas empresas a ingresar al mercado chino, revirtiendo la tendencia de concentración que hemos visto en los últimos años. Sin embargo, también es posible, quizás incluso probable, que la concentración de la inversión europea en China en torno a un pequeño número de empresas europeas bien establecidas cuya presencia sea bien recibida por las autoridades chinas se afiance más.

A medida que se acelera la desaceleración económica de China, en medio de una crisis inmobiliaria y la represión de la empresa privada, y a medida que los formuladores de políticas en Berlín y otras capitales avanzan con una agenda de resiliencia y diversificación, la proporción de escépticos de China en las salas de juntas corporativas europeas puede seguir creciendo.

Creemos que es probable que la brecha entre los “pocos elegidos” y la franja más amplia de empresas europeas que están reduciendo su exposición a China, ya sea reduciendo su huella sobre el terreno o poniendo futuras inversiones en otros mercados, podría volverse más pronunciada en los años venideros.

¿Qué depara el futuro para aquellas empresas que siguen plenamente comprometidas? Ya estamos viendo lo que podría describirse mejor como una dinámica de “desacoplamiento interno” que se afianza dentro de algunas de estas empresas, como personal, las cadenas de suministro y los flujos de datos están cada vez más localizados y protegidos.

Este impulso de “en China para China” corre el riesgo de abrir una mayor división entre las sedes centrales de las empresas europeas y sus operaciones en China, una dinámica que plantea desafíos a largo plazo para las empresas en cuestión: de reputación, culturales y financieras (debido a economías de escala más pequeñas). ). Las salas de juntas corporativas y los formuladores de políticas tendrán que considerar estos riesgos al sopesar su futura relación con China.

Notas

[1] El valor de transacción atribuido a Daimler incluye IED tanto de Mercedes-Benz como de Daimler Truck, que se escindió en diciembre de 2021.

[2] Banco Mundial y OCDE.

* Agatha Kratz dirige el equipo de asesoría corporativa de China de Rhodium, así como la investigación de Rhodium sobre las relaciones entre la Unión Europea y China y el arte de gobernar económico de China. Noah Barkin es editor gerente de la práctica de Rhodium Group en China. Lauren Dudley es analista e investiga los planes de desarrollo económico y tecnológico de China y cómo Estados Unidos y Europa están respondiendo a través de políticas comerciales, de inversión y tecnológicas.